Ubiegły tydzień zakończył się spadkami na globalnych rynkach. Pomimo dobrych odczytów danych makroekonomicznych rynki obawiały się, że brak większych oznak spowolnienia gospodarczego w USA, które naturalnie chłodziłoby oczekiwania inflacyjne, może przełożyć się na kolejną rundę podwyżek stóp procentowych przez amerykańską Rezerwę Federalną.

Najważniejsze wydarzenia gospodarcze i rynkowe:

- Najważniejsze dane makroekonomiczne z USA, które pojawiły się w minionym tygodniu to między innymi raport na temat lipcowej sprzedaży detalicznej, która wzrosła o 0,7% w ciągu miesiąca (konsensus zakładał odczyt na poziomie 0,4% m/m). Jest to czwarty z rzędu miesięczny wzrost wskaźnika sprzedaży detalicznej w USA. Poznaliśmy także dane dotyczące produkcji przemysłowej, która wzrosła w lipcu o 1,0%. To zdecydowanie więcej niż oczekiwania konsensusu, które zakładały wzrost o 0,3% i jednocześnie największy miesięczny wzrost produkcji od stycznia. Powyżej oczekiwań znalazł się też indeks Philadelphia Fed (ankieta dotycząca bieżącej aktywności biznesowej), który osiągnął pozytywną wartość po raz pierwszy od roku (zakres odczytów tego indeksu to +/-100), wskazując na wzrost aktywności biznesowej. Odczyt sierpniowy wzrósł do poziomu 12, przekraczając konsensus zakładający odczyt poniżej zera na poziomie -10. Nieco powyżej szacunków znalazły się także dane dotyczące liczby rozpoczętych budów domów w lipcu w USA (1,452 mln vs 1,450 zakładane przez konsensus).

- W sierpniu niemiecki indeks koniunktury ZEW wzrósł lekko do -12,3 pkt z -14,7 pkt odnotowanych w lipcu, przy oczekiwaniach na poziomie -14,9 pkt. Poprawa nastąpiła przede wszystkim wskutek tego, że większość ankietowanych z optymizmem zakłada, że cykle podwyżek stóp procentowych Europejskiego Banku Centralnego i Rezerwy Federalnej dobiegły końca. Poznaliśmy także dane dotyczące PKB w strefie euro w drugim kwartale, który wzrósł o 0,3% q/q oraz o 0,6% r/r (zgodnie ze wstępnymi odczytami). Największym pozytywnym zaskoczeniem były dane o czerwcowej produkcji przemysłowej w strefie euro, która wzrosła się o 0,5% m/m (przy konsensusie zakładającym stabilizację produkcji w porównaniu do maja), a w ujęciu rocznym spadła o 1,2% r/r przy oczekiwaniach na poziomie -4% r/r. Rozczarowujące były z kolei dane o inflacji w Wielkiej Brytanii, zgodnie z którymi CPI w lipcu wyniosła 6,8% r/r, czyli odrobinę więcej niż oczekiwania na poziomie 6,7% r/r (przy odczycie na poziomie 7,9% r/r w czerwcu). Procesy dezinflacyjne widoczne są zwłaszcza w ujęciu miesięcznym, bowiem ceny obniżyły się 0,4% w porównaniu do czerwca.

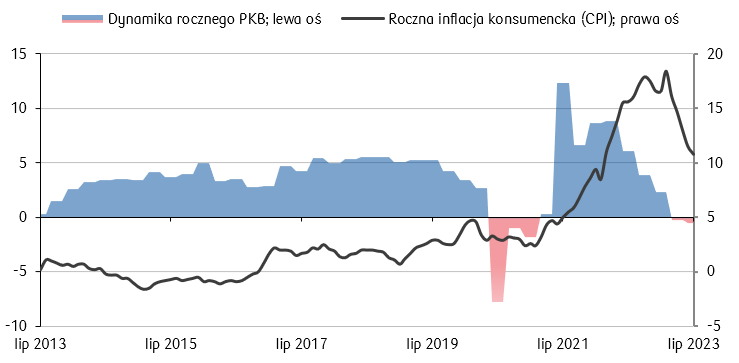

- W Polsce kalendarz publikacji makroekonomicznych skupiony był przede wszystkim wokół danych o inflacji i PKB. Zgodnie ze wstępnym odczytem inflacja CPI spadła do 10,8% r/r z 11,5% r/r w czerwcu. Z kolei lipcowa inflacja bazowa, czyli z wykluczeniem cen żywności i energii, obniżyła się do 10,6% r/r (konsensus zakładał odczyt na poziomie 10,7% r/r) z 11,1% r/r w czerwcu. Główny Urząd Statystyczny podał także wstępny odczyt polskiego PKB w drugim kwartale, który spadł o 0,5% r/r (zakładano spadek o 0,3% r/r). W porównaniu do pierwszego kwartału PKB spadł o 3,7% (konsensus zakładał spadek o 2,3% q/q).

Roczny wskaźnik inflacji cen konsumentów (CPI) na tle rocznej dynamiki PKB w Polsce (%)

Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg.

Rynki akcji

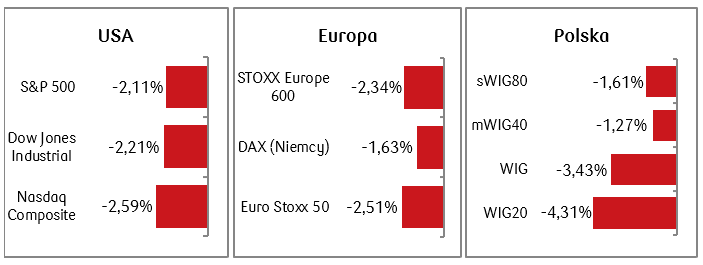

- Nastroje na amerykańskich rynkach akcji już od kilku tygodni utrzymują się na obniżonych poziomach. Jak dotąd sierpień jest pierwszym miesiącem od marca, kiedy główny indeks amerykańskich spółek S&P500 spada w ujęciu miesięcznym. W zeszłym tygodniu dodatkowo nastroje popsuły opublikowane zapiski z ostatniego posiedzenia Rezerwy Federalnej (tzw. Fed minutes), które rynek uznał za dość jastrzębie, przez co powróciły obawy o możliwość dalszych podwyżek stóp procentowych. Indeks spółek technologicznych Nasdaq, podobnie jak S&P 500, zanotował trzeci spadkowy tydzień z rzędu.

- Europa także zakończyła zeszły tydzień pod kreską. Na nastrojach ciążyły przede wszystkim perspektywa utrzymywania się stóp procentowych na wysokich poziomach oraz rosnące obawy o chińską gospodarkę. Dane za lipiec opublikowane w minionym tygodniu ujawniły dalsze osłabienie aktywności gospodarczej w Chinach. Zarówno produkcja przemysłowa jak i sprzedaż detaliczna wzrosły w lipcu wolniej niż zakładał konsensus. Zarówno niemiecki indeks DAX, jak i europejski indeks EUROSTOXX 600 spadały trzeci tydzień z rzędu.

- Spadki mają charakter globalny i oprócz tego, że dotknęły rynki bazowe, to na rynkach lokalnych także dominowały w ubiegłym tygodniu niedźwiedzie nastroje. Kolejny spadkowy tydzień miał miejsce także na warszawskim parkiecie. Indeks największych polskich spółek WIG20 z ponad 4-procentowym spadkiem zanotował najgorszy tydzień od połowy marca.

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 18.08.2023 r.

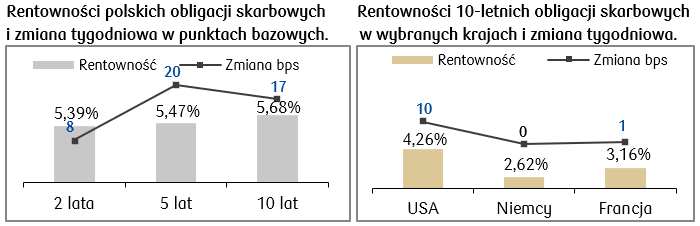

Rynki obligacji

- Wraz ze spadkami na rynkach akcji notujemy dalsze wzrosty rentowności na globalnych rynkach dłużnych. Rentowność 10-letnich amerykańskich obligacji skarbowych wzrosła na koniec tygodnia do poziomu 4,26%, najwyższego poziomu od listopada 2007 r.

- Rentowności skarbowych obligacji europejskich, w tym niemiecka obligacja 10-letnia, zakończyły tydzień na poziomie podobnym do poprzedniego tygodnia.

- Rentowności polskiego długu w minionym tygodniu wyraźnie wzrosły. Najmocniej na środku i na długim końcu krzywej. Wyceny kontraktów FRA („Forward Rate Agreement”) wzrosły o kilkanaście punktów bazowych w porównaniu do poprzedniego tygodnia. Pomimo tej korekty rynek FRA niezmiennie wycenia bardzo szybkie tempo obniżek stóp przez RPP i zakłada spadek stopy referencyjnej o 175 punktów bazowych w ciągu roku.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 18.08.2023 r.

Najważniejsze wydarzenia obecnego tygodnia:

- Przed nami kolejny tydzień, tym razem z wyjątkowo dużą liczbą odczytów danych makro dla Polskiej gospodarki. Poznamy dane za lipiec dotyczące produkcji przemysłowej oraz budowlanej, odczyt inflacji producentów PPI, a także odczyty sprzedaży detalicznej oraz dane z rynku pracy (płace i zatrudnienie). Poza tym czekamy na odczyt wskaźnika nastrojów konsumentów za sierpień.

- Dane zza zachodniej granicy będą dotyczyć wskaźników PMI i PPI, poznamy także wstępne odczyty nastrojów za sierpień (wskaźnik IFO oraz indeks nastrojów konsumentów).

- Najważniejsze dane ze Stanów Zjednoczonych to, podobnie jak w Europie, przede wszystkim odczyt indeksu PMI. Do tego poznamy także dodatkowe dane o rynku nieruchomości w lipcu (m.in. sprzedaż domów na rynku pierwotnym i wtórnym), a także ostateczny odczyt sentymentu publikowany przez Uniwersytet w Michigan.

Zespół PKO TFI,

21.08.2023, godz. 14.45