Kluczowymi wydarzeniami minionego tygodnia, które zdominowały nastroje na rynkach finansowych były posiedzenie Rezerwy Federalnej w USA oraz utrzymujące się obawy o stabilność banków, które przeniosły się na grunt europejski i skutkowały znaczną przeceną akcji Deutsche Banku. Pomimo dodatnich stóp zwrotu osiągniętych na koniec tygodnia, na większości rynków panował niepokój i podwyższona zmienność.

Najważniejsze wydarzenia gospodarcze i rynkowe:

- Amerykański FED podniósł na środowym posiedzeniu stopy procentowe o 25 punktów bazowych, natomiast z oficjalnego komunikatu usunięto odniesienia do trwających podwyżek stóp procentowych, co uznano za złagodzenie tonu wypowiedzi Fed na bardziej gołębi. Tradycyjnie po posiedzeniu odbyła się konferencja prasowa prezesa Fed Jerome Powella, na której pojawiła się jednak informacja, że Fed nie przewiduje obniżek stóp procentowych w tym roku. Rynki jednak nie ufają słowom szefa Fed i wyceniają, że główna stopa spadnie do końca roku. Warto odnotować iż większy, negatywny wpływ na rynki miała wypowiedź Janet Yellen, która stwierdziła, że nie przewiduje się powszechnego gwarantowania depozytów bankowych w celu ustabilizowania sytuacji w sektorze. Następnego dnia w innym wystąpieniu Yellen próbowała złagodzić ton tej wypowiedzi. Warto także wspomnieć o danych wskazujących na odbicie na amerykańskim rynku nieruchomości. Sprzedaż nowych domów wzrosła w lutym do 640 tys. w ujęciu rocznym, wobec 633 tys. w styczniu, natomiast zannualizowana sprzedaż domów na rynku wtórnym wyniosła 4,58 mln (+14,5% m/m), co oznacza największy miesięczny wzrost od lipca 2020.

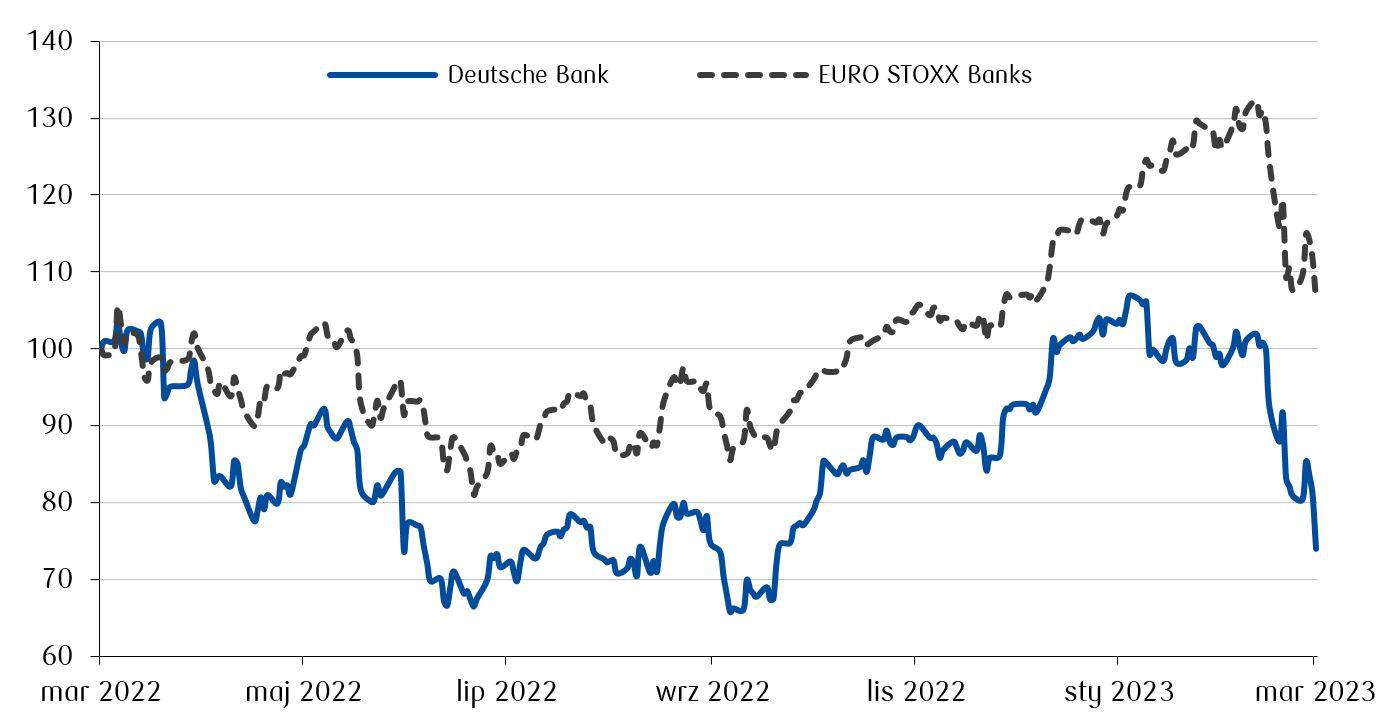

- W Europie kolejny tydzień bankowej epopei. Tym razem obawy inwestorów przesunęły się w stronę niemieckiego Deutsche Banku, który już kilkukrotnie w swojej historii borykał się z problemami, a obecnie mierzy się ze znacznym spadkiem cen akcji. Obawy o jego sytuację skutkują przeceną instrumentów typu CDS stanowiących zabezpieczenie w przypadku niewypłacalności banku. Poza tym ubiegły tydzień upłynął pod znakiem zacieśniania polityki pieniężnej przez kilka ważnych europejskich banków centralnych. Stopy podniosły: Szwajcarski Bank Centralny, Bank Anglii oraz Bank Norwegii, uzasadniając taki ruch przede wszystkim utrzymującą się wciąż presją inflacyjną. W Wielkiej Brytanii roczna inflacja CPI w lutym wzrosła do 10,4% z 10,1% odnotowanych w styczniu i była wyższa niż oczekiwań zakładających spadek do 9,9%. Dane w strefie euro wskazują na kolejny miesiąc poprawy, bowiem wstępny odczyt PMI wzrósł w marcu do najwyższego od 10 miesięcy poziomu 54,1 pkt z 52 pkt w lutym. Poprawił się także PMI dla Niemiec i wyniósł 52,6 pkt vs 50,7 pkt w lutym, jednak indeks ZEW mierzący oczekiwane nastroje inwestorów spadł w marcu do 13 pkt z 28,1 pkt w ubiegłym miesiącu. Był to głownie wynik reakcji respondentów na napiętą sytuację w sektorze bankowym.

Zachowanie ceny akcji Deutsche Banku na tle indeksu banków europejskich w ciągu ostatnich 12 miesięcy. Wartość początkowa = 100.

Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg

- Krajowe dane potwierdzają pogarszającą się sytuację w polskiej gospodarce. Sprzedaż detaliczna w lutym obniżyła się w rocznym ujęciu realnym o 5,0% (znacznie poniżej oczekiwań zakładających spadek o 1,5% i wobec wzrostu o 0,1% w styczniu). Kiepskie okazały się też odczyty danych z przemysłu. Produkcja sprzedana przemysłu w lutym spadła o 1,2% r/r (konsensus zakładał wzrost o 0,8% r/r), natomiast nowe zamówienia w przemyśle spadły o 15% w ujęciu miesięcznym i 2,2% w ujęciu rocznym. Zanotowaliśmy także wzrost przeciętnego wynagrodzenia w sektorze przedsiębiorstw. W lutym zmiana wyniosła +13,6% r/r, co stanowi odczyt powyżej od oczekiwań.

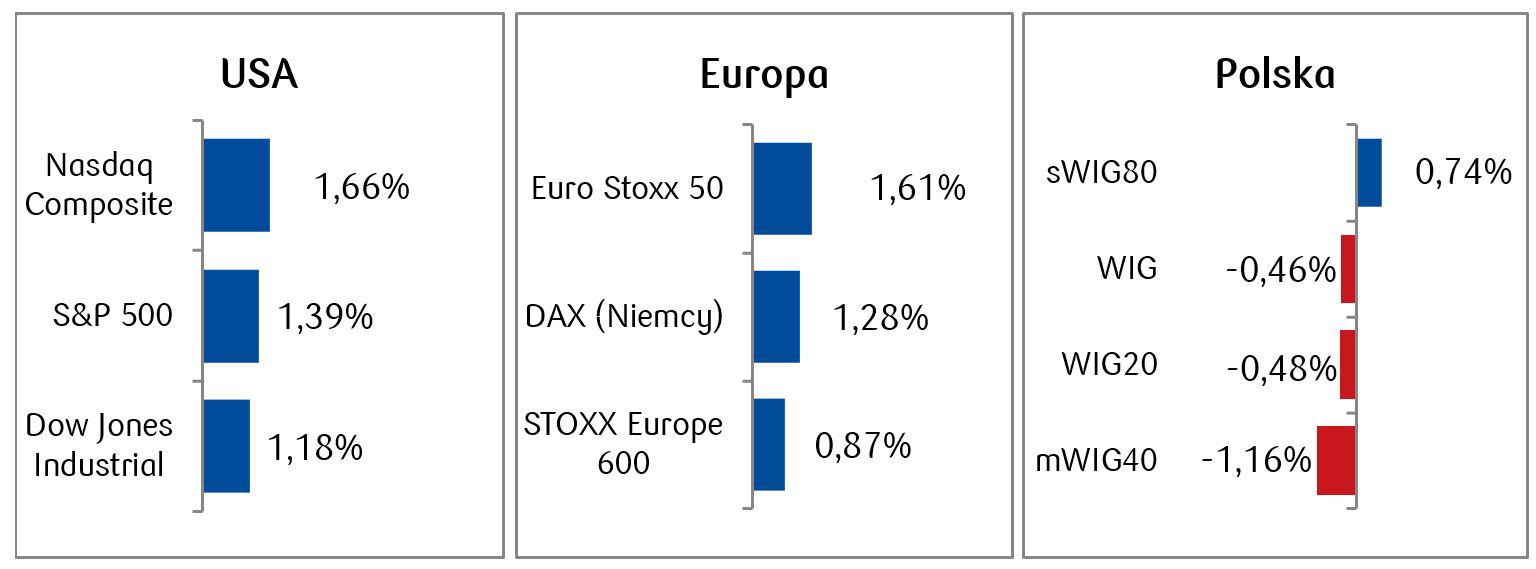

Rynki akcji

- Główne indeksy giełdowe w USA zakończyły tydzień na plusach, osiągając niewielkie zyski w niespokojnym tygodniu zdominowanym ponownie przez obawy o system bankowy, ścieżkę stóp procentowych Rezerwy Federalnej i kondycję całej gospodarki. W wyniku utrzymującej się napiętej sytuacji na rynku bankowym, cały sektor finansowy, a zwłaszcza banki, osiągają od początku roku znacznie gorsze stopy zwrotu niż szerszy rynek.

- Obawy dotyczące sektora banków ciążyły na wszystkich europejskich indeksach, choć większość z nich, podobnie jak indeksy amerykańskie, zdołała zakończyć tydzień za zielono. Spadek akcji Deutsche Bank, które ostatecznie przeceniły się w ciągu tygodnia o 8,5%, przełożył się na pogorszenie nastrojów na wszystkich europejskich rynkach.

- Polskie indeksy w większości pod kreską, przed spadkami uchronił się jedynie indeks małych spółek sWIG80.

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Stan na koniec dnia 24.03.2023 r

Rynki obligacji

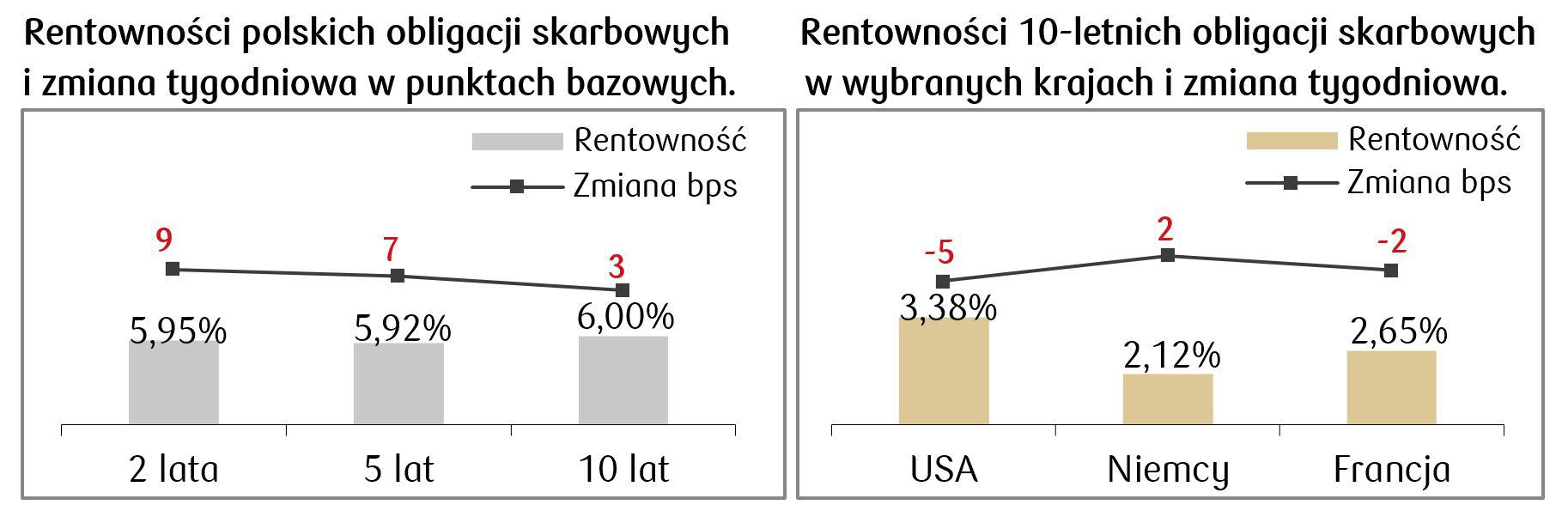

- Rentowności polskich papierów skarbowych wzrosły nieco w porównaniu do wcześniejszego tygodnia, a krzywa rentowności polskich skarbówek jest obecnie płaska i znajduje się w okolicy 6% dla wszystkich terminów zapadalności. Proces wypłaszczenia krzywej obrazuje dostosowywanie się rynku do scenariusza utrzymywania się wyższych stóp procentowych przez dłuższy czas. Tymczasem stawki kontraktów FRA („Forward Rate Agreement”) obecnie wskazują na to, że za kilka miesięcy stopa referencyjna NBP spadnie o ok. 50 pb. w porównaniu do obecnego poziomu wynoszącego 6,75%.

- Zmienność rynku utrzymywała się w minionym tygodniu na wysokim poziomie, ponieważ obawy związane z kryzysem bankowym w USA rozprzestrzeniły się na Europę. Choć w ciągu tygodnia rentowność amerykańskiej dziesięciolatki rosła, ostatecznie spadła trzeci tydzień z rzędu, tym razem o kilka punktów bazowych. Rentowności obligacji europejskich zakończyły tydzień z niewielkimi zmianami w porównaniu do poprzedniego tygodnia.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Stan na koniec dnia 24.03.2023 r.

Najważniejsze wydarzenia obecnego tygodnia:

- W nadchodzącym, ostatnim tygodniu marca, czekamy przede wszystkim na odczyt inflacji CPI w Polsce za marzec, który według oczekiwań ma spaść do 16,1% r/r vs. 18,4% r/r w lutym.

- Najważniejsze dane z Europy to przede wszystkim wstępny odczyt inflacji CPI w Niemczech za marzec, a także wskaźniki ukazujące nastroje rynkowe w marcu.

- Najwięcej danych spodziewamy się otrzymać gospodarki amerykańskiej, w tym dane z rynku pracy, odczyty indeksów nastrojów, a także dane pokazujące kondycję amerykańskiego konsumenta – poziom dochodów i wydatków gospodarstw domowych w lutym.

Zespół PKO TFI

27.03.2023, godz. 16:40