Za nami tydzień, w którym rynki akcji za oceanem kontynuowały wzrosty, a w niedzielny wieczór osiągnięto kompromis w negocjacjach handlowych między USA a Unią Europejską. Na większość europejskich towarów eksportowanych do Stanów Zjednoczonych zostanie nałożona taryfa celna w wysokości 15%, niższa od zapowiadanych przez USA 30%, w zamian za znaczące inwestycje i zakupy amerykańskiej energii oraz sprzętu wojskowego przez UE. W Europie panowała zaś większa zmienność, a na plus wyraźnie wyróżniała się branża motoryzacyjna. Na GPW nastroje były bardziej stonowane – indeksy pozostały w okolicach poziomów sprzed tygodnia.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Sprzedaż istniejących domów | Środa | Czerwiec | 4,01 mln | 4,04 mln* | 3,93 mln |

S&P Global przemysłowy PMI | Czwartek | Lipiec | 52,6 | 52,0* | 49,5 |

S&P Global zbiorczy PMI | Czwartek | Lipiec | 52,7 | 52,9 | 54,6 |

Sprzedaż nowych domów | Czwartek | Czerwiec | 650 tys. | 623 tys. | 627 tys. |

Zamówienia na dobra trwałe | Piątek | Czerwiec | -10,8% | 16,5% | -9,3% |

- Wstępny odczyt indeksu PMI dla przemysłu w USA spadł w lipcu do 49,5 pkt, poniżej oczekiwań (52,6 pkt) i poniżej granicy 50 pkt, sygnalizując pierwszy od grudnia 2024 r. spadek aktywności w sektorze wytwórczym. Gorsze dane to wynik słabszej produkcji i pierwszego w tym roku spadku nowych zamówień. Pogorszyła się także sytuacja na rynku pracy, a firmy ograniczały zakupy surowców. Jednocześnie poprawiła się dostępność komponentów, co przełożyło się na najszybsze skrócenie czasu dostaw od września 2023 r. Zbiorczy wskaźnik PMI wzrósł jednak do 54,6 pkt – najwyższego poziomu w tym roku – dzięki silnemu ożywieniu w sektorze usług.

- Sprzedaż istniejących domów w USA spadła w czerwcu o 2,7% m/m do 3,93 mln w ujęciu rocznym, najniższego poziomu od września 2024 r. Dane rozczarowały oczekiwania rynkowe (4,01 mln), a średnia cena transakcyjna osiągnęła rekordowy poziom 435,3 tys. USD. Słabsza aktywność dotyczyła głównie domów jednorodzinnych. Z kolei sprzedaż nowych domów wzrosła tylko nieznacznie (+0,6% m/m do 627 tys.), a liczba niesprzedanych domów wzrosła do poziomu niewidzianego od 2007 r. Dane te potwierdzają, że wysokie stopy procentowe i niepewność gospodarcza ograniczają skłonność Amerykanów do zakupu nieruchomości.

- Zamówienia na dobra trwałe w USA spadły w czerwcu o 9,3% m/m, ale to i tak mniej niż się obawiano

(-10,8% prognoza), po wyjątkowo silnym wzroście o 16,5% w maju (rewidowanym w górę). Spadki były skoncentrowane głównie w sektorze transportowym, zwłaszcza w zamówieniach na samoloty. Po wyłączeniu tej kategorii dane były znacznie bardziej stabilne: zamówienia bez transportu wzrosły o 0,2% m/m, a zamówienia inwestycyjne w ujęciu bazowym (bez obronności i lotnictwa) spadły o 0,7%, po silnym wzroście o 2% miesiąc wcześniej. To może wskazywać na nieco słabsze nastroje inwestycyjne firm w II połowie roku.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Wskaźnik PMI dla przemysłu w strefie euro | Czwartek | Lipiec | 49,7 | 49,5 | 49,8 |

Wskaźnik PMI zbiorczy w strefie euro | Czwartek | Lipiec | 50,8 | 50,6 | 51,0 |

Wskaźnik PMI dla przemysłu w Niemczech | Czwartek | Lipiec | 49,5 | 49,0 | 49,2 |

Wskaźnik PMI zbiorczy w Niemczech | Czwartek | Lipiec | 50,7 | 50,4 | 50,3 |

Wskaźnik zaufania konsumentów GfK | Czwartek | Sierpień | -19,3 | -20,3 | -21,5 |

Decyzja EBC w sprawie stóp procentowych (stopa depozytowa) | Czwartek | - | 2,0% | 2,0% | 2,0% |

Wskaźnik Ifo klimatu biznesowego | Piątek | Lipiec | 89,0 | 88,4 | 88,6 |

- Wstępny odczyt zbiorczego indeksu PMI dla strefy euro wzrósł w lipcu do 51 pkt (z 50,6 pkt

w czerwcu), co oznacza najszybsze tempo ekspansji sektora prywatnego od 11 miesięcy. Wzrost napędzany był przez usługi (51,2 pkt vs 50,5), podczas gdy sektor przemysłowy pozostawał poniżej granicy 50 pkt (49,8 pkt), choć wciąż blisko stabilizacji. Po raz pierwszy od ponad roku nie odnotowano spadku nowych zamówień, co poprawiło aktywność w obu sektorach i pozwoliło firmom zwiększyć zatrudnienie – pierwszy raz od pięciu miesięcy. Pomimo lepszych danych, optymizm biznesowy nieco osłabł w obliczu niepewności wokół możliwych ceł USA. - Indeks PMI dla niemieckiego przemysłu wzrósł w lipcu nieznacznie do 49,2 pkt (z 49,0 pkt), sygnalizując piąty z rzędu miesiąc wzrostu produkcji. Utrzymał się także pozytywny trend eksportowy, jednak tempo wzrostu produkcji było najwolniejsze od pięciu miesięcy, a nowe zamówienia przestały rosnąć po solidnym czerwcowym odbiciu. Zbiorczy indeks PMI dla Niemiec spadł w lipcu nieznacznie do 50,3 pkt z 50,4 pkt w czerwcu, poniżej oczekiwań rynkowych (50,7 pkt). Odczyt nadal sygnalizuje marginalny wzrost aktywności w sektorze prywatnym. Osłabienie tempa produkcji przemysłowej – najniższego od pięciu miesięcy – zostało skompensowane przez stabilizację w usługach po trzech miesiącach spadków.

- Indeks nastrojów konsumenckich GfK w Niemczech spadł do -21,5 pkt na sierpień, najniższego poziomu od kwietnia i poniżej oczekiwań rynku (-19,2 pkt). Rosnąca skłonność do oszczędzania i niepewność związana z amerykańskimi cłami obniżyły chęć do zakupów i oczekiwania gospodarcze.

- Europejski Bank Centralny zgodnie z oczekiwaniami pozostawił stopy procentowe bez zmian (refinansowa: 2,15%, depozytowa: 2,00%). Decyzja oznacza formalne zakończenie cyklu ośmiu kolejnych obniżek stóp w ciągu ostatniego roku. Prezes Lagarde zapowiedziała pauzę w polityce monetarnej i ocenę wpływu niepewności handlowej na inflację. W jej ocenie strefa euro znajduje się „w dobrym miejscu”, choć skutki potencjalnych ceł ze strony USA są trudne do jednoznacznej oceny.

- Wskaźnik klimatu biznesowego Ifo dla Niemiec wzrósł w lipcu do 88,6 pkt (z 88,4), osiągając najwyższy poziom od maja 2024 r., choć wynik był nieco niższy od konsensusu rynkowego (89 pkt). Niewielka poprawa dotyczyła zarówno oceny bieżącej sytuacji, jak i oczekiwań. Nastroje poprawiły się w przemyśle i budownictwie, pogorszyły natomiast w handlu i usługach. Dane te potwierdzają, że choć koniunktura powoli się stabilizuje, ożywienie gospodarcze w Niemczech wciąż pozostaje anemiczne.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Przeciętne wynagrodzenie brutto (r/r) | Poniedziałek | Czerwiec | 8,6% | 8,4% | 9,0% |

Produkcja przemysłowa r/r | Poniedziałek | Czerwiec | 1,5% | 4,0%* | -0,1% |

Wskaźnik PPI r/r | Poniedziałek | Czerwiec | -1,7% | -1,5% | -1,8% |

Sprzedaż detaliczna r/r | Wtorek | Czerwiec | 4,0% | 4,4% | 2,2% |

Stopa bezrobocia | Środa | Czerwiec | 5,1% | 5,0% | 5,2% |

- Średnie wynagrodzenie brutto w sektorze przedsiębiorstw wzrosło w czerwcu o 9,0% r/r, wyraźnie powyżej prognoz rynkowych (8,6%) i więcej niż w maju (8,4%). W ujęciu miesięcznym płace wzrosły o 2,4%, co było efektem wypłat premii kwartalnych, nagród i wynagrodzeń za nadgodziny. W skali roku narastająco (styczeń–czerwiec) płace były wyższe o 8,7% niż w analogicznym okresie 2024 r. Dane potwierdzają utrzymującą się presję płacową mimo oznak słabnięcia koniunktury w przemyśle.

- Czerwcowa produkcja przemysłowa spadła o 0,1% r/r, co było negatywnym zaskoczeniem wobec prognozowanych +1,5% oraz cofnięciem po mocnym majowym wzroście o 4,0% (po rewizji). Spadki odnotowano w sektorach wydobywczym oraz produkcji i dystrybucji energii. Produkcja w przetwórstwie przemysłowym rosła wolniej niż w maju (0,4% vs 4,3%). W ujęciu miesięcznym produkcja spadła o 1,1%, drugi miesiąc z rzędu.

- Ceny producentów spadły w czerwcu o 1,8% r/r, silniej niż oczekiwano (-1,7%) i mocniej niż w maju (-1,5%). To najgłębszy spadek od grudnia 2024 r. i zarazem 24. z rzędu miesiąc deflacji producenckiej. Największy wpływ miały spadki cen w przetwórstwie, górnictwie oraz w energetyce. W ujęciu miesięcznym PPI wzrósł jednak o 0,2%, co może oznaczać pierwsze sygnały stabilizacji trendu spadkowego.

- Sprzedaż detaliczna w Polsce wzrosła w czerwcu o 2,2% r/r, poniżej oczekiwań (4%) i po 4,4% wzroście w maju. Był to najniższy wynik w trzymiesięcznej serii wzrostów. Osłabienie dotyczyło m.in. sprzedaży pojazdów, AGD/RTV oraz prasy i książek. Z kolei poprawiła się sprzedaż odzieży oraz paliw. W ujęciu miesięcznym sprzedaż detaliczna spadła o 1,8%, po spadku o 3,2% w maju.

- Stopa bezrobocia wzrosła w czerwcu do 5,2% z 5,0% miesiąc wcześniej, nieznacznie powyżej oczekiwań (5,1%). Liczba zarejestrowanych bezrobotnych zwiększyła się o ponad 14 tys. w ujęciu miesięcznym do 797 tys. Dla porównania – rok wcześniej wskaźnik bezrobocia wynosił 4,9%.

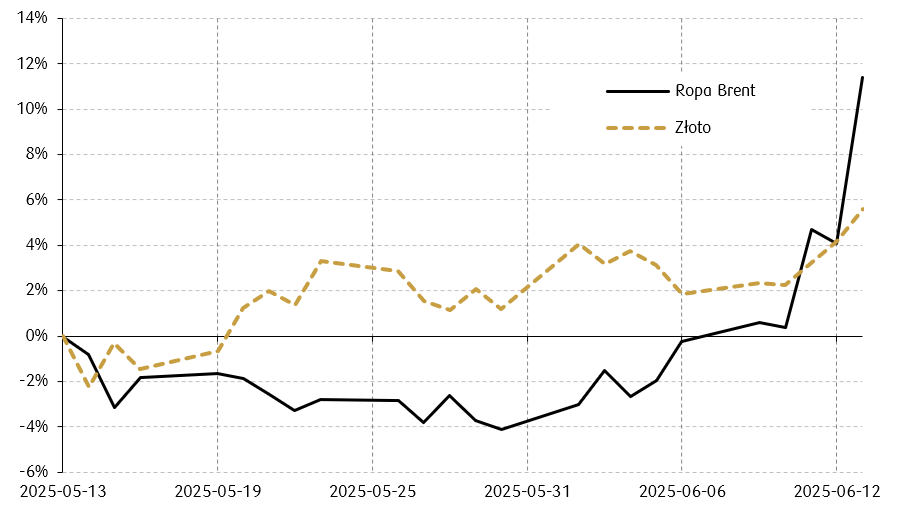

Wykres tygodnia

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

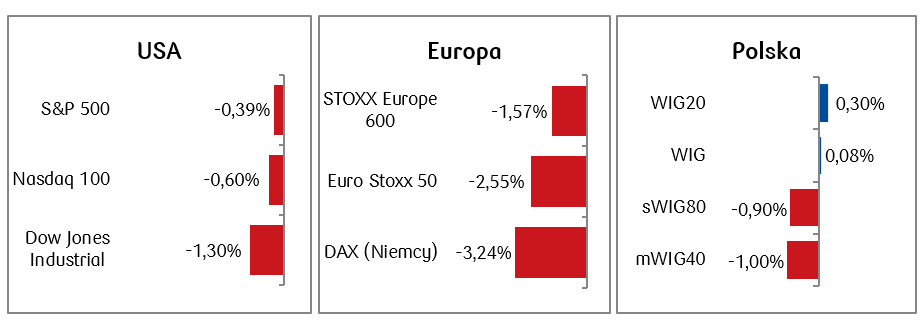

Rynki akcji

- W ostatnim tygodniu amerykańskie indeksy akcji odnotowały kolejne rekordy – S&P 500 wzrósł o ok.1,5%, Nasdaq 100 o blisko 1%, a Dow Jones zyskał około 1,3. Liderami wzrostu były spółki technologiczne, szczególnie Alphabet (wzrost po lepszych od oczekiwań wynikach kwartalnych), Amazon oraz Apple, co odzwierciedla pozytywny sentyment do sektorów związanych ze sztuczną inteligencją i technologią. W niedzielę świat obiegła informacja o zakończeniu negocjacji między USA a Unią Europejską, którego warunki obejmują wprowadzenie 15% taryfy celnej na większość europejskich towarów eksportowanych do Stanów Zjednoczonych, podczas gdy UE zobowiązała się do znaczących inwestycji oraz zwiększonych zakupów amerykańskiej energii i sprzętu wojskowego. Choć rozwiązanie w takim kształcie pozwala uniknąć wcześniej zapowiadanych wyższych ceł, to wciąż jest dotkliwe dla UE, zwłaszcza dla sektorów uzyskujących przychody z eksportu do USA.

- Na europejskich rynkach akcji panowała większa zmienność związana zarówno z wynikami spółek jak i niepewnością związaną z taryfami. Na tle rynku wyróżniała się branża motoryzacyjna - akcje największych niemieckich producentów samochodów zanotowały wyraźne wzrosty: Volkswagen zyskał aż 11%, BMW 4,4%, a Mercedes-Benz 8% w skali tygodni dzięki nadziejom na złagodzenie ceł i poprawę koniunktury. Indeks STOXX 600 zyskał 0,54%, niemiecki DAX stracił 0,3%.

- W ubiegłym tygodniu polskie indeksy giełdowe nie odnotowały większych zmian w porównaniu do zamknięcia poprzedniego tygodnia. WIG20 zakończył tydzień ze stratą ok. 0,04%, a szeroki WIG wzrósł o 0,11%. Spośród spółek WIG20 największymi wzrostami wyróżniła się głownie branża bankowa (Santander +3,46%, mBank +1,69%, Pekao +2,45%, PKO +0,19%).

Tygodniowe zmiany wybranych indeksów akcji: Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 25.07.2025 r.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 25.07.2025 r.

Rynek obligacji

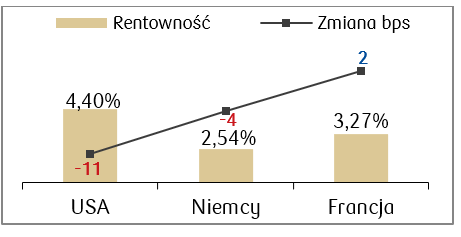

- W ostatnim tygodniu na amerykańskim rynku obligacji rentowność 10-letnich obligacji skarbowych zakończyła tydzień w okolicach 4,40% i niemal nie zmieniła się względem zakończenia wcześniejszego tygodnia, choć w ciągu tygodnia odnotowała lekkie wahania. Rentowność amerykańskich 30-latek lekko spadła po trzech wzrostowych tygodniach i znajduje się na poziomie 4,93%.

- Rentowności europejskich papierów skarbowych także nie zanotowały większych zmian względem poprzedniego tygodnia. Rentowność niemieckiego Bunda wynosi obecnie 2,72%, a francuskich 10-latek ok. 3,38%.

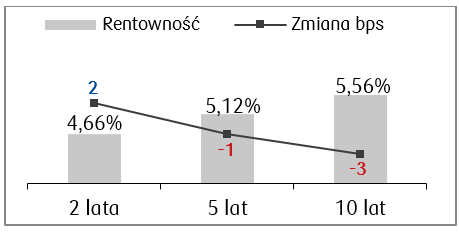

- W minionym tygodniu rentowności polskich obligacji skarbowych spadły względem poprzedniego tygodnia: 10-letnie obligacje zakończyły tydzień na poziomie 5,47%, co oznacza spadek o 3 pkt proc. Mocniejszy ruch z kolei był widoczny przy 2-letnich obligacjach – ich rentowność również obniżyła się w porównaniu do wcześniejszego tygodnia i wynosi 4,30%. Stawki kontraktów FRA („Forward Rate Agreement”) pozostały bez większych zmian i wyceniają obniżki stopy referencyjnej NBP o 125 pb. w ciągu roku.

Rentowności polskich obligacji skarbowych i zmiana tygodniowa w punktach bazowych.

Rentowności 10-letnich obligacji skarbowych w wybranych krajach i zmiana tygodniowa.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 18.07.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Zapasy hurtowe m/m | Wtorek | Czerwiec | -0,1% | -0,3% |

Wskaźnik zaufania konsumentów Conference Board | Wtorek | Lipiec | 96,0 | 93,0 |

Zmiana zatrudnienia ADP | Środa | Lipiec | 80 tys. | -33 tys. |

PKB annualizowane kw/kw | Środa | 2 kwartał 2025 | 2,4% | -0,5% |

Decyzja Fed w sprawie stóp procentowych | Środa | - | 4,25-4,50% | 4,25-4,50% |

Dochody osobiste | Czwartek | Czerwiec | 0,2% | -0,4% |

Wydatki osobiste | Czwartek | Czerwiec | 0,4% | -0,1% |

Wskaźnik ISM dla przemysłu | Piątek | Lipiec | 49,5 | 49,0 |

Nowe etaty w sektorze pozarolniczym | Piątek | Lipiec | 109 tys. | 147 tys. |

Stopa bezrobocia | Piątek | Lipiec | 4,2% | 4,1% |

- Kluczowe dla rynków w tym tygodniu będzie posiedzenie Fed, na którym zgodnie z konsensusem stopy procentowe mają być pozostawione bez zmian.

- Pojawią się także dane dotyczące rynku pracy, w tym odczyt zmiany zatrudnienia ADP w środę oraz piątkowe dane o nowych etatach w sektorze pozarolniczym.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

PKB annualizowane kw/kw w strefie euro | Środa | 2 kwartał 2025 | 0,0% | 0,6% |

PKB annualizowane kw/kw w Niemczech | Środa | 2 kwartał 2025 | -0,1% | 0,4% |

Inflacja konsumencka w strefie euro (r/r) | Piątek | Lipiec | 1,9% | 2,0% |

Inflacja konsumencka w Niemczech (r/r) | Piątek | Lipiec | 2,0% | 2,0% |

Inflacja HICP w Niemczech (r/r) | Piątek | Lipiec | 1,9% | 2,0% |

- Najważniejsze publikacje nadchodzącego tygodnia w strefie euro to lipcowe wskaźniki inflacji. Konsensus zakłada jej utrzymanie się w okolicach 2%.

- Poza tym poznamy wstępne odczyty PKB za 2 kwartał w Niemczech w strefie euro. Rynek oczekuje spadku PKB w porównaniu do 1 kwartału.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Inflacja konsumencka r/r | Czwartek | Lipiec | 2,8% | 4,1% |

Inflacja konsumencka m/m | Czwartek | Lipiec | 0,2% | 0,1% |

S&P Global PMI w przemyśle | Piątek | Lipiec | 45,6 | 44,8 |

- W nowym tygodniu pojawi się wstępny odczyt inflacji konsumenckiej (CPI) za lipiec. Rynek zakłada jej spadek do poziomu 2,8% r/r.

- Poza tym poznamy przemysłowy wskaźnik PMI za lipiec, który z kolei ma ulec lekkiej poprawie.

Zespół PKO TFI,

28.07.2025 r. 13:30