Miniony tydzień na rynkach upłynął pod znakiem wyraźnego wzrostu niepewności geopolitycznej, która zdominowała nastroje inwestorów mimo solidnych danych makroekonomicznych. W USA i Europie giełdy znalazły się pod presją w związku z ryzykiem eskalacji sporów handlowych i napięć wokół Grenlandii, co przełożyło się na wzrost zmienności i korektę głównych indeksów. Jednocześnie kapitał wyraźnie płynął w stronę bezpiecznych aktywów – ceny złota i srebra ustanowiły nowe historyczne rekordy. Na tym tle pozytywnie wyróżniała się Polska: mimo globalnych zawirowań WIG20 kontynuował serię wzrostów i osiągnął nowy rekord, wspierany przez silne dane z krajowego przemysłu i rynku płac. Na rynku długu rentowności pozostały relatywnie stabilne.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

PKB kw/kw odczyt ostateczny | Czwartek | III kwartał | 4,3% | 3,8%% | 4,4% |

Dochody osobiste | Czwartek | Listopad | 0,4% | 0,1% | 0,3% |

Wydatki osobiste | Czwartek | Listopad | 0,5% | 0,5% | 0,5% |

Indeks cen PCE r/r | Czwartek | Listopad | 2,8% | 2,7% | 2,8% |

Wskaźnik PMI w przemyśle | Piątek | Styczeń | 52,0 | 51,8 | 51,9 |

Wskaźnik PMI łączny | Piątek | Styczeń | 53,0 | 52,7 | 52,8 |

- PKB USA wzrósł w III kw. 2025 w ujęciu zannualizowanym o 4,4%, nieznacznie powyżej wstępnego szacunku i najszybciej od III kw. 2023. Rewizja w górę wynikała głównie z mocniejszego eksportu oraz znacznie mniejszego negatywnego wkładu zapasów. Wzrost napędzała solidna konsumpcja prywatna, odbicie eksportu oraz wyższe wydatki rządowe, przy wyraźnym wyhamowaniu inwestycji.

- Konsument pozostaje kluczowym filarem wzrostu - wydatki konsumpcyjne wzrosły o 3,5% (annualizowane), utrzymując najszybsze tempo w tym roku.

- Dochody osobiste wzrosły w listopadzie o 0,3% m/m, głównie dzięki wyższym wynagrodzeniom. Dochód rozporządzalny realnie zwiększył się jednak jedynie o 0,1%, co wskazuje, że inflacja nadal ogranicza siłę nabywczą gospodarstw domowych.

- Preferowana przez Fed miara inflacji PCE wzrosła w listopadzie do 2,8% r/r z 2,7% miesiąc wcześniej. Wyższa dynamika cen dotyczyła głównie usług (3,4%), podczas gdy inflacja dóbr pozostawała relatywnie niska (1,4%).

- Wskaźniki PMI za styczeń sygnalizują umiarkowany wzrost aktywności gospodarczej. Composite PMI wzrósł do 52,8, przy lepszej dynamice w przemyśle niż w usługach. Produkcja przemysłowa przyspieszyła, a nowe zamówienia odbiły po spadku w grudniu, jednak tempo wzrostu zatrudnienia wyraźnie spowolniło.

Nastroje przedsiębiorstw na najbliższe 12 miesięcy pozostają pozytywne, jednak lekko się pogorszyły ze względu na słabszy wzrost portfela zamówień, spadający eksport oraz niepewność polityczną i kosztową.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Indeks oczekiwań ZEW dla strefy euro | Wtorek | Styczeń | 35,2 | 33,7 | 40,8 |

Indeks oczekiwań ZEW dla Niemiec | Wtorek | Styczeń | 50,0 | 45,8 | 59,6 |

Inflacja producencka (PPI) r/r w Niemczech | Wtorek | Grudzień | -2,4% | -2,3% | -2,5% |

Wskaźnik zaufania konsumentow w strefie euro | Czwartek | Styczeń | -13,0 | -13,2* | -12,4 |

PMI dla przemysłu w Niemczech | Piątek | Styczeń | 47,8 | 47,0 | 48,7 |

PMI dla przemysłu w strefie euro | Piątek | Styczeń | 49,1 | 48,8 | 49,4 |

- Indeks ZEW dla strefy euro wzrósł w styczniu do 40,8 pkt – najwyżej od lipca 2024 r. i wyraźnie powyżej oczekiwań. Poprawiła się zarówno ocena perspektyw, jak i bieżącej sytuacji gospodarczej, przy jednoczesnym spadku oczekiwań inflacyjnych, co sprzyja stabilizacji polityki pieniężnej EBC.

- ZEW dla Niemiec skoczył do 59,6 pkt – najwyższego poziomu od połowy 2021 r. Inwestorzy coraz częściej postrzegają 2026 r. jako potencjalny punkt zwrotny dla gospodarki. Poprawa objęła przede wszystkim sektory eksportowe (metalurgia, maszynowy, motoryzacja), wspierane m.in. przez porozumienie handlowe Mercosur, choć niepewność wokół polityki handlowej USA pozostaje istotnym czynnikiem ryzyka.

- Ceny producentów w Niemczech spadły w grudniu o 2,5% r/r – najsilniej od wiosny 2024 r. i dziesiąty miesiąc z rzędu w deflacji. Głównym źródłem spadków były ceny energii, podczas gdy ceny dóbr trwałych i konsumpcyjnych pozostawały pod presją wzrostową.

- Indeks zaufanie konsumentów w strefie euro wzrósł do -12,4 pkt, osiągając najwyższy poziom od niemal roku. Mimo poprawy, wskaźnik pozostaje wyraźnie poniżej średniej długoterminowej, co sugeruje nadal ostrożne podejście gospodarstw domowych do wydatków.

- PMI dla niemieckiego przemysłu wzrósł do 48,7 pkt, a dla strefy euro do 49,4 pkt, sygnalizując spowolnienie tempa recesji. Produkcja ponownie wzrosła, a nowe zamówienia lekko się poprawiły, jednak zatrudnienie nadal spada. Jednocześnie przyspieszyła inflacja kosztów, co może ograniczać tempo dalszej poprawy marż i aktywność.

- Poprawa wskaźników nastrojów i sygnały stabilizacji w przemyśle wzmacniają scenariusz stopniowego wychodzenia europejskiej gospodarki z okresu stagnacji. Jednocześnie wysoka wrażliwość na czynniki zewnętrzne – handel globalny, ceny energii i politykę USA – sprawia, że o trwałym ożywieniu będzie można mówić dopiero po potwierdzeniu w twardych danych.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Dynamika płac w sektorze przedsiębiorstw r/r | Czwartek | Grudzień | 6,9% | 7,1% | 8,6% |

Wzrost zatrudnienia r/r | Czwartek | Grudzień | -0,7% | -0,8% | -0,7% |

Produkcja przemysłowa r/r | Czwartek | Grudzień | 2,9% | -1,1% | 7,3% |

Inflacja producencka (PPI) r/r | Czwartek | Grudzień | -2,2% | -2,3%* | -2,5% |

- Płace w sektorze przedsiębiorstw wzrosły w grudniu o 8,6% r/r, wyraźnie powyżej oczekiwań rynku i najszybciej od czerwca. Miesięczny skok wynagrodzeń (+5,6%) był w dużej mierze efektem wysokich wypłat premii, nagród oraz świadczeń sezonowych.

- Zatrudnienie w sektorze przedsiębiorstw spadło o 0,7% r/r, co oznacza 27. z rzędu miesiąc spadków, choć skala spadku była nieco mniejsza niż w poprzednich miesiącach. W ujęciu miesięcznym zatrudnienie spadło o 0,1%, co wskazuje na utrzymującą się ostrożność firm w polityce kadrowej mimo poprawy koniunktury.

- Produkcja przemysłowa wzrosła w grudniu o 7,3% r/r, znacząco powyżej konsensusu rynkowego i po spadku w listopadzie. Najsilniejsze odbicie odnotowano w przetwórstwie przemysłowym.

- Ceny producentów spadły w grudniu o 2,5% r/r – najmocniej od roku i bardziej niż oczekiwał rynek. Deflacja PPI była szeroka sektorowo, szczególnie w przetwórstwie oraz energetyce, co potwierdza wygasanie presji kosztowej po stronie producentów.

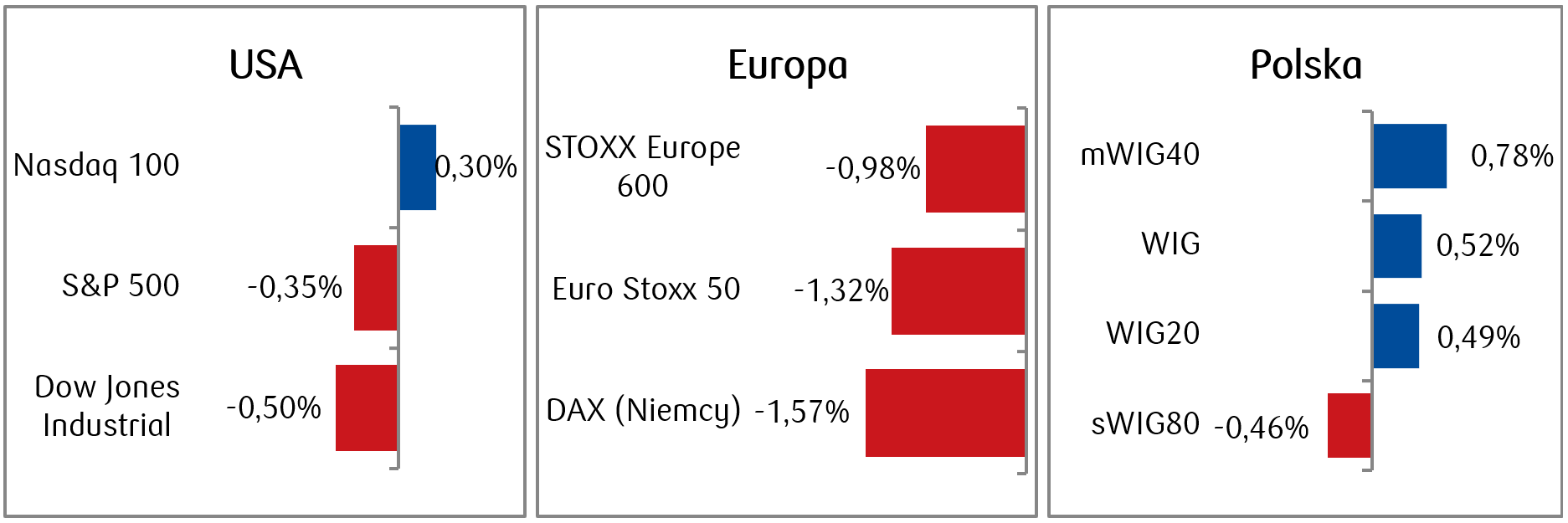

Rynki akcji

- Drugi tydzień z rzędu indeksy S&P 500 i Dow Jones odnotowały niewielkie spadki. Technologiczny Nasdaq 100 zdołał natomiast wybić się na lekki plus. Wszystkie powyższe indeksy zakończyły tydzień na poziomie niższym o ok. 1% od rekordowych maksimów z 12. Stycznia 2026 r.

- Miniony tydzień charakteryzował się znaczną zmiennością wynikającą ze zwiększonego ryzyka geopolitycznego związanego z Grenlandią i planami nałożenia ceł na państwa europejskie.

- Napięcia o charakterze geopolitycznym wpłynęły także na ceny metali szlachetnych, które ponownie gwałtownie wzrosły pobijając kolejne historyczne rekordy. Na zamknięciu piątkowej sesji cena złota wynosiła prawie 4990 dolarów za uncję, a srebro po raz pierwszy w historii przekroczyło barierę 100 dolarów za uncję.

- Niepewność i zwiększone ryzyko handlowe przełożyło się także na spadki indeksów europejskich. Ogólnoeuropejski indeks STOXX Europe 600 zakończył dzień spadkiem o 0,98%. Spadły również indeksy giełdowe poszczególnych państw. Francuski indeks CAC 40 osłabił się o 1,40%, niemiecki DAX stracił 1,57%, a włoski FTSE MIB spadł o 2,11%.

- Nieco lepsze nastroje panowały na GPW, gdzie większość najważniejszych indeksów odnotowała lekkie wzrosty w ujęciu tygodniowym. Indeks polskich dużych spółek WIG 20 rósł siódmy tydzień z rzędu, bijąc na zamkniecie piątkowej sesji historyczny rekord. Liderem wzrostów kolejny raz był KGHM, który zyskał 5,7%, a od początku roku urósł już 17%.

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 23.01.2026 r.

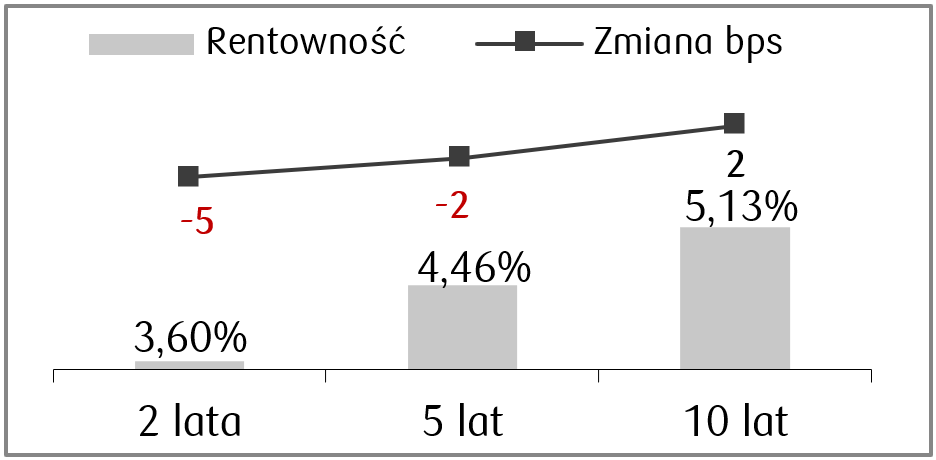

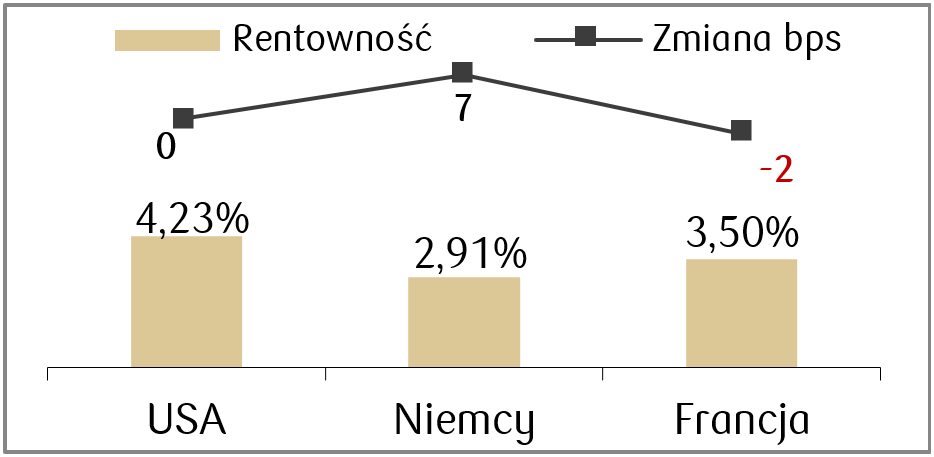

Rynki obligacji

- Rentowność amerykańskich obligacji skarbowych odnotowała niewielkie zmiany w porównaniu do zamknięcia sesji w poprzedni piątek, choć w trakcie tygodnia widoczne były znaczne wahania. Wzrost rentowności był napędzany początkowo niepewnością geopolityczną, po czym rentowności Treasuries przed weekendem powróciły w okolice 4,23%.

- Rentowności europejskich obligacji skarbowych wzrosły m.in. wskutek niepewności związanej z Grenlandią i cłami. Rentowność niemieckiego Bunda skoczyła z okolic 2,83% do ok. 2,91%.

- Polskie dziesięciolatki zakończyły tydzień z podobną rentownością jak w poprzednim tygodniu- ich rentowność wzrosła nieznacznie do ok. 5,12% z okolic 5,10% w poprzedni piątek. Stawki kontraktów FRA wyceniają obecnie obniżki stopy referencyjnej NBP o 50 pb. w perspektywie roku.

Rentowności polskich obligacji skarbowych i zmiana tygodniowa w punktach bazowych.

Rentowności 10-letnich obligacji skarbowych w wybranych krajach i zmiana tygodniowa.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 23.01.2026 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Zamowienia na dobra trwałe | Poniedziałek | Listopad | 3,8% | -2,2% |

Wskaźnik zaufania Conference Board | Wtorek | Styczeń | 90,6 | 89,1 |

Decyzja w sprawie stóp procentowych Fed | Środa | Listopad | 3,50-3,75% | 3,50-3,75% |

Zamowienia fabryczne | Czwartek | Listopad | 1,6% | -1,3% |

Wskaźnik PPI r/r | Piątek | Grudzień | 2,8% | 3,0% |

- Wydarzeniem tygodnia w USA będzie posiedzenie Fed wraz z decyzją dotyczącą poziomu stop procentowych. Oczekiwania rynku zakładają, ze Rezerwa Federalna pozostawi stopy procentowe na niezmienionym poziomie.

- Pojawią się także m.in. listopadowe odczyty zamówień fabrycznych i na dobra trwałem a także wskaźnik zaufania Conference Board.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik Ifo klimatu biznesowego | Poniedziałek | Styczeń | 88,2 | 87,6 |

Wskaźnik zaufania konsumentów GfK | Środa | Luty | -25,8 | -26,9 |

Inflacja konsumencka r/r | Piątek | Styczeń | 2,0% | 1,8% |

Inflacja HICP w Niemczech r/r | Piątek | Styczeń | 2,0% | 2,0% |

PKB r/r w Niemczech (odczyt wstępny) | Piątek | 4 kwartał | 0,3% | 0,3% |

PKB r/r w strefie euro (odczyt wstępny) | Piątek | 4 kwartał | 1,3% | 1,4% |

- Dane z Europy, które pojawią się w nadchodzącym tygodniu, to m.in. inflacja CPI w Niemczech, która ma lekko odbić do 2% r/r.

- Poza tym poznamy również wstępne odczyty PKB w strefie euro oraz wskaźniki zaufania i klimatu biznesowego.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | |

Sprzedaż detaliczna r/r | Poniedziałek | Grudzień | 5,7% | 2,8% | |

Stopa bezrobocia | Wtorek | Grudzień | 5,7% | 5,6% | |

Roczne PKB r/r | Środa-piątek | Grudzień | 3,5% | 3,0% | |

- Najważniejsze dane w polskim kalendarzu makroekonomicznym to grudniowa sprzedaż detaliczna, która ma poprawić się względem odczytu listopadowego, a także stopa bezrobocia, co do której konsensus zakłada wzrost do 5,7%.

- Pod koniec tygodnia pojawi się także odczyt rocznego PKB za 2025 rok. Oczekiwania przewidują, że wyniesie on 3,5% r/r.

Zespół PKO TFI,

26.01.2026 r. 12:30