Ostatni tydzień nie przyniósł zasadniczych zmian w nastrojach inwestycyjnych. Zarówno rynki obligacji jak i akcji próbują antycypować skalę spowolnienia gospodarczego oraz tempa spadku inflacji, doszukując się w nadchodzących danych odpowiedzi na pytanie o to czy czeka nas twarde czy też bardziej miękkie lądowanie. Od tych czynników uzależnione są dalsze kroki banków centralnych co do przyszłego kształtowania się wysokości stóp procentowych, które to z kolei są najważniejszym czynnikiem kształtującym ceny aktywów.

Najważniejsze wydarzenia gospodarcze i rynkowe:

- Uwagę inwestorów w USA przyciągał między innymi wstępny odczyt indeksu PMI. Wskaźnik złożony, który śledzi kondycję sektorów produkcji i usług, wzrósł w kwietniu do 53,5 pkt wobec 52,3 pkt w marcu. Był to najwyższy poziom indeksu od 11 miesięcy i przebił oczekiwania analityków na poziomie 52,8 pkt. Aktywność gospodarcza mierzona tym indeksem stoi w sprzeczności z narastającymi sygnałami, że gospodarka amerykańska osuwa się w recesję w wyniku wzrostu stóp procentowych.

- Sprawozdanie po ostatnim posiedzeniu Europejskiego Banku Centralnego pokazało, że za podwyżką stóp procentowych o 50 punktów bazowych w marcu głosowała większość członków EBC. Warto podkreślić, że niektórzy członkowie Rady chcieli wstrzymać się z podwyżkami do czasu, aż ustaną napięcia na rynkach finansowych. Niektórzy decydenci uważają, że ryzyko inflacji wzrasta. Również Prezes EBC Ch. Lagarde potwierdziła, że inflacja w strefie euro jest ciągle zbyt wysoka. Z kolei dane o inflacji HICP w strefie euro pokazały spadek rocznego tempa do 6,9% z 8,5% miesiąc wcześniej. Publikacja była zgodna z prognozami analityków. Spadek dynamiki wzrostu inflacji wynikał głównie z obniżki cen energii. Inflacja bazowa, wyłączająca ceny żywności i energii, wzrosła do 5,7% r/r. Dane te mogą spowodować kolejne podwyżki stóp procentowych przez Europejski Bank Centralny. Z kolei indeks ZEW dla Niemiec, pokazujący oczekiwania analityków i inwestorów instytucjonalnych odnośnie oczekiwanego rozwoju sytuacji ekonomicznej, wyniósł w kwietniu 4,1 pkt vs 13 pkt poprzednio i wobec oczekiwań na poziomie 15,3 pkt. Spadek spowodowany był w dużej mierze wzrostem niepewności gospodarczej po zawirowaniach w sektorze bankowym. Lepiej od prognoz wypadł subindeks ocen obecnej sytuacji, który wzrósł do -32,5 pkt wobec -46,5 pkt w poprzednim miesiącu i oczekiwanych -40,0 pkt.

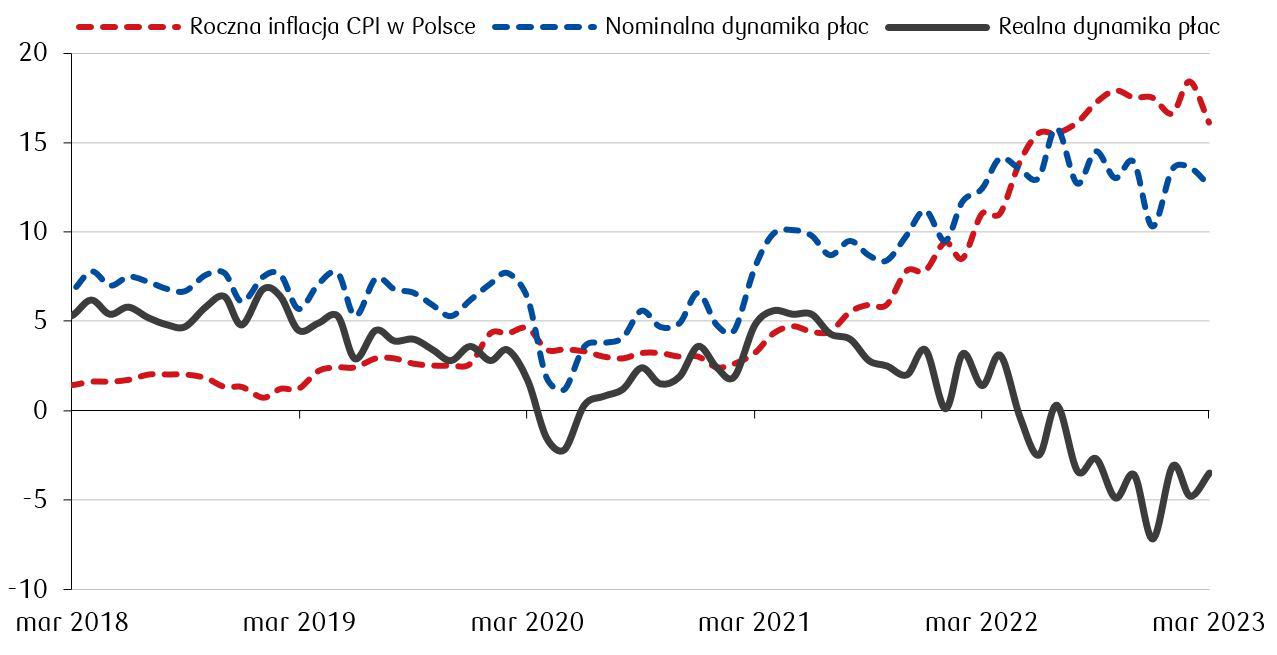

- Ważną informacją z polskiego rynku była w zeszłym tygodniu publikacja Głównego Urzędu Statystycznego, który podał marcowe dane o zatrudnieniu i wynagrodzeniach. Przeciętne wynagrodzenie w sektorze przedsiębiorstw wzrosło o 12,6% r/r w marcu vs. 13,6% r/r miesiąc wcześniej i wyniosło 7508,34 PLN. To nieco lepiej niż wskazywały na to oczekiwania rynkowe, które wynosiły 12,5%, ale w ujęciu realnym, po uwzględnieniu inflacji, wynagrodzenie spadło o 3,7% r/r. Tymczasem przeciętne zatrudnienie w sektorze przedsiębiorstw wzrosło o 0,5% r/r w marcu wobec 0,8% r/r w lutym, przy oczekiwaniach analityków na poziomie 0,6%. Względem lutego zatrudnienie zmniejszyło się o 9,2 tys. etatów. Ogólny wydźwięk danych wskazuje, że koniunktura na rynku pracy ulega pogorszeniu. Poznaliśmy również dane o inflacji bazowej, która po wyłączeniu cen żywności i energii, wzrosła w marcu do 12,3% r/r z 12,0% r/r miesiąc wcześniej.

Roczna realna dynamika płac w sektorze przedsiębiorstw w Polsce w latach 2018-2023 (%)

Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg

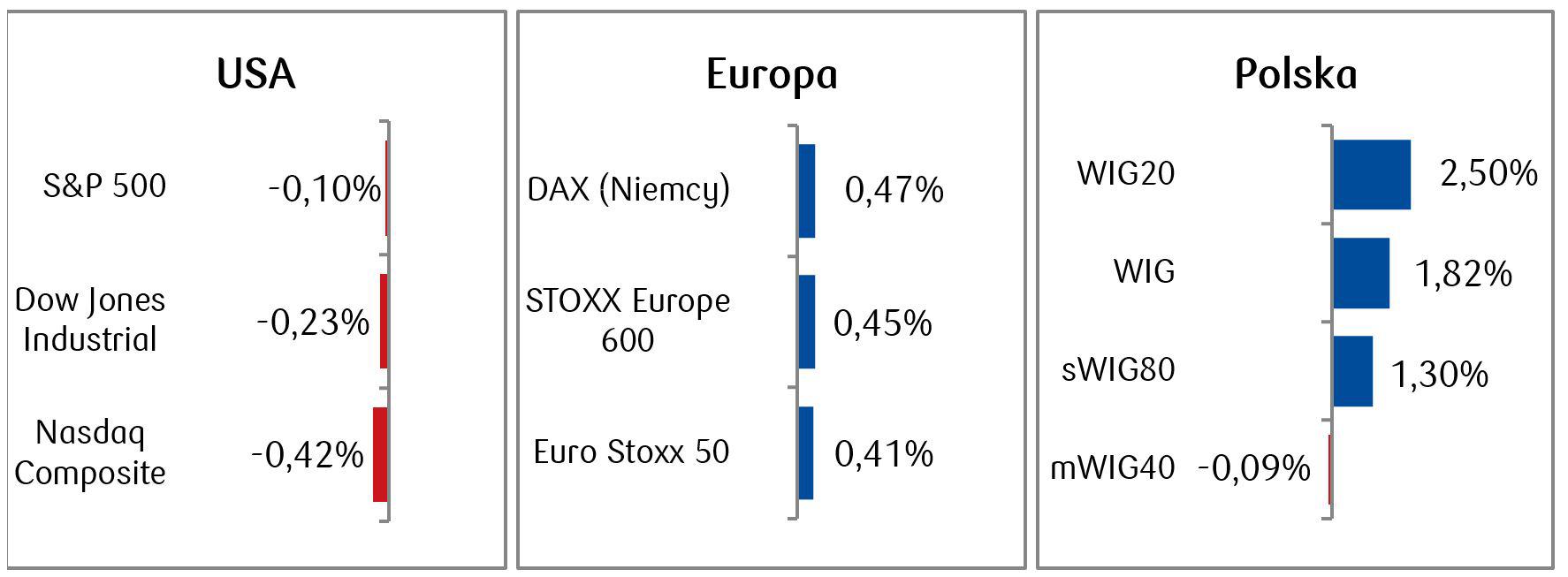

Rynki akcji

- Indeksy amerykańskie poruszały się w ubiegłym tygodniu w wąskim zakresie i zakończyły tydzień niewielkimi spadkami S&P 500, Nasdaq i DJIA. Decydujący wpływ na notowania ma obecnie sezon publikacji wyników za I kwartał 2023 r. Inwestorzy w Stanach Zjednoczonych oczekują w tym tygodniu na raporty finansowe dużych firm takich jak Amazon, Microsoft, Alphabet. Łączna kapitalizacja spółek raportujących w obecnym tygodniu wyniesie ponad 40% indeksu S&P500.

- Parkiety europejskie odnotowały około półprocentowe wzrosty dla głównych indeksów. Optymizm inwestorów napędzany był między innymi lepszymi odczytami wskaźnika PMI dla gospodarki strefy euro.

- Dobrą passę kontynuowały polskie akcje. Ponownie wygranym minionego tygodnia okazał się indeks największych spółek WIG20. Indeks szerokiego rynku

Tygodniowe zmiany wybranych indeksów akcji

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 21.04.2023 r.

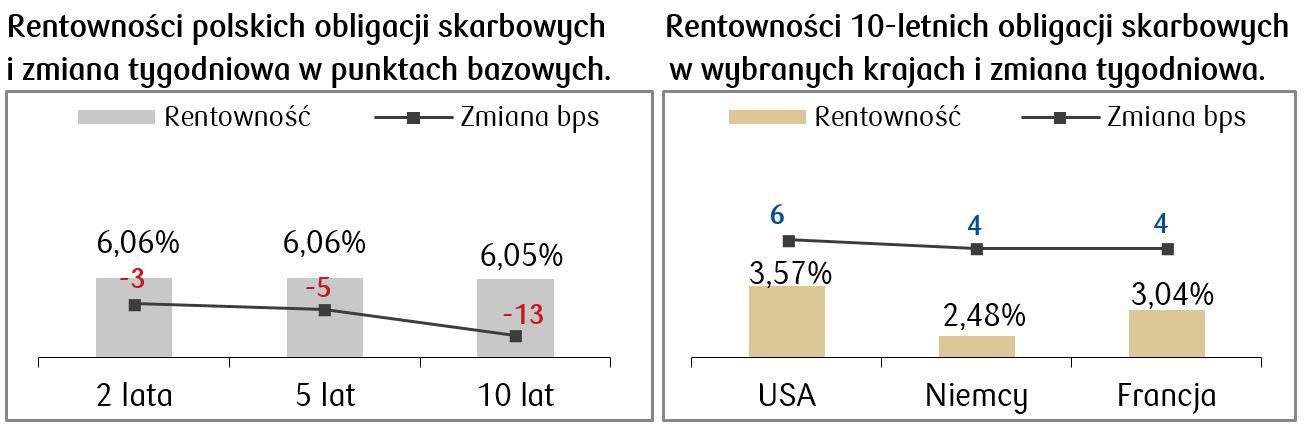

Rynki obligacji

- Rentowności amerykańskich obligacji rządowych wzrosły na całej krzywej dochodowości. Publikacja wskaźnika PMI dla przemysłu, który przekroczył granicę 50 pkt oznaczających ekspansję gospodarczą, wzmocniła oczekiwania na kolejną podwyżkę stóp procentowych na najbliższym majowym posiedzeniu Fed. Ze względu na nadal wysoką inflację i stosunkowo silny rynek pracy wyceniane jest obecnie ponad 90-procentowe prawdopodobieństwo podwyżki stopy procentowej o 25 punktów bazowych na najbliższym spotkaniu FOMC. Jednocześnie kontrakty terminowe pokazują, że na posiedzeniu w dniach 2-3 maja może być podjęta decyzja o ostatniej podwyżce stóp w obecnym cyklu, a następnie do końca roku nastąpi zmniejszanie kosztu pieniądza.

- Wzrosty dochodowości obligacji miały miejsce także na rynkach europejskich papierów skarbowych. W skali ostatniego tygodnia wzrosło prawdopodobieństwo dalszych podwyżek stóp procentowych w strefie euro. Europejski Bank Centralny rozpoczął cykl zacieśniania polityki pieniężnej później niż amerykański Fed i aktualnie rynki finansowe wyceniają możliwość wzrostu stóp o kolejne 75 punktów bazowych do października bieżącego roku, a następnie ich spadek na przełomie lat 2023/2024.

- Polska krzywa rentowności lekko obniżyła się dla wszystkich terminów zapadalności. Stawki kontraktów FRA („Forward Rate Agreement”) wyceniają możliwość spadku stopy referencyjnej NBP w ciągu kilku miesięcy o około 25 pb.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 21.04.2023 r.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 21.04.2023 r.

Najważniejsze wydarzenia obecnego tygodnia:

- W nadchodzącym tygodniu najważniejsze krajowe wydarzenia makroekonomiczne to publikacja danych o produkcji przemysłowej i budowlanej oraz sprzedaży detalicznej za marzec (poniedziałek), stopie bezrobocia w marcu (środa), szacunkowej stopie inflacji za kwiecień (piątek).

- Najważniejsze dane strefy euro to: kwietniowa wartość wskaźnika Ifo dla Niemiec (poniedziałek), publikacja wskaźnika ESI za kwiecień (czwartek), wielkość PKB w I kwartale (piątek).

- W Stanach Zjednoczonych na uwagę zasługują publikacje: wyprzedzającego wskaźnika gospodarczego Conference Board dla konsumentów za kwiecień (wtorek), zamówień dóbr trwałych (środa), wielkości PKB za I kwartał, liczby nowych bezrobotnych za poprzedni tydzień (czwartek), indeksu cen PCE (preferowany przez Fed wskaźnik inflacyjny) za marzec oraz wysokości indeksu Michigan w kwietniu (piątek).

Zespół PKO TFI

24.04.2023, godz. 16.50