Globalne rynki akcji silnie odbiły w ubiegłym tygodniu, wspierane rosnącymi oczekiwaniami na grudniową obniżkę stóp przez Fed, co pomogło zarówno amerykańskim, jak i europejskim indeksom zakończyć tydzień wyraźnymi wzrostami. Na rynku długu dominowały spadki rentowności – szczególnie w Polsce, gdzie oczekiwania na obniżkę stóp procentowych na najbliższym posiedzeniu RPP doprowadziły do silnego umocnienia obligacji i spadku rentowności 10-latek do 5,14%.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Sprzedaż detaliczna m/m | Wtorek | Wrzesień | 0,4% | 0,6% | 0,2% |

Wskaźnik PPI m/m | Wtorek | Wrzesień | 0,3% | -0,1% | 0,3% |

Wskaźnik zaufania konsumentow Conference Board | Wtorek | Listopad | 93,4 | 95,5* | 88,7 |

Zamowienia na dobra trwałe | Środa | Wrzesień | 0,3% | 3,0%* | 0,5% |

- Sprzedaż detaliczna w USA wzrosła we wrześniu o 0,2% m/m, wyraźnie poniżej oczekiwań rynku (0,4%) i po solidnym sierpniowym odbiciu na poziomie 0,6%. Był to najsłabszy miesięczny wzrost od czterech miesięcy, a struktura danych wskazała na znaczną nierównomierność wydatków konsumenckich.

- Inflacja producencka (PPI) wzrosła o 0,3% m/m, zgodnie z oczekiwaniami i po niespodziewanym spadku miesiąc wcześniej. Odbicie cen wynikało głównie ze wzrostów w segmentach energii (+3,5%) oraz żywności (+1,1%), co przełożyło się na najwyższy od ponad roku wzrost cen dóbr (+0,9% m/m). Jednocześnie ceny usług pozostały bez zmian, kontynuując wcześniejszy spadkowy trend. W ujęciu rocznym inflacja producencka utrzymała się na poziomie 2,7% r/r, potwierdzając umiarkowaną, ale stabilną presję kosztową.

- Nastroje amerykańskich gospodarstw domowych ponownie się pogorszyły. Indeks Conference Board spadł w listopadzie do 88,7 pkt, najniższego poziomu od kwietnia i poniżej prognoz rynkowych. Obniżyły się zarówno oceny bieżącej sytuacji gospodarczej, jak i oczekiwania na najbliższe miesiące – te ostatnie spadły do 63,2 pkt, pozostając dziesiąty miesiąc z rzędu poniżej poziomu 80 pkt, który historycznie sygnalizuje rosnące ryzyko recesji. Konsumenci wskazywali na pogarszającą się sytuację na rynku pracy oraz słabnące perspektywy dochodów.

- W nieco lepszym świetle wypadły dane dotyczące zamówień na dobra trwałe, które wzrosły o 0,5% m/m, przekraczając rynkowe prognozy zakładające wzrost o 0,3%. Wzrost zamówień był szeroki sektorowo – pozytywnie wyróżniały się m.in. zamówienia na elektrykę i komponenty (+1,5%), metale pierwotne (+1,4%) oraz komputery i elektronikę (+0,5%).

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Wskaźnik Ifo klimatu biznesowego | Poniedziałek | Listopad | 88,5 | 88,4 | 88,1 |

PKB annualizowane kw/kw | Wtorek | 3 kwartał | 0,0% | 0,0% | 0,0% |

Wskaźnik zaufania konsumentów GfK | Czwartek | Grudzień | -23,2 | -24,1 | -23,2 |

Inflacja konsumencka r/r | Piątek | Listopad | 2,4% | 2,3% | 2,3% |

- Najnowsze dane z niemieckiej gospodarki ponownie potwierdziły jej osłabioną dynamikę, a wskaźniki nastrojów przedsiębiorstw nie wskazują na szybkie odbicie. Indeks klimatu biznesowego Ifo spadł w listopadzie do 88,1 pkt z 88,4 pkt miesiąc wcześniej, nie osiągając rynkowych oczekiwań. Najsilniej pogorszyły się oczekiwania przedsiębiorców (90,6 pkt wobec 91,6 pkt), co sugeruje, że firmy nie liczą na wyraźną poprawę koniunktury w najbliższych miesiącach. Pogorszenie nastrojów widoczne było szczególnie w sektorze przemysłowym oraz handlu detalicznym, gdzie słaby początek sezonu świątecznego rozczarował sprzedawców.

- Publikacja szczegółowych danych o PKB Niemiec za III kwartał potwierdziła, że gospodarka pozostaje w stagnacji – wzrost wyniósł 0,0% kw/kw. Wzrost inwestycji (+0,3%) oraz wyraźniejszy wzrost wydatków publicznych (+0,8%) zdołały zrównoważyć słabość konsumpcji prywatnej, która spadła o 0,3% kw/kw. Negatywnie na wzrost wpłynął również handel zagraniczny – eksport obniżył się o 0,7%, co przypisywano m.in. efektowi amerykańskich ceł, podczas gdy import pozostawał na stagnacyjnym poziomie.

- Mieszany obraz wyłania się z danych o nastrojach konsumenckich. Wskaźnik GfK wzrósł do -23,2 pkt, zgodnie z oczekiwaniami, co oznacza drugie z rzędu lekkie odbicie sentymentu przed okresem świątecznym. Wzrosła skłonność do zakupów, a skłonność do oszczędzania obniżyła się z październikowych poziomów, co sugeruje pewną stabilizację postaw konsumenckich. Z drugiej strony pogorszyły się oczekiwania dotyczące gospodarki i dochodów, a nastroje – choć lepsze niż rok temu – wciąż wskazują na ostrożność gospodarstw domowych.

- Inflacja w Niemczech w listopadzie utrzymała się na poziomie 2,3% r/r, nieco poniżej prognoz, a inflacja bazowa spadła do 2,7% r/r. Spowolnił wzrost cen żywności i usług, a ceny energii zniżkowały znacznie wolniej niż miesiąc wcześniej. W ujęciu miesięcznym CPI obniżył się o 0,2% – pierwszy spadek od stycznia.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Produkcja przemysłowa r/r | Poniedziałek | Październik | 2,5% | 7,6%* | 3,2% |

Zatrudnienie w sektorze przedsiębiorstw r/r | Poniedziałek | Październik | -0,8% | -0,8% | -0,8% |

Wynagrodzenia w sektorze przedsiębiorstw r/r | Poniedziałek | Październik | 7,3% | 7,5% | 6,6% |

Ceny producentów PPI r/r | Poniedziałek | Październik | −1,8% | −1,4%* | -2,2% |

Sprzedaż detaliczna r/r | Wtorek | Październik | 3,7% | 6,7%* | 5,4% |

Stopa bezrobocia | Środa | Październik | 5,6% | 5,6% | 5,6% |

Inflacja konsumencka r/r | Piątek | Listopad | 2,6% | 2,8% | 2,4% |

Inflacja konsumencka m/m | Piątek | Listopad | 0,1% | 0,1% | 0,1% |

- Październikowe dane o produkcji przemysłowej wskazały na wyraźne spowolnienie tempa wzrostu, choć wynik okazał się lepszy od oczekiwań rynku. Produkcja wzrosła o 3,2% r/r, wobec prognozowanych 2,5% oraz po wyjątkowo mocnym wrześniu (+7,6% r/r po rewizji). W przetwórstwie dynamika osłabła do 3,2% z 8,4% miesiąc wcześniej, a spowolnienie dotyczyło również sektora dostaw wody i gospodarki odpadami. Jednocześnie odnotowano odbicie w górnictwie (+3,9% r/r) oraz w sektorze energii (+1,4% r/r), gdzie wcześniej notowano spadki.

- Rynek pracy pozostaje pod presją, co potwierdzają kolejne spadki zatrudnienia w sektorze przedsiębiorstw. Liczba pracujących obniżyła się w październiku o 0,8% r/r, kontynuując 27. miesiąc z rzędu trend spadkowy i utrzymując poziom zatrudnienia na 6,4 mln osób. Mimo pogarszającej się sytuacji na rynku pracy, płace rosły nadal w solidnym tempie – przeciętne wynagrodzenie zwiększyło się o 6,6% r/r, choć był to najsłabszy wzrost od lutego 2021 r.

- Deflacja cen producentów pogłębiła się w październiku do -2,2% r/r, mocniej niż oczekiwano (-1,8%). To największy spadek PPI od grudnia 2024 r. Najsilniej obniżały się ceny w górnictwie oraz w przemyśle przetwórczym, co może odzwierciedlać niższe ceny surowców oraz presję konkurencyjną w przemyśle. Z drugiej strony, ceny w sektorze energii spadały nieco wolniej, a dynamika cen w usługach komunalnych pozostawała dodatnia.

- Sprzedaż detaliczna w Polsce wzrosła w październiku o 5,4% r/r, przekraczając oczekiwania rynku (3,7%), choć tempo było niższe niż we wrześniu. Struktura wskazuje na zróżnicowaną dynamikę popytu konsumpcyjnego – spowolniły m.in. sprzedaż żywności oraz kosmetyków, natomiast przyspieszyły segmenty trwałych dóbr konsumpcyjnych, w tym elektronika (+16,1%) oraz odzież i obuwie (+20,5%), co może odzwierciedlać efekt wcześniejszych promocji i przesunięcia zakupów przed sezonem świątecznym.

- Stopa bezrobocia rejestrowanego pozostała w październiku na poziomie 5,6%, zgodnie z oczekiwaniami, przy jednoczesnym niewielkim wzroście liczby bezrobotnych o 1,2 tys. r/r. W porównaniu z rokiem ubiegłym bezrobocie pozostaje wyższe (4,9% w październiku 2024 r.), co odzwierciedla stopniowe schładzanie rynku pracy.

- Inflacja konsumencka według szybkiego szacunku spowolniła w listopadzie do 2,4% r/r z 2,8% miesiąc wcześniej, osiągając najniższy poziom od kwietnia. Na obniżenie dynamiki cen wpływały przede wszystkim spadki cen paliw i transportu, podczas gdy ceny żywności oraz energia dla gospodarstw domowych rosły w podobnym tempie jak miesiąc wcześniej (+2,7%). W ujęciu miesięcznym wskaźnik CPI wzrósł o 0,1%, pozostając w trendzie bardzo stabilnych zmian cen. Dane potwierdzają kontynuację procesu dezinflacji, choć jego tempo może pozostać nierównomierne.

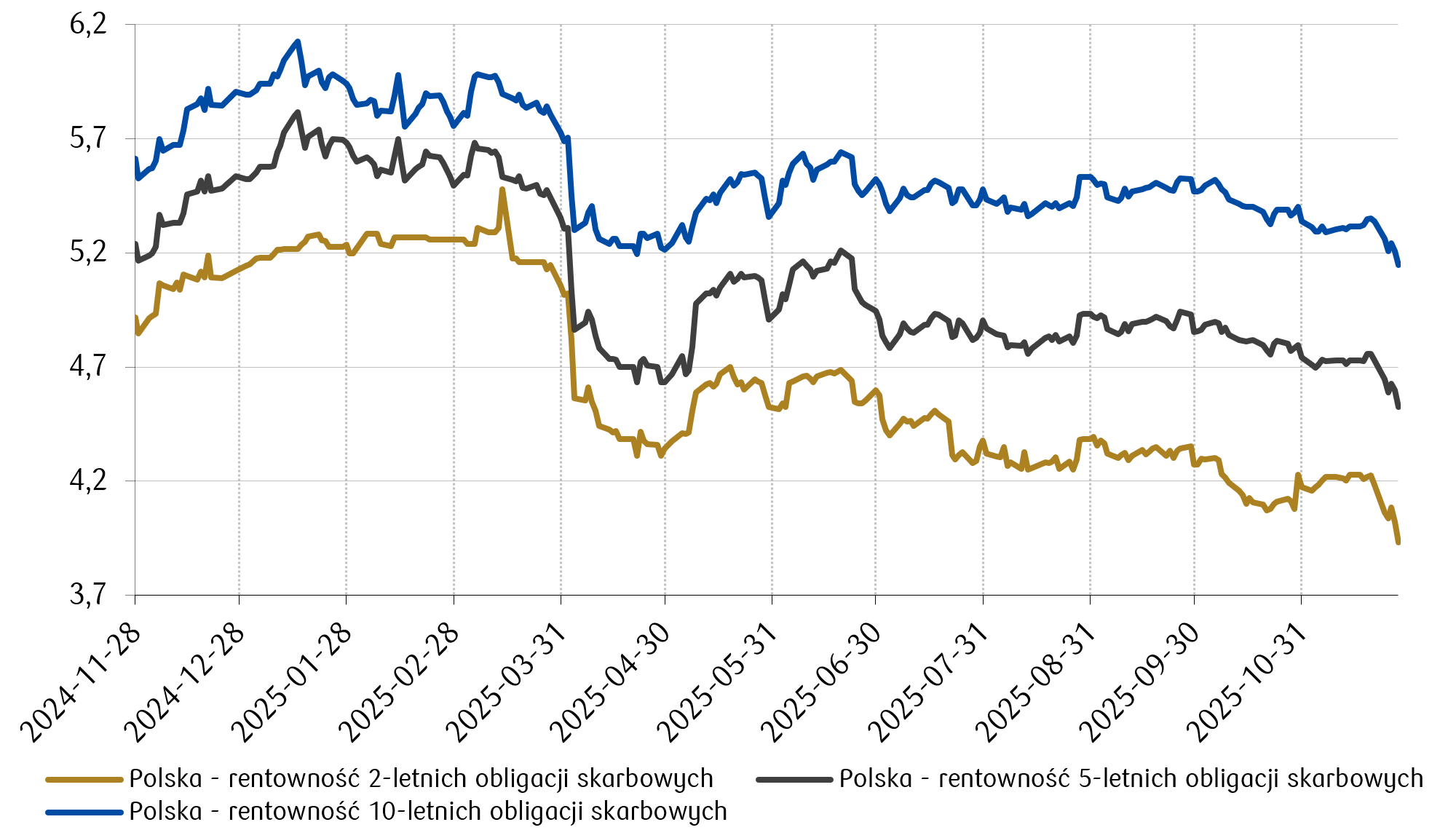

Wykres tygodnia

Niższy od oczekiwanego poziom inflacji w Polsce oraz słabnący rynek pracy sprawiły, że RPP ma w ręku argumenty za kolejną obniżką stóp procentowych na najbliższym posiedzeniu już w tym tygodniu. Te oczekiwania umocniły polskie obligacje skarbowe, sprowadzając ich rentowności w dół.

Źródło: Opracowanie własne PKO TFI na podstawie danych Bloomberg.

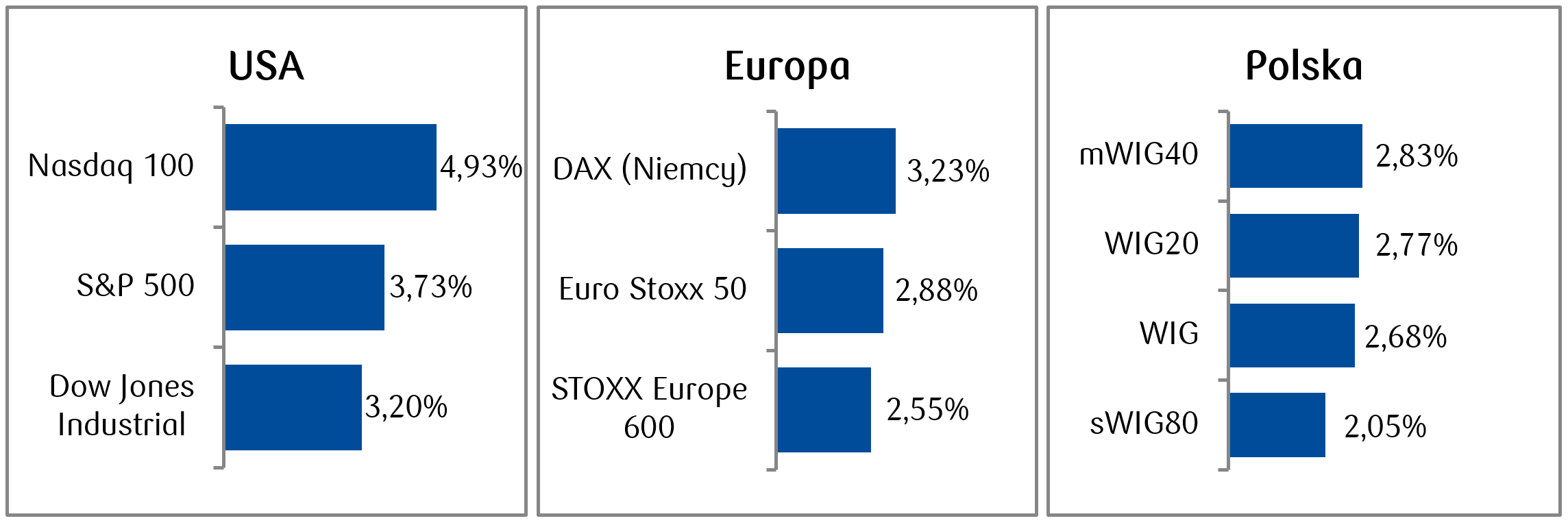

Rynki akcji

- Amerykańskie indeksy giełdowe zakończyły miniony tydzień na plusach, pomimo mniejszej liczby sesji ze względu na czwartkowe Święto Dziękczynienia. Akcje spółek o małej kapitalizacji radziły sobie lepiej niż akcje największych spółek, a indeks Russell 2000 wzrósł o 5,5%, w porównaniu do 3,7-procentowej stopy zwrotu indeksu S&P 500. Technologiczny Nasdaq-100 zyskał prawie 5%, odrabiając straty po spadkach z poprzedniego tygodnia. Rynki były wspierane m.in. przez rosnące nadzieje na grudniową obniżkę stóp procentowych przez Rezerwę Federalną.

- W listopadzie złoto kontynuowało silny trend wzrostowy – cena kruszcu pod koniec miesiąca sięgała ok. 4 200 USD za uncję, co oznacza wzrost o ok. 7% w skali miesiąca i blisko 60% rok do roku. Spółki z sektora wydobywczego złota odnotowały jeszcze silniejsze wzrosty - wiele dużych producentów kruszcu, jak Agnico Eagle Mines, Newmont i Barrick Mining zanotowało trzycyfrowe stopy zwrotu w ujęciu rocznym.

- Europejskie rynki akcji także mocno odbiły – Euro Stoxx 50 zyskał ok. 2,8%, a ogólnoeuropejski Stoxx Europe 600 ok. 2,6%, kończąc miesiąc po raz piaty z rzędu na wyraźnym plusie. Zyskiwały także indeksy poszczególnych państw takie jak DAX i FTSE 100, które wzrosły odpowiednio o 3,1 i 1,9%. Wśród pojedynczych firm wyróżniały się m.in. akcje spółki Bayer, której wycena skoczyła o ok. 10% po obiecujących wynikach badań nad lekiem przeciwzakrzepowym Asundexian, podczas gdy spadki notowały spółki z sektora obronnego, ktore korygowały się po doniesieniach o możliwym postępach w rozmowach pokojowych wokół Ukrainy.

- Polski rynek akcji także notował wyraźne wzrosty, z indeksem WIG20 rosnącym o około 2,8% w minionym tygodniu. Indeks szerokiego rynku szeroki WIG także wzrósł o 2,7%. Spośród polskich blue chipów wyróżniały się CD Projekt oraz KGHM osiągając dwucyfrowe tygodniowe stopy zwrotu. Bardzo dobrze poradziła sobie także branża bankowa - po piątkowym podpisaniu przez prezydenta ustawy o bankowym podatku CIT, lekka negatywna reakcja została zniwelowana przez wzrosty z pierwszej połowy tygodnia i sektor zyskał 3,8% w ciągu tygodnia.

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 28.11.2025 r.

Rynki obligacji

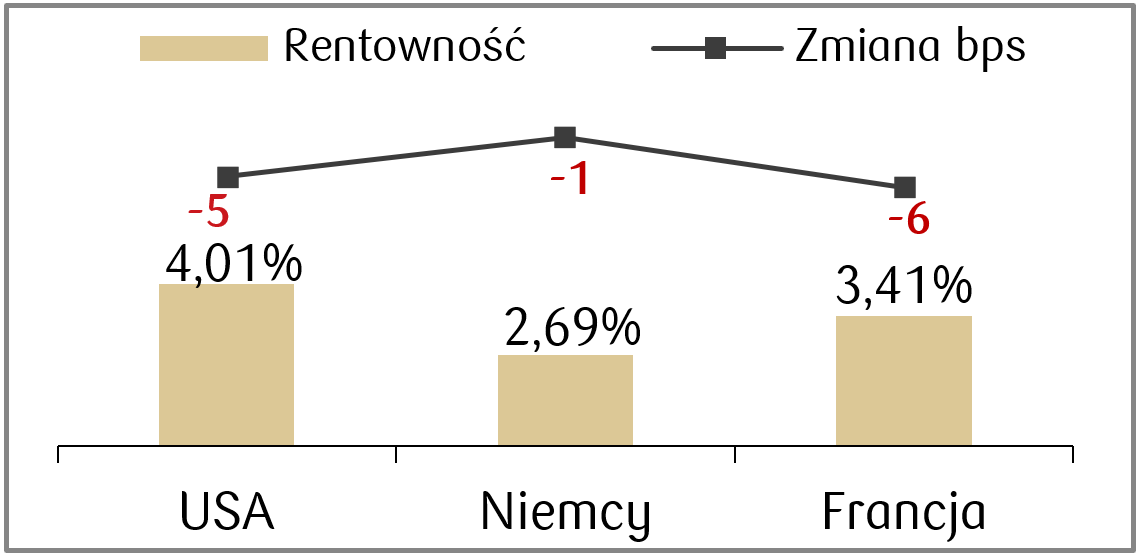

- Rentowności amerykańskich obligacji skarbowych spadły w minionym tygodniu o kilka punktów bazowych przynosząc poprawę wycen długu skarbowego USA. Spadki rentowności wynikały m.in. z rosnących oczekiwań na obniżkę stóp procentowych przez Fed w grudniu.

- Niższe rentowności obserwowaliśmy także w przypadku europejskich obligacji skarbowych. 10-letnie niemieckie Bundy utrzymały rentowność w okolicach 2,7%.

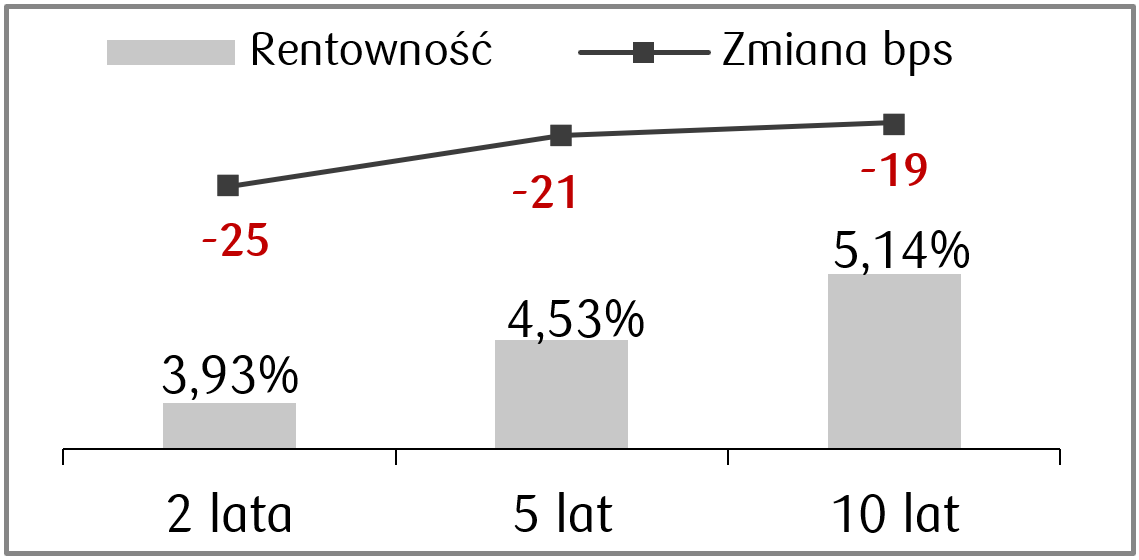

- Na rynku polskiego długu zauważalne było wyraźne umocnienie wsparte wzrostem oczekiwań na grudniową obniżkę stóp NBP w nadchodzącym tygodniu. Rentowność obligacji spadła nawet o 25 pb. dla obligacji o dwuletnim terminie wykupu, a dziesięciolatki zakończyły tydzień z rentownością na poziomie 5,14%. Stawki kontraktów FRA także spadły i wyceniają obecnie kolejne obniżki stopy referencyjnej NBP o 75 pb. w perspektywie roku, w porównaniu do 50 pb. tydzień wcześniej.

Rentowności polskich obligacji skarbowych i zmiana tygodniowa w punktach bazowych.

Rentowności 10-letnich obligacji skarbowych w wybranych krajach i zmiana tygodniowa.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 28.11.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik ISM dla przemysłu | Poniedziałek | Listopad | 49,0 | 48,7 |

Zmiana zatrudnienia ADP | Środa | Listopad | 20 tys. | 42 tys. |

Produkcja przemysłowa m/m | Środa | Wrzesień | 0,1% | -0,1% |

Dochody osobiste | Piątek | Wrzesień | 0,3% | - |

Wydatki osobiste | Piątek | Wrzesień | 0,3% | - |

Inflacja PCE r/r | Piątek | Wrzesień | 2,8% | - |

Wskaźnik sentymentu Uniwersytetu Michigan | Piątek | Grudzień | 52,0 | 51,0 |

- W tym tygodniu pojawią się publikacje danych dotyczące m.in. przemysłowego wskaźnika ISM za listopad oraz grudniowego wskaźnika sentymentu Uniwersytetu Michigan – obie publikacje mają pokazać lepsze odczyty niż w poprzednim miesiącu.

- Pozostałe najważniejsze odczyty to dane o zatrudnieniu ADP oraz wrześniowe dynamiki dochodów i wydatków osobistych.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | |

Wskaźnik CPI w strefie euro r/r | Wtorek | Listopad | 2,1% | 2,1% | |

Ceny producentów PPI r/r w strefie euro | Środa | Październik | − | −0,2% |

|

Wskaźnik sprzedaży detalicznej r/r w strefie euro | Czwartek | Październik | 1,5% | 1,0% |

|

Zamówienia fabryczne m/m w Niemczech | Piątek | Październik | 0,5% | 1,1% |

|

- Najważniejsze publikacje w strefie euro to wskaźniki cen konsumenckich, cen producentów oraz sprzedaży detalicznej.

- Pojawią się także październikowe dane o zamówieniach fabrycznych w Niemczech.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

S&P Global PMI w przemyśle | Poniedziałek | Październik | 48,6 | 48,0 |

PKB kw/kw (odczyt finalny) | Poniedziałek | III kwartał | - | 0,8% |

Decyzja RPP w sprawie stóp procentowych | Środa | - | 4,00% | 4,25% |

- Wydarzeniem tygodnia w Polsce będzie posiedzenie Rady Polityki Pieniężnej, na którym zostanie podjęta decyzja w sprawie wysokości stóp procentowych. Konsensus zakłada, że Rada obniży stopę referencyjną do poziomu 4,0%.

- Poza tym pojawi się także odczyt PMI w przemyśle, co do którego rynek zakłada wzrost w porównaniu do poprzedniego miesiąca.

Zespół PKO TFI,

01.12.2025 r. 14:05