Miniony tydzień na globalnych rynkach akcji przebiegał w atmosferze optymizmu, wspieranej przez poprawę nastrojów wokół polityki celnej USA oraz uspokojenie sytuacji geopolitycznej na Bliskim Wschodzie. Dzięki temu indeksy S&P 500 i Nasdaq 100 osiągnęły nowe historyczne rekordy, zyskując odpowiednio 3,44% i 4,20%. Pozytywne nastroje udzieliły się również inwestorom w Europie – niemiecki DAX wzrósł o prawie 3%, wspierany lepszymi od oczekiwań danymi gospodarczymi, w tym najwyższym od niemal roku odczytem indeksu Ifo. Warszawska giełda kontynuowała dobrą passę, napędzaną solidnymi danymi z rynku pracy oraz produkcji przemysłowej – indeks WIG wzrósł trzeci tydzień z rzędu, zyskując ponad 3%. Jednocześnie na rynku obligacji obserwowaliśmy dalsze spadki rentowności, szczególnie widoczne w Polsce, gdzie rentowność 10-latek obniżyła się aż o 17 pb., do poziomu 5,47%, co odzwierciedla rosnące oczekiwania na obniżki stóp procentowych przez NBP.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

|---|---|---|---|---|---|

S&P Global przemysłowy PMI | Poniedziałek | Czerwiec | 51,0 | 52,0 | 52,0 |

S&P Global zbiorczy PMI | Poniedziałek | Czerwiec | 52,1 | 53,0 | 52,8 |

Sprzedaż istniejących domów | Poniedziałek | Maj | 3,96 mln | 4,00 mln | 4,03 mln |

Wskaźnik zaufania konsumentów Conference Board | Wtorek | Czerwiec | 99,8 | 98,0 | 93,0 |

Sprzedaż nowych domów | Środa | Maj | 690 tys. | 722 tys.* | 623 tys. |

PKB annualizowane kw/kw, III odczyt | Czwartek | 1 kwartał 2025 | -0,2% | -0,2% | -0,5% |

Zamówienia na dobra trwałe | Czwartek | Maj | 8,5% | -6,6%* | 16,4% |

Dochody osobiste | Piątek | Maj | 0,3% | 0,7%* | -0,4% |

Wydatki osobiste | Piątek | Maj | 0,1% | 0,2% | -0,1% |

Wskaźnik inflacji PCE r/r | Piątek | Maj | 2,3% | 2,2%* | 2,3% |

- Indeks PMI dla przemysłu utrzymał się na poziomie 52 pkt, najwyższym od 15 miesięcy, sygnalizując stabilną ekspansję sektora. Pozytywnie zaskoczył wzrost zatrudnienia, który był najsilniejszy od roku, oraz odbicie w produkcji przemysłowej – pierwsze od czterech miesięcy. Jednak wzrost cen surowców i produktów końcowych osiągnął najwyższy poziom od lipca 2022 r., co wskazuje na silną presję inflacyjną, napędzaną m.in. przez wprowadzane taryfy celne.

- Zbiorczy wskaźnik PMI dla całej gospodarki spadł minimalnie do 52,8 pkt, notując 29. miesiąc ekspansji z rzędu. Eksport usług jednak silnie się skurczył – najmocniej od końca 2022 r. – co odzwierciedla negatywne skutki narastających barier handlowych. Rosnące koszty finansowania, płac i paliw dodatkowo nasiliły presję cenową, choć konkurencja w usługach hamowała podwyżki cen dla klientów.

- Rynek nieruchomości wysyła mieszane sygnały. Sprzedaż domów na rynku wtórnym nieznacznie wzrosła (+0,8% m/m), przekraczając oczekiwania, jednak sprzedaż nowych domów gwałtownie spadła aż o 13,7%, do poziomu najniższego od czerwca 2022 r. Wysokie stopy procentowe skutecznie zniechęcają nabywców do transakcji.

- Indeks zaufania konsumentów Conference Board znacząco spadł w czerwcu (do 93 pkt z 98,4 pkt), co odzwierciedla pesymizm zarówno w ocenie bieżącej sytuacji gospodarczej, jak i w oczekiwaniach na przyszłość. Szczególnie martwi poziom indeksu oczekiwań, który spadł znacznie poniżej poziomu uznawanego za sygnał recesji.

- Amerykańska gospodarka odnotowała w I kwartale 2025 r. silniejszą niż wcześniej szacowano recesję (-0,5% r/r). Konsumpcja wzrosła bardzo słabo (+0,5% wobec wcześniejszego szacunku +1,2%), a eksport niemal zatrzymał się (+0,4% wobec wcześniejszego +2,4%).

- Nowe zamówienia w przemyśle gwałtownie wzrosły w maju (+16,4% m/m), przede wszystkim dzięki sektorowi transportowemu, co było wynikiem jednorazowych dużych zamówień na samoloty. Bez uwzględnienia transportu wzrost był umiarkowany (+0,5%).

- Dochody Amerykanów nieoczekiwanie spadły w maju o 0,4% m/m, po raz pierwszy od 2021 roku, co przełożyło się na lekki spadek wydatków konsumpcyjnych (-0,1% m/m). Inflacja PCE przyspieszyła do 2,3% r/r, sugerując dalszą ostrożność Fed w polityce monetarnej.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

|---|---|---|---|---|---|

Wskaźnik PMI dla przemysłu w strefie euro | Poniedziałek | Czerwiec | 49,8 | 49,4 | 49,4 |

Wskaźnik PMI zbiorczy w strefie euro | Poniedziałek | Czerwiec | 50,5 | 50,2 | 50,2 |

Wskaźnik PMI dla przemysłu w Niemczech | Poniedziałek | Czerwiec | 49,0 | 48,3 | 49,0 |

Wskaźnik PMI zbiorczy w Niemczech | Poniedziałek | Czerwiec | 49,0 | 48,5 | 50,4 |

Wskaźnik Ifo klimatu biznesowego w Niemczech | Wtorek | Czerwiec | 88,2 | 87,5 | 88,4 |

Wskaźnik zaufania konsumentów GfK w Niemczech | Czwartek | Lipiec | -19,3 | -20,0* | 4-20,3 |

- Czerwcowe odczyty wskaźników PMI w strefie euro wskazują na utrzymującą się stagnację gospodarczą. Zbiorczy indeks PMI pozostał na poziomie 50,2 pkt, nieco poniżej oczekiwań rynku (50,5 pkt), sygnalizując wciąż bardzo umiarkowane tempo wzrostu. Szczególnie słabo radził sobie sektor usługowy, którego aktywność była bliska stagnacji (50,0 pkt wobec 49,7 pkt w maju). Przemysł pozostał w strefie wskazującej na kurczenie się aktywności (49,4 pkt), choć po raz pierwszy od ponad trzech lat udało się zatrzymać spadek nowych zamówień. Niewielka poprawa popytu nie wystarczyła jednak, by powstrzymać dalsze cięcia zatrudnienia w przemyśle oraz redukcję zakupów firmowych. Warto zauważyć, że presja inflacyjna po stronie kosztów producentów wciąż maleje, co przełożyło się na drugi miesiąc z rzędu obniżek cen gotowych wyrobów. Nastroje przedsiębiorców, choć pozostają dobre, nieco się pogorszyły w porównaniu z wysokimi odczytami majowymi.

- Lepsze dane napłynęły z Niemiec, gdzie zbiorczy wskaźnik PMI powrócił powyżej neutralnego progu (50,4 pkt wobec 48,5 pkt w maju), po raz pierwszy od sześciu miesięcy sygnalizując umiarkowane ożywienie gospodarcze. Głównym motorem poprawy był sektor przemysłowy (52,6 pkt), który dzięki rosnącym zamówieniom krajowym i zagranicznym osiągnął najwyższą dynamikę produkcji od ponad trzech lat.

- Optymistyczne sygnały płyną także z czerwcowego odczytu wskaźnika klimatu biznesowego Ifo w Niemczech, który wzrósł do poziomu 88,4 pkt – najwyższego od niemal roku. Firmy z sektora usługowego oceniły bieżącą sytuację bardziej pozytywnie i znacząco poprawiły swoje oczekiwania. Sektor przemysłowy nadal narzekał na niskie portfele zamówień, jednak również tutaj zauważalny był wzrost optymizmu co do przyszłości. Handel detaliczny również poprawił swoje nastroje, przede wszystkim dzięki lepszej ocenie bieżącej sytuacji.

- Nieco słabsze okazały się natomiast nastroje niemieckich konsumentów mierzone wskaźnikiem GfK, który w lipcu nieoczekiwanie spadł do -20,3 pkt. Gospodarstwa domowe pozostają ostrożne ze względu na wciąż niepewną sytuację międzynarodową oraz politykę handlową USA. Skłonność do oszczędzania osiągnęła najwyższy poziom od ponad roku, ograniczając wydatki konsumpcyjne, choć wyraźnie poprawiły się oczekiwania co do przyszłych dochodów, m.in. dzięki korzystnym porozumieniom płacowym i malejącej inflacji.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

|---|---|---|---|---|---|

Przeciętne wynagrodzenie brutto (r/r) | Poniedziałek | Maj | 8,8% | 9,3% | 8,4% |

Produkcja przemysłowa r/r | Poniedziałek | Maj | 4,3% | 1,2% | 3,9% |

Wskaźnik PPI r/r | Poniedziałek | Maj | -1,4% | -1,6%* | -1,5% |

Sprzedaż detaliczna r/r | Wtorek | Maj | 4,4% | 7,6% | 4,4% |

Stopa bezrobocia | Środa | Maj | 5,0% | 5,2% | 5,0% |

- W maju tempo wzrostu wynagrodzeń w sektorze przedsiębiorstw wyraźnie spowolniło do 8,4% r/r, wobec 9,3% w kwietniu, przy czym wynik ten był niższy od prognoz analityków (8,8%). W ujęciu miesięcznym przeciętne wynagrodzenie brutto spadło aż o 4,1%, głównie na skutek mniejszych wypłat premii oraz dodatków sezonowych.

- Produkcja przemysłowa wzrosła o 3,9% r/r, co oznacza wyraźne przyspieszenie wobec kwietniowego wzrostu o 1,2%, choć wynik ten okazał się nieco niższy od oczekiwań analityków (4,3%). Największą dynamikę odnotowano w przemyśle przetwórstwa przemysłowego oraz w branży dostawy wody, gospodarowania odpadami i rekultywacji.

- Inflacja producencka (PPI) utrzymała się na ujemnym poziomie (-1,5% r/r), pogłębiając trwającą od niemal dwóch lat deflację cen w przemyśle. Najsilniejsze spadki cen producentów miały miejsce w sektorze wydobywczym, a także w produkcji przemysłowej oraz dostawach energii, co jest kontynuacją trendu spowolnienia kosztowego w gospodarce.

- Dynamika sprzedaży detalicznej wyhamowała do 4,4% r/r, po wyjątkowo silnym kwietniu, kiedy to wzrost sięgał aż 7,6%. Spowolnienie było szczególnie widoczne w kategoriach takich jak żywność, napoje i wyroby tytoniowe, farmaceutyki oraz kosmetyki czy odzież i obuwie. Natomiast utrzymuje się silny wzrost sprzedaży mebli, elektroniki i sprzętu RTV/AGD oraz pojazdów samochodowych i części, co wskazuje na wciąż dobrą kondycję konsumenta w niektórych segmentach rynku.

- Stopa bezrobocia spadła do 5%, co jest najniższym poziomem od listopada 2024 roku. Liczba zarejestrowanych bezrobotnych obniżyła się o prawie 20 tys. osób względem poprzedniego miesiąca, potwierdzając dobrą kondycję polskiego rynku pracy pomimo mieszanych sygnałów płynących z innych obszarów gospodarki.

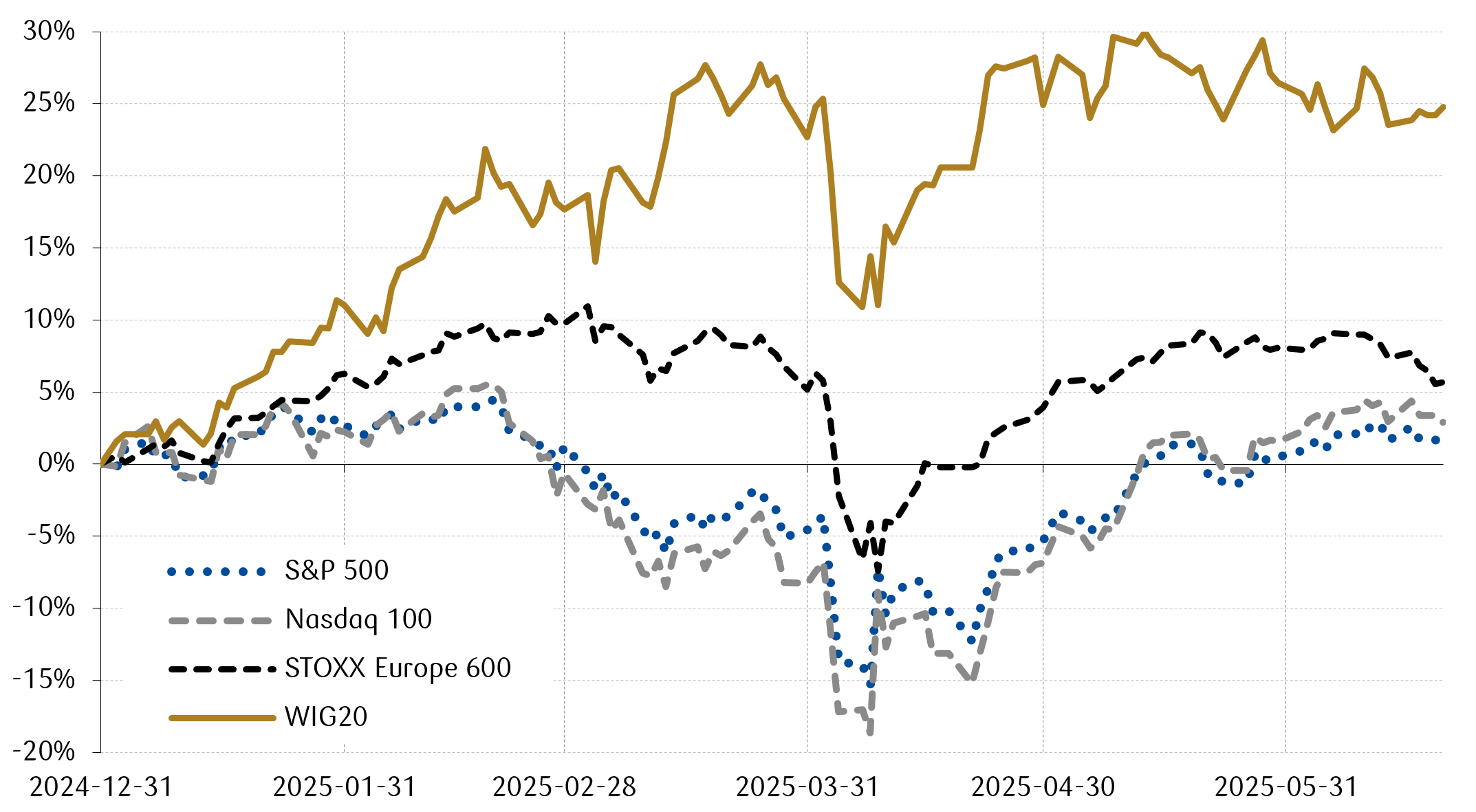

Wykres tygodnia

Po burzliwym kwietniu, maj i czerwiec przyniosły odreagowanie, które zaprowadziło amerykańskie indeksy ponownie w okolice szczytów wszech czasów. Mimo to, od początku tego roku zyskują mniej niż 5%. Tymczasem rodzimy WIG20 może się pochwalić 25% wzrostem.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

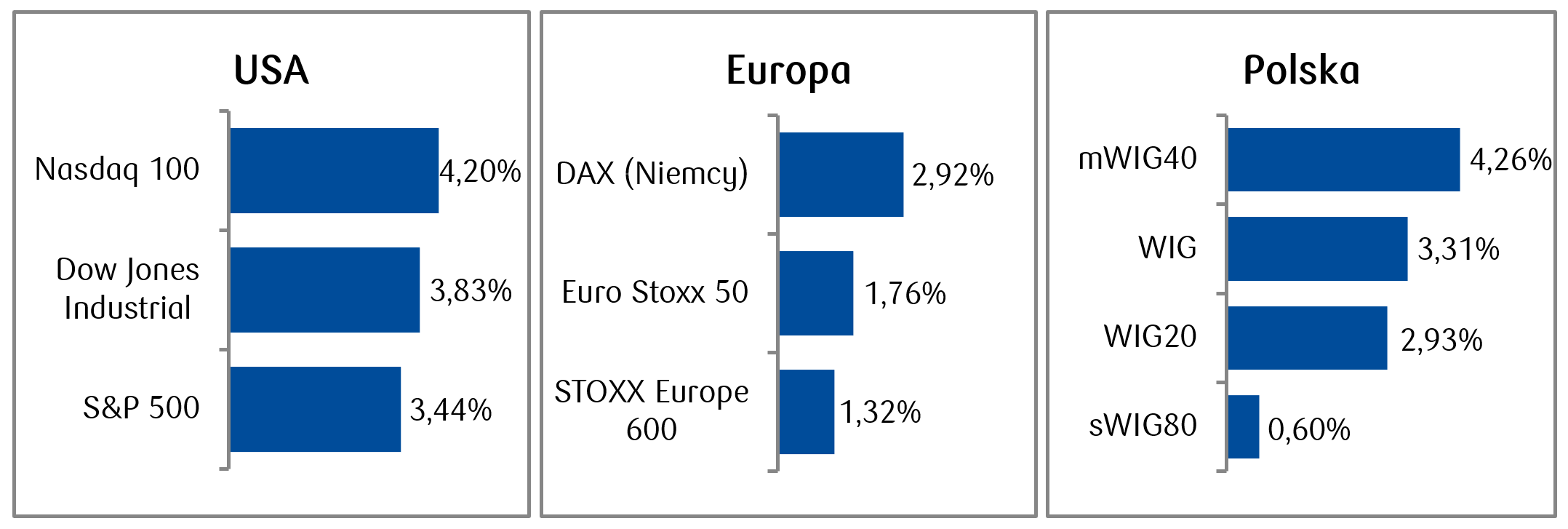

Rynki akcji

- W minionym tygodniu na amerykańskich rynkach akcji panował optymizm, spowodowany miedzy innymi deeskalacją napięć na Bliskim Wschodzie oraz łagodzeniem napięć związanych z polityką celną USA. Indeks S&P 500 i Nasdaq 100, które wzrosły odpowiednio o 3,44% i 4,20%, zamknęły tydzień na rekordowych poziomach, podczas gdy Dow Jones Industrial Average wzrósł o 3,83%.

- Bardzo dobre nastroje panowały również na rynkach europejskich. Ogólnoeuropejski indeks STOXX Europe 600 zakończył tydzień z wynikiem 1,32%. Niemiecki DAX wzrósł o prawie 3,00%, francuski indeks CAC 40 zyskał 1,34%.

- Na warszawskim parkiecie w minionym tygodniu miała miejsce kontynuacja wzrostów. Indeksy WIG i WIG20 rosły trzeci tydzień z rzędu i zyskały odpowiednio 3,31% i 2,93%. Najlepsze wyniki spośród polskich blue chipów osiągnęły spółki z sektora konsumenckiego – Pepco (+12,24%), CCC (9,48%) i LPP (+6,09%).

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 27.06.2025 r.

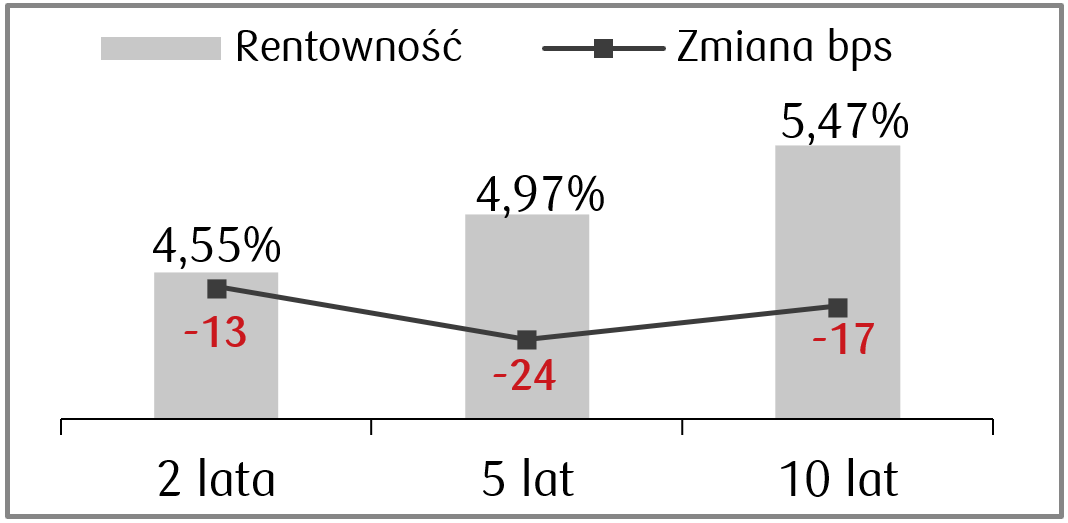

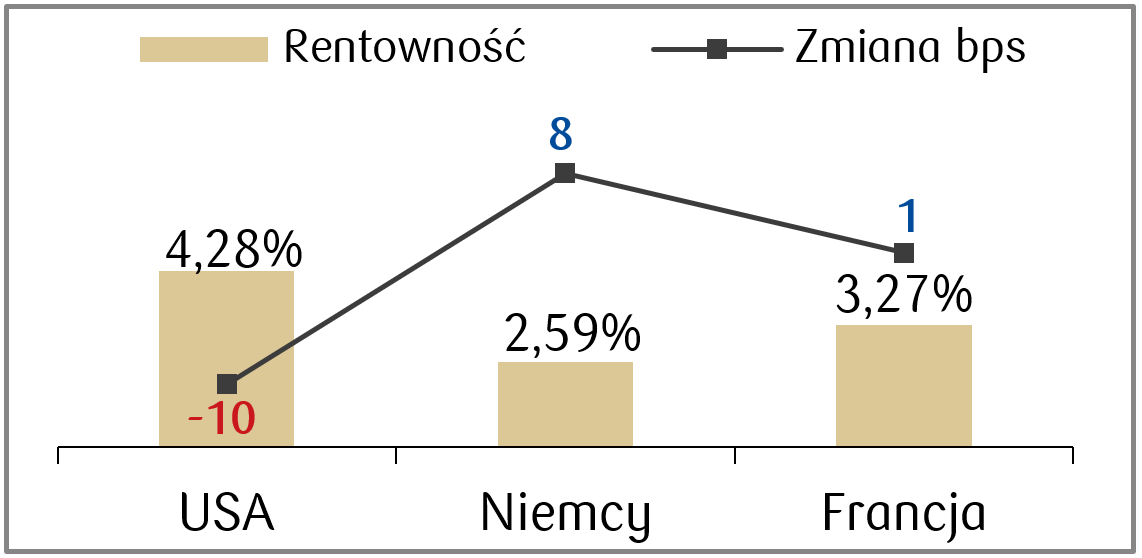

Rynki obligacji

- Rentowności amerykańskich obligacji rządowych spadały trzeci tydzień z rzędu, przy czym rentowność obligacji o krótszych terminach (1-3 letnich) zapadalności odnotowała większe spadki. Rentowność obligacji 10-letnich spadła w ujęciu tygodniowym o 10 punktów bazowych do poziomu 4,28%, w porównaniu z ostatnim lokalnym szczytem 4,60% z 21 maja. Rentowność obligacji 30-letnich znajduje się w okolicach poziomu 4,84%.

- Rentowności europejskich obligacji skarbowych z kolei lekko wzrosły w minionym tygodniu. Rentowność niemieckich 10-latek wynosi ok. 2,59%.

- Na polskim rynku długu skarbowego zaobserwowaliśmy spore spadki rentowności. Rentowność dziesięciolatki spadła o 17 punktów bazowych do poziomu 5,47%. Stawki kontraktów FRA („Forward Rate Agreement”) także uległy spadkom w minionym tygodniu i wyceniają obniżki stopy referencyjnej NBP o 125 pb. w ciągu roku.

Rentowności polskich obligacji skarbowych i zmiana tygodniowa w punktach bazowych.

Rentowności 10-letnich obligacji skarbowych w wybranych krajach i zmiana tygodniowa.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 27.06.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

|---|---|---|---|---|

Wskaźnik ISM dla przemysłu | Wtorek | Czerwiec | 48,7 | 48,5 |

Zmiana zatrudnienia ADP | Środa | Czerwiec | 90 tys. | 37 tys. |

Nowe etaty w sektorze pozarolniczym | Czwartek | Czerwiec | 113 tys. | 139 tys. |

Stopa bezrobocia | Czwartek | Czerwiec | 4,3% | 4,2% |

Wskaźnik ISM dla usług | Piątek | Czerwiec | 50,6 | 49,9 |

Zamówienia fabryczne | Piątek | Maj | 8,1% | -3,7% |

- Najważniejsza publikacja nadchodzącego tygodnia to dane z rynku pracy, które wyjątkowo pojawią się w czwartek — dzień przed zamknięciem rynku w USA z powodu święta Dnia Niepodległości.

- Pojawią się także m.in. wskaźniki ISM oraz wskaźnik zamówień fabrycznych.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

|---|---|---|---|---|

Inflacja konsumencka w strefie euro (r/r) | Wtorek | Czerwiec | 2,0% | 1,9% |

Inflacja konsumencka w Niemczech (r/r) | Wtorek | Czerwiec | 2,2% | 2,1% |

Inflacja HICP w Niemczech (r/r) | Wtorek | Czerwiec | 2,2% | 2,1% |

Zamówienia fabryczne w Niemczech m/m | Czwartek | Maj | -0,2% | 0,6% |

PPI r/r w strefie euro | Piątek | Maj | 0,3% | 0,7% |

- Najważniejsze publikacje nadchodzącego tygodnia w strefie euro to czerwcowe wskaźniki inflacji. Konsensus zakłada lekkie jej odbicie zarówno w Niemczech, jak i całej strefie euro.

- Poza tym poznamy m.in. wskaźnik zamówień fabrycznych w Niemczech oraz wskaźnik inflacji producentów w strefie euro.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

|---|---|---|---|---|

Inflacja konsumencka r/r | Poniedziałek | Czerwiec | 4,0% | 4,0% |

Inflacja konsumencka m/m | Poniedziałek | Czerwiec | 0,1% | -0,2% |

S&P Global PMI w przemyśle | Wtorek | Czerwiec | 48,0 | 47,1 |

Decyzja RPP w sprawie stóp procentowych | Środa | - | 5,25% | 5,25% |

- Wydarzeniem tygodnia w Polsce będzie posiedzenie Rady Polityki Pieniężnej, na którym zostanie podjęta decyzja w sprawie wysokości stóp procentowych. Konsensus zakłada, że Rada na lipcowym posiedzeniu pozostawi stopę referencyjną na poziomie 5,25%.

- Pojawi się też odczyt inflacji konsumenckiej (CPI) oraz przemysłowy wskaźnik PMI za czerwiec.

Zespół PKO TFI,

30.06.2025 r. 13:30