Zapowiedź 50-procentowych ceł na towary z Unii Europejskiej oraz groźba dodatkowych obciążeń wobec Apple uderzyły w notowania akcji, co przełożyło się na ponad 2-procentowe spadki głównych indeksów w USA i Europie. Słabszy sentyment dotknął także warszawską giełdę, gdzie indeksy WIG i WIG20 zakończyły tydzień spadkami przekraczającymi 3%. Na rynku długu widoczna była reakcja na rosnące napięcia fiskalne w USA – rentowność amerykańskich 30-letnich obligacji przekroczyła psychologiczną barierę 5%, osiągając najwyższy poziom od 2023 r. Tymczasem dzisiaj w nocy czasu polskiego D. Trump ogłosił 90-dniowe odroczenie 50-procentowych ceł na towary z UE.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

S&P Global przemysłowy PMI | Czwartek | Maj | 50,1 | 50,2 | 52,3 |

S&P Global zbiorczy PMI | Czwartek | Maj | 50,3 | 50,6 | 52,1 |

Sprzedaż nowych domów | Piątek | Kwiecień | 690 tys. | 670 tys.* | 743 tys. |

- PMI dla przemysłu w USA wzrósł w maju do 52,3 pkt, najwyżej od trzech miesięcy i powyżej prognoz. Produkcja powróciła do wzrostów, a nowe zamówienia rosły w najszybszym tempie od 15 miesięcy. Silny wkład do indeksu miały też rekordowe zapasy. Zatrudnienie jednak spadło drugi miesiąc z rzędu, a presja kosztowa wzrosła.

- Zbiorczy indeks PMI dla USA poprawił się do 52,1 pkt, sygnalizując umiarkowane ożywienie w gospodarce. Firmy wskazują jednak na rosnące koszty i zakłócenia wynikające z ceł, które tłumią eksport i podnoszą ceny. Najsilniejszy wzrost kosztów produkcji i usług od sierpnia 2022 r. sugeruje utrzymującą się presję inflacyjną. Producenci zwiększają zapasy w obawie przed dalszymi zakłóceniami.

- Sprzedaż nowych domów w USA wzrosła o 10,9% m/m do 743 tys., najwyższego poziomu od lutego 2022 r. Wzrost napędzały rabaty oferowane przez deweloperów, które łagodziły wpływ wyższych stóp. Najsilniejszy wzrost odnotowano na Południu i Środkowym Zachodzie. Mediana cen domów wzrosła do 407,2 tys. USD.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

PPI w Niemczech r/r | Wtorek | Kwiecień | -0,6% | -0,2% | -0,9% |

Wskaźnik zaufania konsumentów w strefie euro | Wtorek | Maj | -16,0 | -16,6* | -15,2 |

Wskaźnik PMI dla przemysłu w strefie euro | Czwartek | Maj | 49,3 | 49,0 | 49,4 |

Wskaźnik PMI zbiorczy w strefie euro | Czwartek | Maj | 50,8 | 50,4 | 49,5 |

Wskaźnik PMI dla przemysłu w Niemczech | Czwartek | Maj | 48,9 | 48,4 | 48,8 |

Wskaźnik PMI zbiorczy w Niemczech | Czwartek | Maj | 50,4 | 50,1 | 48,6 |

Wskaźnik Ifo klimatu biznesowego w Niemczech | Czwartek | Maj | 87,4 | 86,9 | 87,5 |

PKB w Niemczech r/r odczyt finalny | Piątek | I kw. 2025 | -0,4% | -0,4% | 0,0% |

- Ceny producentów w Niemczech spadły w kwietniu o 0,9% r/r, mocniej niż prognozowane -0,6%, głównie za sprawą tańszej energii (-6,4%). Ceny prądu i gazu spadły odpowiednio o 7,5% i 6,2%. Po wyłączeniu energii PPI wzrósł o 1,5% r/r. W ujęciu miesięcznym odnotowano piąty z rzędu spadek

(-0,6% m/m). - Wskaźnik zaufania konsumentów w strefie euro poprawił się w maju o 1,4 pkt do -15,2, nieco powyżej prognoz (-16 pkt). To drugi z rzędu miesiąc odbicia, choć nastroje nadal pozostają znacznie poniżej długoterminowej średniej. W całej UE wskaźnik wzrósł do -14,5 pkt.

- PMI dla przemysłu w strefie euro wzrósł w maju do 49,4 pkt, co oznacza najłagodniejszy spadek aktywności od sierpnia 2022 r. Wzrosła produkcja, a spadek nowych zamówień zatrzymał się po trzech latach ciągłych spadków. Zatrudnienie zmniejsza się wolniej, a koszty produkcji spadły drugi miesiąc z rzędu.

- PMI zbiorczy dla strefy euro spadł w maju do 49,5 pkt, poniżej oczekiwań (50,7 pkt) i po raz pierwszy w tym roku sygnalizuje spadek aktywności. Usługi odnotowały najsilniejsze tąpnięcie od dwóch i pół roku (47,2 pkt), a przemysł spadał wolniej. Nowe zamówienia wyhamowały m.in. z powodu obaw o cła.

- PMI dla przemysłu w Niemczech wzrósł w maju do 48,8 pkt, najwyższego poziomu od 33 miesięcy, choć nieco poniżej prognoz. Produkcja rosła trzeci miesiąc z rzędu, wspierana silnym wzrostem zamówień eksportowych (najmocniejszym od początku 2022 r.). Tempo redukcji zatrudnienia wyhamowało, a nastroje biznesowe były najlepsze od lutego 2022 r.

- PMI zbiorczy dla Niemiec spadł w maju do 48,6 pkt, pierwszy raz od czterech miesięcy poniżej granicy 50 pkt i wyraźnie poniżej oczekiwań. Głównym źródłem osłabienia był sektor usług (47,2 pkt), podczas gdy przemysł kurczył się wolniej. Średnie ceny rosły najwolniej od października ub.r., a inflacja kosztowa ustabilizowała się na niskim poziomie. Zatrudnienie nieznacznie spadło.

- Wskaźnik Ifo dla klimatu biznesowego w Niemczech wzrósł w maju do 87,5 pkt, najwyższego poziomu od jedenastu miesięcy. Składowa oczekiwań poprawiła się, natomiast bieżąca ocena lekko się pogorszyła. Największy optymizm panował w przemyśle spożywczym i logistyce, natomiast sektor chemiczny odnotował lekkie pogorszenie nastrojów. Lepszy sentyment objął również handel i budownictwo.

- Gospodarka Niemiec ustabilizowała się w I kw. 2025, notując zerowy wzrost w ujęciu rocznym po wcześniejszym spadku o 0,2% w IV kw. 2024 r. Wzrost PKB zakończył sześć kwartałów z rzędu z ujemnym wynikiem. Dane te potwierdzają, że niemiecka gospodarka wychodzi ze stagnacji, choć na razie bez wyraźnego przyspieszenia.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Przeciętne wynagrodzenie brutto (r/r) | Środa | Kwiecień | 8,1% | 7,7% | 9,3% |

Produkcja przemysłowa r/r | Środa | Kwiecień | -0,1% | 2,4%* | 1,2% |

Wskaźnik PPI r/r | Środa | Kwiecień | -1,5% | -1,0%* | -1,4% |

Produkcja budowlana r/r | Czwartek | Kwiecień | -0,6% | -1,1% | -4,2% |

- Wynagrodzenia w sektorze przedsiębiorstw wzrosły w kwietniu o 9,3% w ujęciu rocznym, przekraczając zarówno marcowy wynik (7,7%), jak i prognozy (8,1%). Było to najszybsze tempo wzrostu płac od grudnia 2024 r. Średnia pensja brutto wyniosła 9 045,11 zł. W ujęciu miesięcznym odnotowano jednak symboliczny spadek o 0,1%.

- Produkcja przemysłowa wzrosła w kwietniu o 1,2% r/r, spowalniając wobec 2,4% w marcu, ale przekraczając prognozy (0,7%). Najwolniej rosła produkcja w przetwórstwie przemysłowym (1,7%)

i sektorze dostaw wody i ścieków (1,4%), a spadki pogłębiły się w górnictwie (-10,6%). W ujęciu miesięcznym odnotowano spadek produkcji o 3,5% po silnym odbiciu w marcu. - Ceny producentów spadły w Polsce o 1,4% r/r w kwietniu, co oznacza najgłębszą deflację od grudnia i 22. z rzędu miesiąc spadków. Głównymi czynnikami były niższe ceny w górnictwie (-8,4%)

i przemyśle (-1,4%). Ceny w energetyce rosły wolniej (0,4%), a w sektorze wodno-ściekowym przyspieszyły (3%). W skali miesiąca PPI obniżył się o 0,2%. - Produkcja budowlano-montażowa spadła w kwietniu o 4,2% r/r, a po oczyszczeniu z czynników sezonowych o 2,9%. W ujęciu miesięcznym odnotowano wzrost o 5,6%, ale po korekcie sezonowej nastąpił spadek o 0,8%. Dane potwierdzają pogarszającą się dynamikę w sektorze budowlanym, mimo chwilowego odbicia miesiąc do miesiąca.

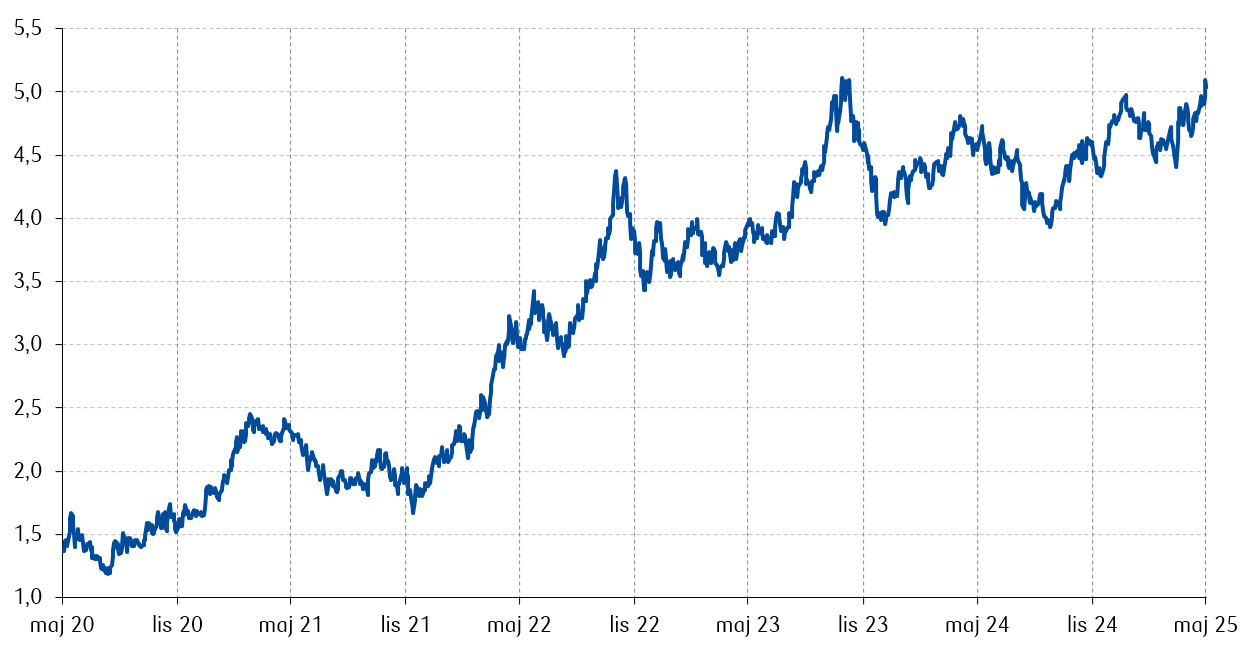

Wykres tygodnia

Zapowiedzi nowej polityki celnej i jej ciągłe zmiany spowodowały, że amerykańskie obligacje nie cieszą się już, przynajmniej przejściowo, statusem bezpiecznej przystani. Dodatkowo, plany obniżania podatków oraz cięcie ratingu przez agencję Moody’s zaszkodziły cenom obligacji długoterminowych, wypychając rentowności na dawno już nie widziane poziomy przekraczające 5%. Poniżej zmiana rentowności 30-letnich obligacji skarbowych USA (%).

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

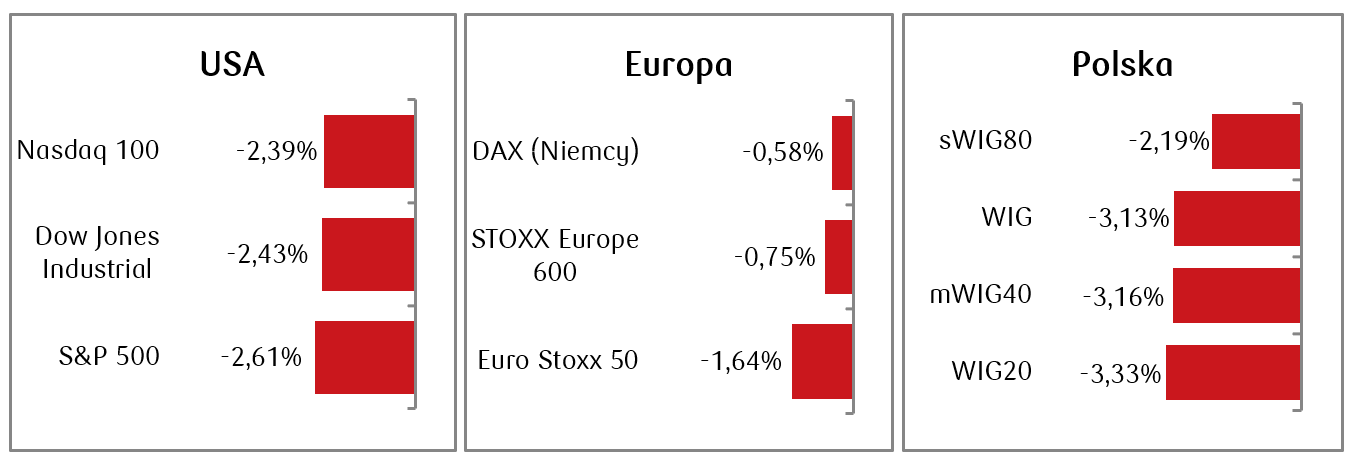

Rynki akcji

- Główne amerykańskie indeksy giełdowe zakończyły tydzień na minusie, spadając o ok. 2,5%. Negatywne nastroje były pokłosiem zarówno obniżenia ratingu USA przez agencję ratingową Moody’s pod koniec poprzedniego tygodnia, jak i powrotowi niepewności związanej z taryfami, po piątkowej zapowiedzi nałożenia 50-procentowych ceł na import z Unii Europejskiej. Blisko 8-procentowy spadek zanotowały walory spółki Apple, której Donald Trump bezpośrednio zagroził co najmniej 25-procentowym cłem jeśli spółka nie zdecyduje się przenieść produkcji do USA.

- Na minusach zakończyły tydzień także najważniejsze indeksy europejskie przerywając pięć tygodni wzrostów. Na pogorszenie nastrojów wpłynęła między innymi piątkowa wiadomość o nałożeniu 50-procentowych ceł na towary z Unii Europejskiej. Spadały zarówno indeksy ogólnoeuropejskie (STOXX Europe 600 z wynikiem -0,75%), jak i indeksy poszczególnych państw (niemiecki DAX -0,58%, francuski indeks CAC 40 -1,93%).

- Słabszy sentyment dotknął także rodzimej giełdy. Drugi spadkowy tydzień z rzędu zanotowały indeksy WIG i WIG20, które spadały o ponad 3%. Podobny spadek procentowy zanotował indeks średnich spółek mWIG40, a małe spółki z indeksu sWIG80 spadały o nieco ponad 2%. Indeks WIG Banki spadł bardziej niż szeroki rynek i stracił w ciągu tygodnia 3,9%.

Tygodniowe zmiany wybranych indeksów akcji

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

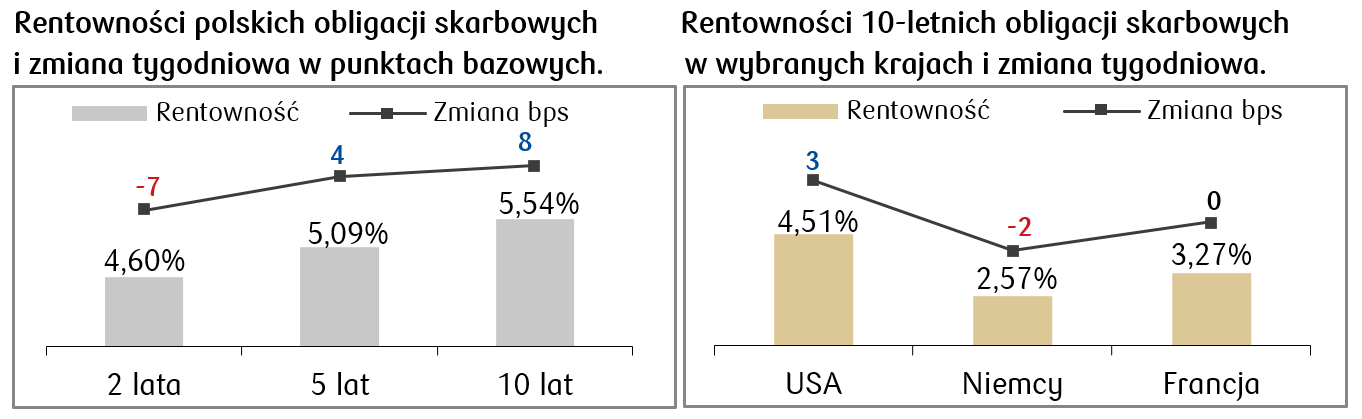

Rynki obligacji

- W ubiegłym tygodniu znacznie podniosła się rentowność długoterminowych obligacji skarbowych w USA. Rentowność 30-letnich obligacji skarbowych USA wzrosła powyżej 5,00% i osiągnęła najwyższy poziom od 2023 r. pośród obaw o rosnące zadłużenie USA na szczeblu federalnym (które było także czynnikiem wpływającym na obniżenie ratingu Moody’s). Rentowności długu o krótszym terminie zapadalności także wzrosły o kilka punktów bazowych, a Treasuries charakteryzują się obecnie rentownością na poziomie 4,51%.

- Na rynku dziesięcioletnich obligacji skarbowych w Europie nie odnotowaliśmy znaczących zmian w ubiegłym tygodniu. Rentowność niemieckiego bunda wynosi obecnie ok. 2,57% (-2 pb. w ciągu tygodnia). Krzywe długu w poszczególnych państwach europejskich uległy jednak lekkiemu wystromieniu - spadły nieco rentowności krótkich obligacji, a wzrosły rentowności obligacji o 20-, 30-letnim terminie zapadalności.

- Na rynku stopy procentowej w Polsce nastąpiło lekkie przesunięcie krzywej w górę na odcinku średnio- i długoterminowym, lekko spadła natomiast rentowność najkrótszych obligacji rocznych, 2- i 3-letnich. Rentowność dziesięciolatki zakończyła tydzień na poziomie 5,52%, rosnąc o 8 pb. Stawki kontraktów FRA („Forward Rate Agreement”) delikatnie spadły i wyceniają obecnie obniżki stopy referencyjnej NBP o 125 pb. w ciągu roku.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 23.05.2025 r.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 23.05.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Zamówienia na dobra trwałe | Wtorek | Kwiecień | -7,8% | 7,5%* |

Wskaźnik zaufania konsumentów Conference Board | Wtorek | Maj | 87,0 | 86,0 |

PKB annualizowane kw/kw, II odczyt | Czwartek | 1 kwartał 2025 | -0,3% | -0,3% |

Dochody osobiste | Piątek | Kwiecień | 0,3% | 0,5% |

Wydatki osobiste | Piątek | Kwiecień | 0,2% | 0,7% |

Wskaźnik inflacji PCE r/r | Piątek | Kwiecień | 2,2% | 2,3% |

- Poniedziałek będzie dniem wolnym w USA ze względu na Memorial Day, natomiast w dalszej części tygodnia poznamy nowe dane makroekonomiczne, w tym wskaźnik cen PCE.

- Poza tym pojawią się także odczyty dotyczące konsumenta, w tym wskaźnik zaufania konsumentów Conference Board, który zakłada lekką poprawę, a także dane o wysokości dochodów i wydatków osobistych, co do których konsensus rynkowy zakłada osłabienie dynamiki wzrostu.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Zmiana zatrudnienia w Niemczech | Środa | Maj | 12 tys. | 4 tys. |

Sprzedaż detaliczna w Niemczech r/r | Piątek | Kwiecień | -1,8% | 0,9%* |

Inflacja konsumencka w Niemczech (r/r) | Piątek | Maj | 2,1% | 2,1% |

Inflacja HICP w Niemczech (r/r) | Piątek | Maj | 2,0% | 2,2% |

- W tym tygodniu dane z Niemiec będą dotyczyć przede wszystkim majowej inflacji. Konsensus zakłada, że inflacja CPI ustabilizuje się (prognozowane 2,1% r/r wobec 2,1% w kwietniu), a inflacja HICP będzie kontynuować trend spadkowy (prognozowane 2,0% r/r wobec 2,2% w kwietniu).

- Poza tym poznamy m.in. wskaźnik sprzedaży detalicznej w Niemczech, której dynamika ma znaleźć się na poziomie -1,8% r/r w kwietniu wobec 0,9% r/r w marcu.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Sprzedaż detaliczna (r/r) | Poniedziałek | Kwiecień | 3,9% | 0,6% |

Stopa bezrobocia | Poniedziałek | Kwiecień | 5,2% | 5,3% |

Inflacja konsumencka r/r | Piątek | Maj | 4,3% | 4,3% |

Inflacja konsumencka m/m | Piątek | Maj | 0,1% | 0,4% |

- W Polsce trwa oczekiwanie na II turę wyborów prezydenckich, która odbędzie się w kolejną niedzielę.

- Jeśli chodzi o dane makroekonomiczne to najważniejsze będą piątkowe odczyty inflacji konsumenckiej (CPI). Oczekuje się, że w ujęciu rocznym ma ona ustabilizować się wokół poziomu 4,3%. Poza tym pojawi się odczyt sprzedaży detalicznej oraz stopy bezrobocia.

Zespół PKO TFI,

26.05.2025 r. 16:05