Wojenna awersja do ryzyka, której rezultatem są drożejące surowce i słabnący złoty - o tym m.in. piszą Zarządzający funduszami PKO TFI w najnowszym wydaniu naszego cotygodniowego komentarza rynkowego.

Najważniejsze wydarzenia

Rynki finansowe pozostają pod wpływem wydarzeń związanych z napaścią Rosji na Ukrainę. Nadal obserwowany jest globalny wzrost awersji do ryzyka, który powoduje osłabienie rynków akcyjnych oraz walut rynków wschodzących. W segmencie obligacji rządowych obserwowane są spadki rentowności na rynkach bazowych (Stany Zjednoczone, Strefa Euro), oraz wzrosty na rynkach wschodzących (m. in. Polska, Czechy, Węgry).

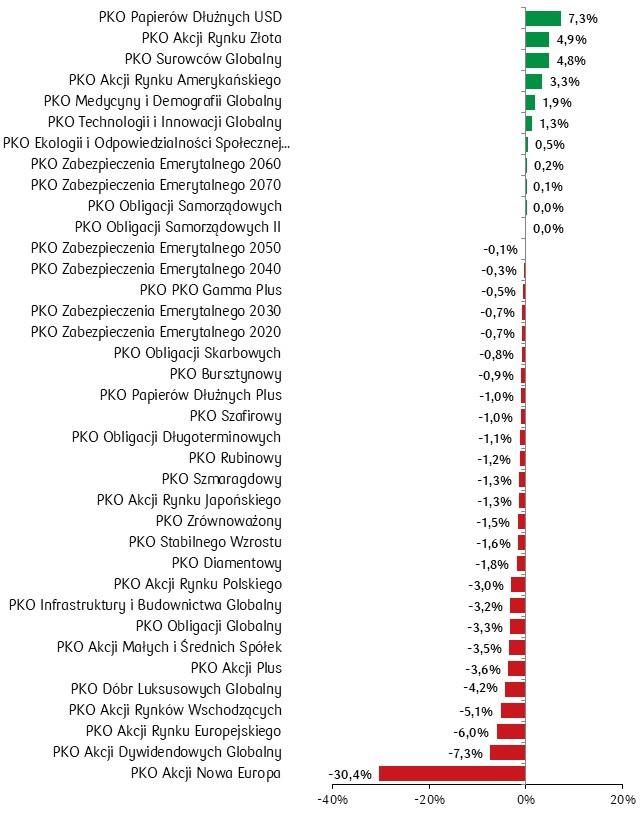

Tak jak wspominaliśmy we wcześniejszych komentarzach, zmiany wycen od początku wojny na Ukrainie mają dynamiczny przebieg i różny kierunek. Mimo, iż niektóre klasy aktywów znacznie ucierpiały na wartości (PKO Akcji Nowa Europa, PKO Akcji Rynku Europejskiego, PKO Akcji Dywidendowych Globalny), to są też takie, które dynamicznie zwyżkują, a wśród nich przede wszystkim fundusze z ekspozycją na dolara amerykańskiego (PKO Papierów Dłużnych USD) i rynek surowców (PKO Surowców Globalny i PKO Akcji Rynku Złota). Zachowanie poszczególnych subfunduszy PKO TFI S.A. obrazuje wykres zamieszczony pod komentarzem rynkowym. Taki obraz rynku potwierdza konieczność odpowiedniej dywersyfikacji swoich inwestycji.

Narodowy Bank Polski opublikował komunikat, w którym stwierdził, że niewielki udział eksportu towarów do Rosji i Ukrainy w polskim eksporcie jest czynnikiem, który będzie ograniczał negatywny wpływ agresji zbrojnej Rosji przeciw Ukrainie na polską gospodarkę. NBP zauważa jednak negatywny wpływ wzrostu cen surowców energetycznych na gospodarki polską i europejską, lecz podkreśla oczekiwanie nadal wysokiego wzrostu gospodarczego w Polsce. W komunikacie podkreślono, że „NBP jest gotów w każdej chwili reagować na nadmierne wahania kursu złotego, które mogłyby zakłócić sprawne funkcjonowanie rynku walutowego, finansowego lub też negatywnie wpływać na stabilność finansową czy skuteczność realizowanej przez NBP polityki pieniężnej”. NBP potwierdził również trzykrotnie w ciągu zeszłego tygodnia, że „dokonał sprzedaży pewnej ilości walut obcych za złote”.

Inflacja HICP w strefie euro wzrosła w lutym do 5,8% r/r wobec 5,1% r/r w styczniu i okazała się istotnie wyższa od oczekiwań rynkowych na poziomie 5,3% r/r. Głównym źródłem podwyższonej inflacji są ceny energii, które w ciągu miesiąca wzrosły o 3,3%, a w skali roku o 31,7%. Z kolei stopa bezrobocia w strefie euro spadła w styczniu do 6,8%, co jest najniższym poziomem w historii. W Polsce stopa bezrobocia osiągnęła 2,8% i była drugą najniższą w Unii Europejskiej.

Z ważnych danych makroekonomicznych opublikowanych w zeszłym tygodniu wymienić należy raport NFP (zatrudnienie w sektorze pozarolniczym) z amerykańskiego rynku pracy, który pokazał wzrost zatrudnienia w lutym o 679 tys. przy oczekiwaniach rynkowych na poziomie 400 tys. Z kolei wskaźnik ISM dla amerykańskiego przetwórstwa wzrósł w lutym do 58,6 pkt. z 57,6 pkt. w styczniu i okazał się wyższy od oczekiwań.

Rynki akcji

Rynki akcyjne zakończyły tydzień na niższych poziomach ze względu na wydarzenia związane z wojną na Ukrainie oraz obawy o spowolnienie wzrostu gospodarczego zwłaszcza w krajach europejskich. Wpływ na spadki giełdowe mają też, związane z sankcjami, odpisy firm globalnych dotyczące ich działalności w Rosji i obniżenie wartości aktywów rosyjskich do zera.

W USA indeks Nasdaq obniżył się o 2,78%, S&P 500 spadł o 1,27%, a Dow Jones Industrial Average zmniejszył wartość o 1,3%. Indeksy europejskie, za sprawą wzrostu awersji do ryzyka, ponownie zakończyły tydzień na minusie. Dodatkowo negatywnie na gospodarki krajów europejskich wpływają wzrosty cen surowców, szczególnie dotkliwe dla spółek europejskich uzależnionych od importu ze wschodu, oraz zaburzenia w łańcuchu dostaw z Ukrainy i objętej sankcjami Rosji. Indeks STOXX Europe 600 zamknął się w zeszłym tygodniu o 7% niżej, niemiecki DAX spadł o 10,11%, a francuski indeks CAC 40 stracił 10,23%. Brytyjski indeks FTSE 250 spadł o 7,27%.

Polska giełda również straciła, jednak spadki były relatywnie mniejsze niż na giełdach europejskich. WIG obniżył się o 3,36%, a WIG20 zamknął tydzień z wynikiem -2,64%. Pozytywnie wyróżniały się spółki surowcowe, takie jak KGHM (+14,45%), PKN (+6,53%) czy Lotos (+3,81%). Indeks skupiający średnie spółki mWIG40 stracił w skali zeszłego tygodnia 7,25%, natomiast WIG80 zdołał zamknąć tydzień niewielkim wzrostem o 0,61%.

Rynki obligacji

Na krajowym rynku stopy procentowej zeszły tydzień przyniósł wzrosty dochodowości obligacji skarbowych. 10-letnie papiery zakończyły tydzień na poziomie 4,34% (wzrost o 34 punkty bazowe). Rentowność papierów 2-letnich zwiększyła się do 4,26% (wzrost o 35 punktów bazowych). Wyceny papierów dłużnych w Polsce pozostają z jednej strony pod wpływem bieżącej wysokiej inflacji i osłabienia złotego, a z drugiej rysuje się perspektywa spowolnienia wzrostu gospodarczego mogąca wpłynąć na działania Rady Polityki Pieniężnej. Na najbliższym posiedzeniu RPP możemy spodziewać się kontynuacji podwyżek stóp procentowych. Ze względu na presję inflacyjną i osłabienie złotego rynki finansowe obecnie wyceniają podwyżkę o nawet 100 punktów bazowych. Równie interesujący będzie komunikat dotyczący przyszłego nastawienia Rady Polityki Pieniężnej.

Ucieczka od ryzyka z powodu kryzysu na Ukrainie i zapowiedź szefa Fed J. Powella, że podwyżka stóp procentowych w marcu wyniesie 25 pb, obniżyły rentowności obligacji w USA. Rentowność 2-letniego amerykańskiego długu obniżyła się do 1,48% (-9pb), 10-letnich papierów do 1,73% (-23pb), a obligacji 30-letnich do 2,16% (-12pb). W strefie euro odwrót od ryzykownych aktywów, a także sygnały z Europejskiego Banku Centralnego odnośnie potrzeby elastycznego podejścia do ewentualnej zmiany polityki monetarnej również spowodowały spadki rentowności - dla 10-letnich rządowych obligacji niemieckich dochodowość obniżyła się do -0,08%, a dla obligacji francuskich do 0,41%.

Rynki surowcowe

Zeszły tydzień był okresem silnych wzrostów cen surowców w niemal wszystkich segmentach rynku. Wartość surowców energetycznych wspięła na rekordowe poziomy. Ceny ropy naftowej zwiększyły się w zeszłym tygodniu do 118 $ za baryłkę dla ropy Brent (+25,49%) i 116 $ dla ropy WTI (+26,3%), poziomu ostatnio odnotowanego w 2008 roku. Jednoczesne osłabienie złotego wyprowadziło ropę na nigdy nie oglądane do tej pory poziomy ponad 560 zł za baryłkę. Ceny metali szlachetnych kontynuowały wzrost – złoto wzrosło o 4,19% do 1967$ za uncję, a srebro o 7,47% do 25,79$ za uncję. Również metale przemysłowe silnie zwiększyły swoją wartość w ujęciu tygodniowym - kontrakty terminowe na miedź wzrosły o 10,41%, cynku o 11,86%, a cena aluminium urosła o 14,64%.

Rynki walutowe

W zeszłym tygodniu, za sprawą napięć geopolitycznych, złoty ponownie silnie osłabił się w relacji do głównych walut światowych. Kurs USDPLN wzrósł o 8,72% do 4,48 złotego za dolara. Kurs EURPLN podniósł się o 5,52% do poziomu 4,90 złotego za euro, najwyższego od 2009 roku. NBP w specjalnym komunikacie stwierdził, że deprecjacja złotego nie jest zgodna z mocnymi fundamentami polskiej gospodarki, ani też z kierunkiem prowadzonej polityki pieniężnej oraz dokonał w zeszłym tygodniu kilku interwencji na rynku walutowym mających na celu wzmocnienie PLN. Ponadto, rząd zapowiedział, że będzie wymieniał bezpośrednio na rynku finansowym euro pochodzące z funduszy unijnych. Osłabienie lokalnych walut o podobnej skali co w Polsce miało miejsce również na Węgrzech i w Czechach, gdzie dolar zyskał 9,33% do forinta oraz 7,04% do czeskiej korony. Wartość euro w relacji do amerykańskiego dolara obniżyła się w zeszłym tygodniu o 2,94%, a najważniejsza para walutowa zakończyła notowania na poziomie 1,09 EURUSD.

Wykres: Stopy zwrotu subfunduszy PKO TFI S.A. od dnia 23.02.2022 r. wg wyceny na dzień 03.03.2022 r.

Zespół Zarządzających PKO TFI,

07.03.2022, godz.14:15