W minionym tygodniu na amerykańskim rynku akcji panował optymizm wspierany wynikami finansowymi największych spółek technologicznych oraz zapowiedzią częściowego zniesienia ceł między USA a Chinami. W Polsce inflacja ponownie zaskoczyła w dół, wspierając oczekiwania na kontynuację cyklu obniżek stóp procentowych przez NBP. Na rynku długu obserwowano lekki spadek rentowności polskich obligacji, podczas gdy w USA i Europie krzywe pozostały stabilne.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Zamowienia na dobra trwałe | Poniedziałek | Wrzesień | 0,2% | - | Brak danych |

Wskaźnik zaufania konsumentów Conference Board | Wtorek | Październik | 93,4 | 95,6* | 94,6 |

Zapasy hurtowe m/m | Środa | Wrzesień | -0,2% | - | Brak danych |

Decyzja w sprawie stóp procentowych Fed | Środa | - | 3,75-4,00% | 4,00-4,25% | 3,75-4,00% |

PKB annualizowane kw/kw | Czwartek | 3 kwartał | 3,0% | 3,8% | Brak danych |

Dochody osobiste | Piątek | Wrzesień | 0,4% | 0,4% | Brak danych |

Wydatki osobiste | Piątek | Wrzesień | 0,4% | 0,6% | Brak danych |

- Utrzymuje się zamknięcie części administracji federalnej (tzw. shutdown) w Stanach Zjednoczonych – Republikanie i Demokraci nie osiągnęli jeszcze porozumienia w sprawie przedłużenia finansowania po upływie terminu budżetowego. Przymusowa przerwa w pracy urzędów obejmuje m.in. agencje odpowiedzialne za publikację kluczowych danych makroekonomicznych – Bureau of Labor Statistics, Bureau of Economic Analysis i Census Bureau. Oznacza to czasowe wstrzymanie publikacji wskaźników dotyczących rynku pracy, inflacji, konsumpcji oraz inwestycji. Publikacja danych zostanie wznowiona dopiero po przywróceniu finansowania.

- Rezerwa Federalna obniżyła w październiku stopę funduszy federalnych o 25 pb., do przedziału 3,75–4,00%, zgodnie z oczekiwaniami rynku. To druga z rzędu obniżka i zarazem sprowadzenie kosztu pieniądza do najniższego poziomu od 2022 r. Fed wskazał na rosnące ryzyka dla rynku pracy oraz utrzymującą się, choć umiarkowaną presję inflacyjną. Podczas konferencji prasowej przewodniczący Jerome Powell zaznaczył, że grudniowa obniżka stóp nie jest przesądzona, choć inwestorzy wciąż wyceniają kolejne cięcie o 25 pb. Zgodnie z komunikatem, Fed zakończy także proces redukcji portfela obligacji z dniem 1 grudnia.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Wskaźnik Ifo klimatu biznesowego | Poniedziałek | Październik | 88,0 | 87,7 | 88,4 |

Wskaźnik zaufania konsumentów GfK | Wtorek | Październik | -22,0 | -22,5* | -24,1 |

PKB annualizowane kw/kw w strefie euro | Czwartek | 3 kwartał | 0,1% | 0,1% | 0,2% |

PKB annualizowane kw/kw w Niemczech | Czwartek | 3 kwartał | 0,0% | -0,3% | 0,0% |

Decyzja w sprawie stop procentowych ECB (stopa refinansowa) | Czwartek | - | 2,15% | 2,15% | 2,15% |

Inflacja konsumencka r/r w Niemczech | Czwartek | Październik | 2,2% | 2,4% | 2,3% |

Inflacja konsumencka r/r w strefie euro | Piątek | Październik | 2,1% | 2,2% | 2,1% |

- Wskaźnik koniunktury Ifo w Niemczech wzrósł w październiku do 88,4 pkt wobec 87,7 pkt we wrześniu, powyżej oczekiwań (88 pkt). Wzrost optymizmu odnotowano w przemyśle i usługach, podczas gdy nastroje w budownictwie lekko się pogorszyły. Dane potwierdzają rosnącą nadzieję niemieckich firm na poprawę koniunktury w 2026 r., mimo wciąż trudnych warunków bieżących.

- PKB strefy euro wzrósł w III kwartale o 0,2% kw./kw. (po 0,1% w II kw.) i 1,3% r/r, nieco powyżej oczekiwań. Spośród największych gospodarek strefy euro wyróżniła się Francja, której PKB wzrósł o 0,5% dzięki silnemu eksportowi, oraz Hiszpania (+0,6%), wspierana przez konsumpcję i inwestycje. Niemcy i Włochy pozostały w stagnacji – eksport osłabł, a przemysł wykazywał oznaki spowolnienia. Lepsze od oczekiwań dane zmniejszyły presję na dalsze obniżki stóp procentowych przez EBC i potwierdziły odporność gospodarki regionu mimo napięć geopolitycznych i niepewności w polityce handlowej.

- Europejski Bank Centralny pozostawił stopy procentowe bez zmian po raz trzeci z rzędu – stopa refinansowa pozostała na poziomie 2,15%, a depozytowa na 2,0%. EBC ocenił, że inflacja zbliża się do celu, a gospodarka strefy euro utrzymuje umiarkowany wzrost. Jednocześnie bank podkreślił utrzymującą się niepewność związaną z napięciami geopolitycznymi i handlem międzynarodowym, zapowiadając dalsze decyzje w oparciu o napływające dane.

- Inflacja w Niemczech spadła w październiku do 2,3% r/r wobec 2,4% miesiąc wcześniej, pozostając nieco powyżej oczekiwań (2,2%). Tempo wzrostu cen dóbr konsumpcyjnych spadło, w szczególności żywności (1,3% vs 2,1%), natomiast inflacja usług wzrosła do 3,5%, utrzymując podwyższony poziom inflacji bazowej (2,8%).

- Inflacja w strefie euro spadła w październiku do 2,1% r/r wobec 2,2% miesiąc wcześniej, zgodnie z prognozami i najbliżej celu EBC od ponad dwóch lat. Niższe tempo wzrostu cen żywności i towarów przemysłowych zostało częściowo zrównoważone przez wzrost inflacji w usługach (3,4% – najwyżej od kwietnia). Inflacja bazowa utrzymała się na poziomie 2,4%, nieco powyżej oczekiwań rynku.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Inflacja konsumencka r/r | Piątek | Październik | 3,0% | 2,9% | 2,8% |

Inflacja konsumencka m/m | Piątek | Październik | 0,2% | 0,0% | 0,1% |

- Inflacja konsumencka w Polsce spowolniła w październiku do 2,8% r/r wobec 2,9% we wrześniu, osiągając najniższy poziom od czerwca 2024 r. i poniżej oczekiwań rynku (3,0%). Spadek inflacji był napędzany głównie niższymi cenami paliw i środków transportu (–1,8%), w ślad za globalnym spadkiem cen energii i ropy naftowej. Wzrost cen energii elektrycznej, gazu i innych nośników energii utrzymał się na poziomie 2,6%, natomiast ceny żywności i napojów bezalkoholowych rosły szybciej – o 3,4% r/r.

- W ujęciu miesięcznym ceny konsumpcyjne wzrosły o 0,1%, po dwóch miesiącach stabilizacji. Dane wskazują na utrzymującą się stabilność cen w gospodarce oraz dalsze wygasanie presji inflacyjnej, co wspiera oczekiwania rynku dotyczące kontynuacji łagodzenia polityki pieniężnej przez Narodowy Bank Polski w kolejnych miesiącach.

Rynki akcji

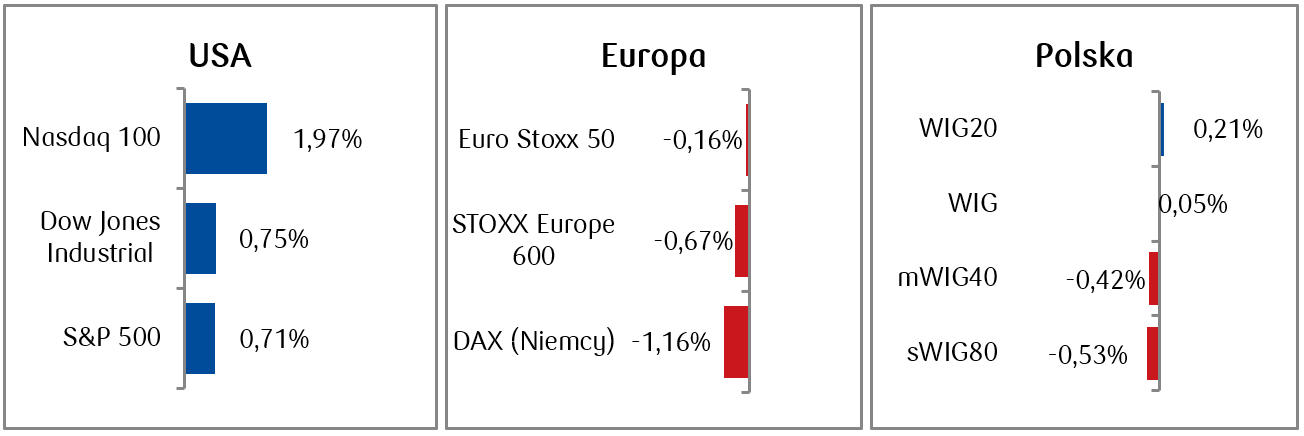

- Amerykańskie główne indeksy akcji wzrosły w minionym tygodniu po raz trzeci z rzędu, ponownie pobijając swoje rekordowe poziomy. Nasdaq, dzięki silnym wynikom największych spółek technologicznych, osiągnął tygodniową stopę zwrotu na poziomie 2,3%. Oprócz wyników spółek nastroje wspierało także porozumienie przywódców dwóch największych gospodarek świata. Donald Trump oraz Xi Jinping ogłosili częściowe zniesienie ograniczeń handlowych wprowadzonych w bieżącym roku.

- Europejskie rynki akcji zakończyły notowania z lekkimi spadkami - indeks STOXX 600 stracił 0,2%, a niemiecki DAX spadł o 1,2%. Z kolei tydzień brytyjski FTSE 100 zakończył tydzień z wynikiem +0,74%. Ostrożność inwestorów wynikała m.in. z wypowiedzi EBC w kwestii dalszej polityki monetarnej, a także mieszanych wyników kwartalnych dużych spółek europejskich.

- Na polskim rynku akcji odnotowano niewielkie wzrosty – indeks WIG20 zyskał 0,21%, a szeroki WIG wzrósł symbolicznie o 0,05%. Największym tygodniowym wzrostem spośród polskich blue chipów wyróżniała się spółka Budimex (+8,7%), a także spółki z sektora konsumenckiego: CCC (+6,71%) i LPP (+3,7%).

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 31.10.2025 r.

Rynki obligacji

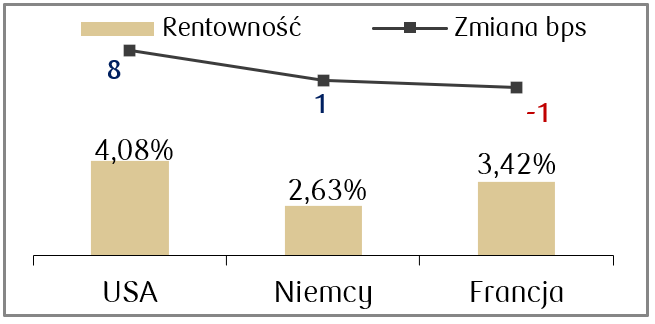

- Rentowność amerykańskich Treasuries wzrosła o 8 punktów bazowych, a większość tygodniowego wzrostu nastąpiła w środę po południu po komentarzach prezesa Rezerwy Federalnej USA. Fed zgodnie z oczekiwaniami rynku obniżył stopę referencyjną o ćwierć punktu procentowego po raz drugi z rzędu, jednak wydźwięk konferencji Jerome'a Powella zwiększył niepewność co do perspektyw kolejnej obniżki stóp procentowych w grudniu.

- Rentowności europejskich obligacji 10-letnich pozostały bez większych zmian w ujęciu tygodniowym. Zgodnie z oczekiwaniami, EBC utrzymał stopy procentowe bez zmian podtrzymując swoje wytyczne dotyczące polityki pieniężnej, w szczególności uzależnienie decyzji od napływających danych makroekonomicznych.

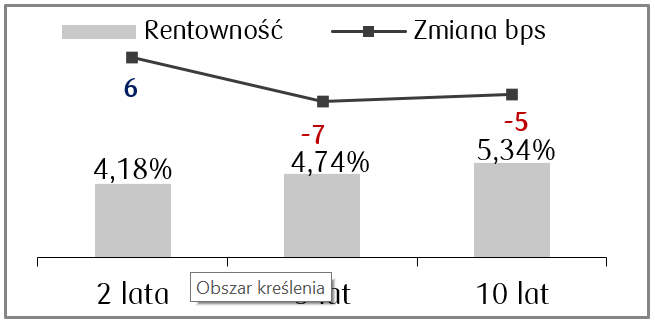

- Na polskim rynku długu skarbowego nastąpiło przesunięcie krzywej rentowności w dół o kilka punktów bazowych dla większości terminów zapadalności. Rentowność polskich dziesięciolatek spadła w okolice 5,33%, m.in. po niższej od oczekiwań inflacji w październiku (2,8% r/r) oraz wskutek utrzymujących się oczekiwań na dalsze spadki stóp procentowych. Stawki kontraktów FRA wyceniają obecnie dalsze obniżki stopy referencyjnej NBP o 75 pb. w perspektywie roku.

Rentowności polskich obligacji skarbowych i zmiana tygodniowa w punktach bazowych.

Rentowności 10-letnich obligacji skarbowych w wybranych krajach i zmiana tygodniowa.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 31.10.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik ISM dla przemysłu | Poniedziałek | Październik | 49,2 | 49,1 |

Zamowienia fabryczne | Wtorek | Wrzesień | - | - |

Zmiana zatrudnienia ADP | Środa | Październik | 25 tys. | -32 tys. |

Nowe etaty w sektorze pozarolniczym | Piątek | Październik | - | - |

Stopa bezrobocia | Piątek | Październik | - | - |

Wskaźnik sentymentu Uniwersytetu Michigan | Piątek | Listopad | 54,0 | 53,6 |

- Zamknięcie części administracji federalnej (shutdown) wciąż będzie powodował opóźnienia w publikacji danych makroekonomicznych.

- Najważniejsze odczyty makroekonomiczne nadchodzącego tygodnia to przemysłowy wskaźnik ISM oraz wskaźnik sentymentu Uniwersytetu Michigan – obie publikacje mają pokazać lepsze odczyty niż w poprzednim miesiącu.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Zamówienia fabryczne m/m w Niemczech | Środa | Wrzesień | 0,9% | -0,8% |

Ceny producentów PPI r/r w strefie euro | Środa | Wrzesień | −0,2% | −0,6% |

Wskaźnik sprzedaży detalicznej w strefie euro | Czwartek | Wrzesień | 1,0% | 1,0% |

Produkcja przemysłowa w Niemczech | Czwartek | Wrzesień | 3,0% | -4,3% |

- Najważniejsze publikacje w strefie euro to obejmują wrześniowe dane o zamówieniach fabrycznych w Niemczech oraz cenach producentów PPI r/r w strefie euro.

- Pojawi się także wskaźnik sprzedaży detalicznej w strefie euro oraz produkcji przemysłowej w Niemczech.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

S&P Global PMI w przemyśle | Poniedziałek | Październik | 48,6 | 48,0 |

Decyzja RPP w sprawie stóp procentowych | Środa | - | 4,25% | 4,50% |

- Wydarzeniem tygodnia w Polsce będzie posiedzenie Rady Polityki Pieniężnej, na którym zostanie podjęta decyzja w sprawie wysokości stóp procentowych. Konsensus zakłada, że Rada obniży stopę referencyjną do poziomu 4,25%.

- Poza tym pojawi się także odczyt PMI w przemyśle, co do którego rynek zakłada wzrost w porównaniu do poprzedniego miesiąca.

Zespół PKO TFI,

03.11.2025 r. 16:30