Nowe cła administracji D. Trumpa ponownie znalazły się w centrum uwagi inwestorów. Mimo to, ostatni tydzień zakończył się wzrostami głównych indeksów akcji w Europie, gdzie DAX i CAC40 zyskały po ok. 2%. W USA obserwowaliśmy lekkie spadki, które jednak nie przeszkodziły Nvidii w osiągnięciu rekordowej kapitalizacji 4 bln USD. Na rynku długu rentowności rosły zarówno w USA, jak i w Europie, odzwierciedlając niepewność co do dalszej ścieżki stóp procentowych w kontekście ryzyka inflacyjnego. Z opublikowanych minutek Fed wynika, że członkowie FOMC pozostają podzieleni w ocenie perspektyw polityki monetarnej. Tymczasem dane makroekonomiczne ze strefy euro i Niemiec sugerują umiarkowaną poprawę koniunktury przy dalszym wygaszaniu presji inflacyjnej.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

|---|---|---|---|---|---|

Zapasy hurtowe m/m odczyt finalny | Środa | Maj | -0,3% | -0,3% | -0,3% |

Nowe wnioski o zasiłek dla bezrobotnych | Czwartek | 28.06-05.07 | 235 tys. | 232 tys.* | 227 tys. |

- W centrum uwagi inwestorów znalazły się zapiski z czerwcowego posiedzenia Rezerwy Federalnej, które pokazały rosnącą polaryzację poglądów wśród członków FOMC. Większość z nich uznała, że obniżka stóp procentowych w 2025 r. pozostaje prawdopodobna, choć dopiero w przypadku wyraźniejszych oznak osłabienia gospodarki lub rynku pracy. Część uczestników sugerowała możliwość pierwszej obniżki już na kolejnym posiedzeniu, jednak inni wskazywali, że w ogóle nie ma potrzeby łagodzenia polityki w tym roku. Fed na ostatnim posiedzeniu utrzymał główną stopę procentową na poziomie 4,25–4,50%, co oznacza czwarty z rzędu brak zmiany. W komunikacie zwrócono uwagę, że presja inflacyjna wynikająca z ceł administracji Trumpa może być przejściowa, a średnio- i długoterminowe oczekiwania inflacyjne pozostają zakotwiczone.

- Dodatkowo, opublikowane dane o zapasach hurtowych w maju pokazały pierwszą miesięczną obniżkę od grudnia ubiegłego roku – spadek o 0,3% m/m był zgodny z oczekiwaniami i miał związek z dostosowywaniem się firm do nowych barier handlowych. Największe spadki zanotowano w zapasach dóbr trwałych, w tym sprzętu komputerowego i wyposażenia profesjonalnego. Z kolei zapasy dóbr nietrwałych, w tym paliw i leków, wzrosły.

- Na rynku pracy utrzymuje się mieszany obraz. Liczba nowych wniosków o zasiłek dla bezrobotnych spadła czwarty tydzień z rzędu do 227 tys., co sugeruje wciąż solidny popyt na pracowników mimo wysokich stóp procentowych. Jednocześnie jednak liczba kontynuowanych wniosków wzrosła do najwyższego poziomu od 2021 roku (1,97 mln), co może świadczyć o spadku tempa zatrudnienia.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

|---|---|---|---|---|---|

Wskaźnik Sentix w strefie euro | Poniedziałek | Lipiec | 1,0 | 0,2 | 4,5 |

Sprzedaż detaliczna w strefie euro r/r | Poniedziałek | Maj | 1,2% | 2,7%* | 1,8% |

Produkcja przemysłowa w Niemczech r/r | Poniedziałek | Maj | 0,2% | -1,8% | 1,0% |

Inflacja CPI w Niemczech (r/r) odczyt finalny | Czwartek | Czerwiec | 2,0% | 2,1% | 2,0% |

Inflacja HICP w Niemczech (r/r) odczyt finalny | Czwartek | Czerwiec | 2,0% | 2,1% | 2,0% |

- Dane makroekonomiczne ze strefy euro wskazują na kontynuację umiarkowanej poprawy koniunktury gospodarczej. Lipcowy indeks ZEW dla strefy euro wzrósł do 4,5 pkt, osiągając najwyższy poziom od lutego 2022 r. Na wzrost złożyła się poprawa zarówno ocen bieżącej sytuacji, jak i oczekiwań na przyszłość – oba komponenty rosną trzeci miesiąc z rzędu. Analogiczna tendencja widoczna była w danych dla Niemiec.

- Poprawę nastrojów potwierdzają również twarde dane ze sfery realnej. Sprzedaż detaliczna w strefie euro wzrosła w maju o 1,8% r/r, przewyższając oczekiwania analityków (1,2%) i kontynuując dodatni trend po rewizji w górę kwietniowego odczytu do 2,7% r/r. Dane wskazują na rosnącą odporność konsumentów w warunkach podwyższonej inflacji i utrzymujących się niepewności geopolitycznych.

- W Niemczech, które tradycyjnie pozostają barometrem dla całej strefy euro, odnotowano silne odbicie produkcji przemysłowej. W maju wzrosła ona o 1,2% m/m, przebijając konsensus rynkowy zakładający stagnację i odwracając spadek o 1,6% w poprzednim miesiącu. Wzrost był napędzany przez przemysł motoryzacyjny, farmaceutyczny i energetyczny. Spadki odnotowano natomiast w budownictwie oraz w energochłonnych branżach. W ujęciu rocznym produkcja wzrosła o 1,0% r/r, co wskazuje na stopniowe wychodzenie niemieckiego przemysłu z fazy stagnacji.

- Jednocześnie presja inflacyjna u naszych zachodnich sąsiadów ulega dalszemu wygaszaniu. Zharmonizowany wskaźnik inflacji HICP spadł w czerwcu do 2,0% r/r z 2,1% miesiąc wcześniej, osiągając najniższy poziom od września 2024 r. Niższe ceny energii oraz spowolnienie wzrostu cen żywności były głównymi czynnikami dezinflacyjnymi. Utrzymuje się natomiast stosunkowo wysoka dynamika cen usług, zwłaszcza w transporcie zbiorowym i ochronie zdrowia.

Polska

- W Polsce w tym tygodniu nie publikowano żadnych istotnych danych ekonomicznych.

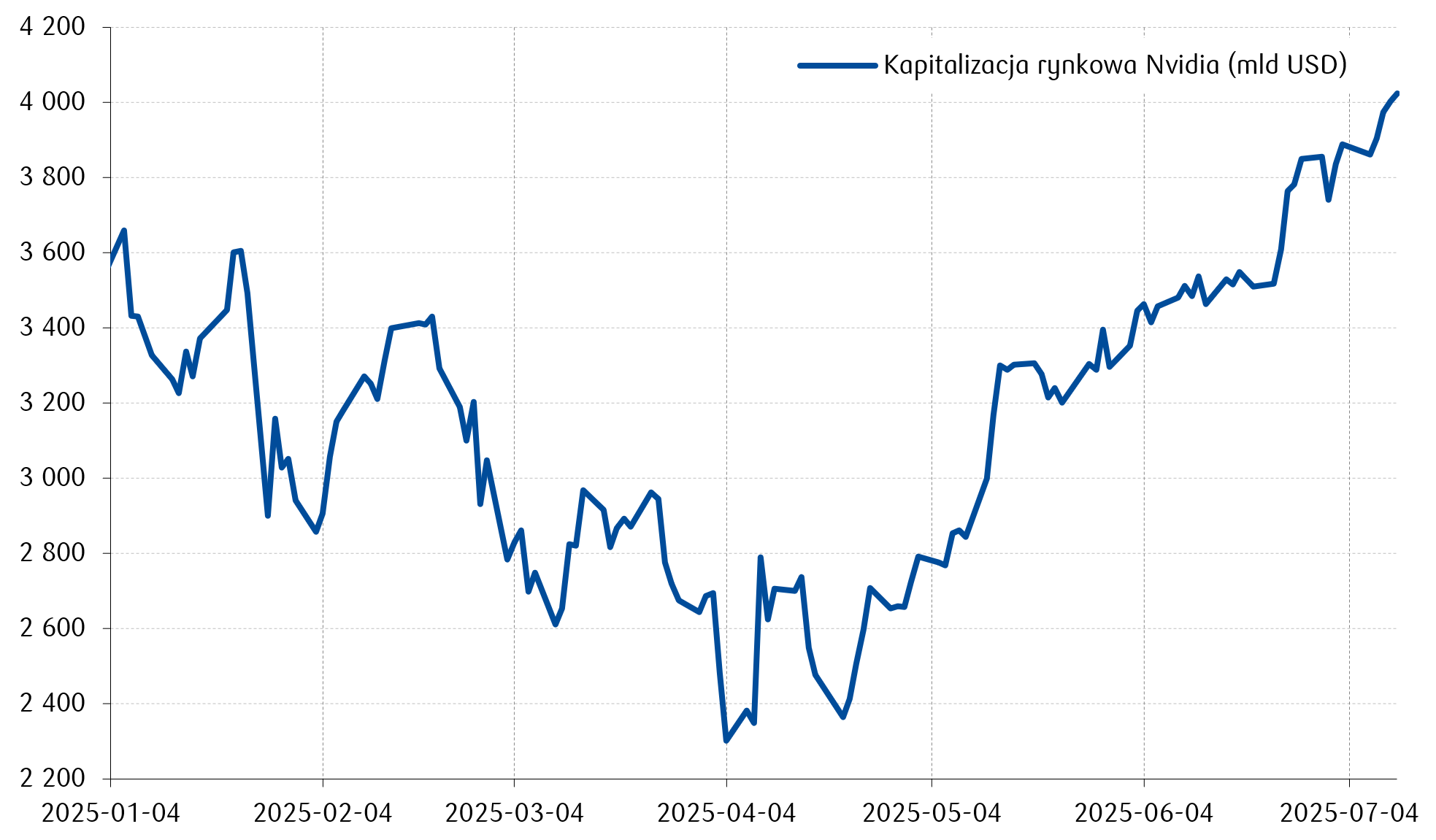

Wykres tygodnia

Obawy przed skutkami nowej polityki handlowej D. Trumpa oraz ograniczenia w eksporcie procesorów służących do budowy infrastruktury związanej z rozwojem sztucznej inteligencji wywołały mocną przecenę akcji Nvidii w kwietniu tego roku. Jednak doniesienia o zawarciu umowy handlowej z Chinami, która reguluje ważne dla tego technologicznego giganta kwestie, wywołała falę entuzjazmu, która wyniosła wartość giełdową spółki na rekordowe poziomy, zarówno dla niej samej, jak i dla całego rynku.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg.

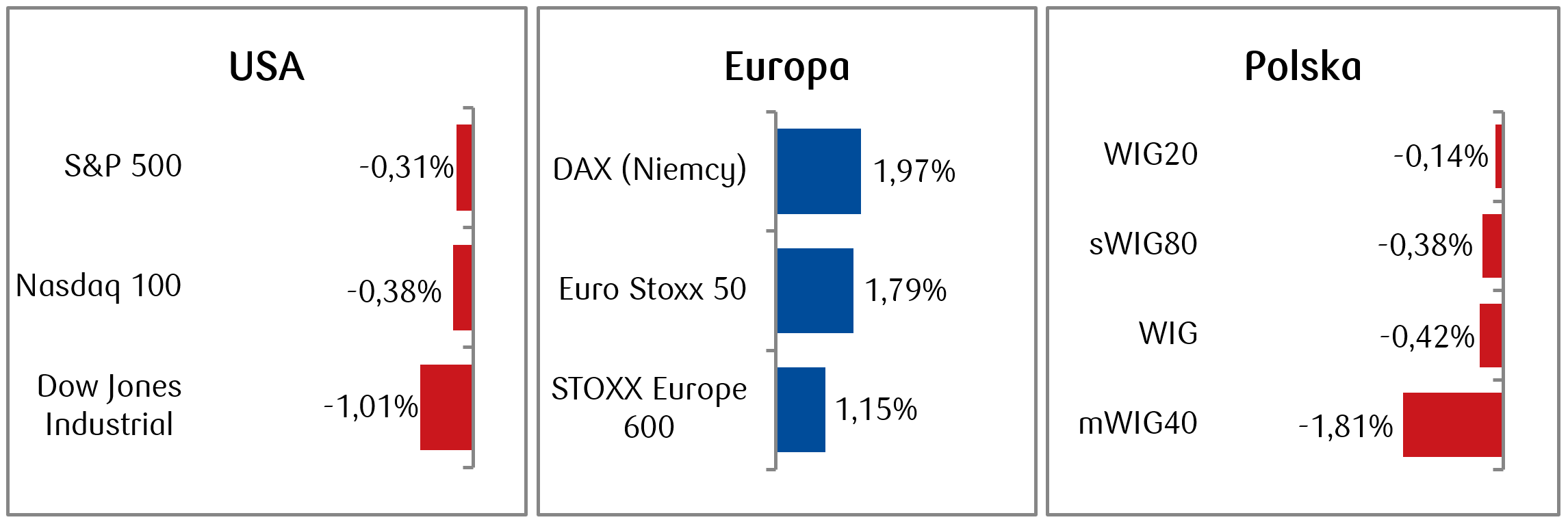

Rynki akcji

- Amerykańskie główne indeksy akcji zakończyły zeszły tydzień niewielkimi spadkami. Najsłabiej wypadł Dow Jones Industrial (-1,0%), a technologiczny Nasdaq stracił 0,4%. Te warunki nie stanęły jednak na przeszkodzie Nvidii, która osiągnęła kapitalizację przekraczającą 4 bln USD i stała się pod tym względem największą spółką na świecie. Rynki skupiały się na zapowiedziach administracji USA dotyczących ceł importowych. Prezydent Trump ogłosił m. in. cła na towary z Korei Południowej i Japonii w wysokości 25%, a także 50% stawkę na miedź. Z kolei w weekend poznaliśmy propozycję ceł na dobra importowane z Unii Europejskiej w wysokości 30%.

- Na europejskich rynki akcyjnych dominowały dobre nastoje. Największe indeksy odnotowały znaczące wzrosty – francuski CAC40 (+1,7%), niemiecki DAX (+2,0%), brytyjski FTSE100 (+1,3%). Rynek oczekiwał na ogłoszenie przez administrację Trumpa wysokości stawki celnej dla Unii Europejskiej na dobra eksportowane do USA. Zapowiedz 30% ceł ogłoszona w weekend spotkała się z negatywną reakcją europejskich oficjeli. Szefowa Komisji Europejskiej Ursula von der Leyen nie wykluczyła podjęcia proporcjonalnych środków zaradczych.

- Polska giełda zakończyła zeszły tydzień niewielkim spadkami. Jednak w połowie tygodnia główne indeksy WIG i WIG20 zdołały ponownie ustanowić nowe lokalne szczyty. Wśród spółek z WIG20 najbardziej wzrosły PGE, Budimex (+3,2%), PKN (+2,9%). Największe spadki dotknęły Żabkę (-5,7%) i Orange (-3,9%).

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 11.07.2025 r.

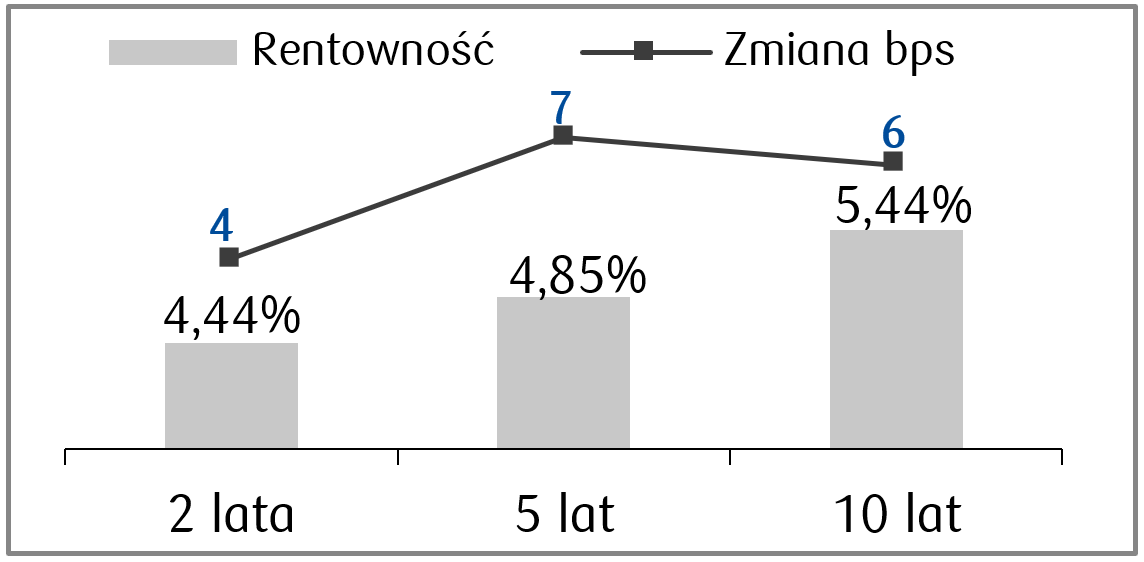

Rynki obligacji

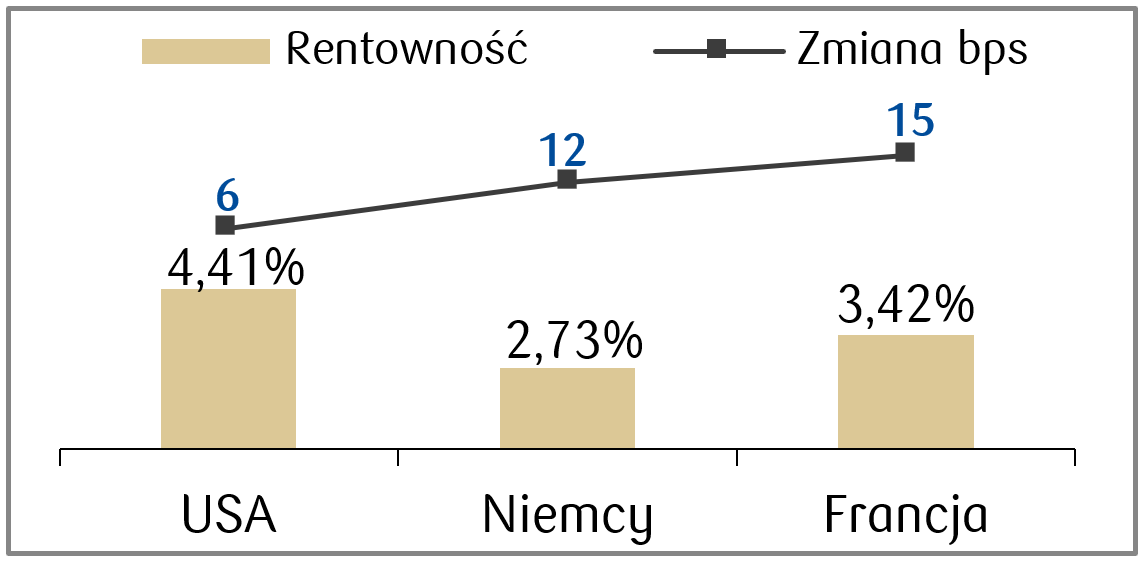

- W USA na rynku długu dominowały wzrosty rentowności. Dochodowość 10-letnich obligacji rządowych wzrosła do 4,41%. Rynek długu pozostawał pod wpływem zapowiedzi administracji Trumpa odnośnie nakładania ceł importowych na poszczególne kraje. Minutki po czerwcowym posiedzeniu Fed opublikowane w zeszłą środę pokazały, że wśród członków komitetu nadal nie ma zgody co do terminu kolejnych obniżek stóp procentowych. Część członków obawia się wpływu ceł na wzrost inflacji. Większość zakłada 50 pb. obniżki do końca roku, ale są też głosy mówiące, że stopy powinny pozostać na dotychczasowym poziomie.

- Rentowność 10-letnich obligacji skarbowych w Europie wzrosła w ślad za obligacjami amerykańskimi. Rentowność niemieckich 10-latek osiągnęła poziom 2,73%. Niektórzy przedstawiciele Europejskiego Banku Centralnego wyrazili opinię, że stopy procentowe w strefie Euro powinny pozostać na dotychczasowym poziomie.

- Polski rynek długu pozostawał pod wpływem rynków bazowych. Rentowność 10-letnich obligacji rządowych nieznacznie podniosła się w zeszłym tygodniu do 5,44%. Wiceprezes banku centralnego M. Kightley stwierdziła, że według prognoz Narodowego Banku Polskiego inflacja spadnie w lipcu poniżej 3%, a w średnim okresie będzie zgodna z celem inflacyjnym. Stawki kontraktów FRA („Forward Rate Agreement”) wyceniają obniżki stopy referencyjnej NBP o około 125 pb. w ciągu roku.

Rentowności polskich obligacji skarbowych i zmiana tygodniowa w punktach bazowych.

Rentowności 10-letnich obligacji skarbowych w wybranych krajach i zmiana tygodniowa.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 11.07.2025 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

|---|---|---|---|---|

Inflacja bazowa m/m | Wtorek | Czerwiec | 0,3% | 0,1% |

Inflacja bazowa r/r | Wtorek | Czerwiec | 2,9% | 2,8% |

Inflacja konsumencka m/m | Wtorek | Czerwiec | 0,3% | 0,1% |

Inflacja konsumencka r/r | Wtorek | Czerwiec | 2,6% | 2,4% |

PPI m/m | Środa | Czerwiec | 0,2% | 0,1% |

Produkcja przemyslowa m/m | Środa | Czerwiec | 0,1% | -0,2% |

Sprzedaż detaliczna m/m | Czwartek | Czerwiec | 0,1% | -0,9% |

Wskaźnik sentymentu konsumentów Uniwersytetu Michigan | Piątek | Lipiec | 61,5 | 60,7 |

- W tym tygodniu czekamy na dane o amerykańskiej inflacji. Konsensus oczekuje lekkiego odbicia inflacji w danych czerwcowych.

- Poznamy także dane dotyczące konsumentów: sprzedaż detaliczną w czerwcu oraz lipcowy wskaźnik sentymentu publikowany przez Uniwersytet w Michigan.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

|---|---|---|---|---|

Nastroje oczekiwań ZEW w strefie euro | Wtorek | Czerwiec | - | 35,3 |

Nastroje oczekiwań ZEW w Niemczech | Wtorek | Czerwiec | 50,4 | 47,5 |

Nastroje bieżącej sytuacji ZEW w Niemczech | Wtorek | Czerwiec | -66,0 | -72,0 |

Produkcja przemysłowa w strefie euro r/r | Wtorek | Maj | 2,2% | 0,8% |

PPI r/r w Niemczech | Piątek | Czerwiec | -1,3% | -1,2% |

- Najważniejsze odczyty danych makroekonomicznych w nadchodzącym tygodniu w strefie euro i Niemczech to czerwcowe wskaźniki nastrojów ZEW, które pojawią się we wtorek.

- Oprócz wskaźników ZEW poznamy także odczyt produkcji przemysłowej w strefie euro oraz odczyt inflacji producenckiej w Niemczech w czerwcu.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

|---|---|---|---|---|

Wskaźnik inflacji CPI r/r, odczyt finalny | Wtorek | Czerwiec | - | 4,1% |

Wskaźnik inflacji CPI m/m, odczyt finalny | Wtorek | Czerwiec | - | 0,1% |

Bazowy wskaźnik inflacji CPI r/r | Środa | Czerwiec | 3,4% | 3,3% |

Bazowy wskaźnik inflacji CPI m/m | Środa | Czerwiec | 0,3% | -0,1% |

- Najważniejsze dane nadchodzącego tygodnia w Polsce to odczyty inflacji. We wtorek poznamy finalne odczyty podstawowych wskaźników CPI, z kolei w środę opublikowane zostaną dane dotyczące inflacji bazowej.

Zespół PKO TFI,

14.07.2025 r. 14:55