Miniony tydzień upłynął pod znakiem korekty na rynkach akcji oraz wyraźnego umocnienia obligacji skarbowych. Amerykańskie indeksy zakończyły tydzień na minusach, a obawy o wpływ rozwoju sztucznej inteligencji na modele biznesowe części spółek zwiększyły zmienność notowań. Na GPW inwestorzy doświadczyli korekty, jednocześnie rentowność polskich 10-letnich obligacji spadła poniżej 5% po raz pierwszy od niemal 4 lat umacniając krajowy rynek długu. Tłem dla tych ruchów były bardzo dobre dane z rynku pracy oraz dalsze spowolnienie inflacji w USA oraz pozytywny odczyt PKB za

IV kwartał w Polsce.

Najważniejsze wydarzenia gospodarcze i rynkowe:

Publikacje, które przykuwały uwagę inwestorów oraz ich relacja do wartości oczekiwanych:

Pozytywna | Neutralna | Negatywna |

* - dane po rewizji

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Sprzedaż detaliczna m/m | Wtorek | Grudzień | 0,4% | 0,6% | 0,0% |

Zmiana zatrudnienia w sektorach pozarolniczych | Środa | Styczeń | 70 tys. | 48 tys.* | 130 tys. |

Stopa bezrobocia | Środa | Styczeń | 4,4% | 4,4% | 4,3% |

Sprzedaż domów | Czwartek | Styczeń | 4,18 mln | 4,27 mln* | 3,91 mln |

Wskaźnik CPI r/r | Piątek | Styczeń | 2,5% | 2,7% | 2,4% |

Bazowy wskaźnik CPI r/r | Piątek | Styczeń | 2,5% | 2,6% | 2,5% |

- Sprzedaż detaliczna w grudniu 2025 r. niespodziewanie zatrzymała się na poziomie z listopada

(0,0% m/m wobec +0,6% miesiąc wcześniej i oczekiwanych +0,4%). Wzrosty w segmentach takich jak materiały budowlane (+1,2%), artykuły sportowe (+0,4%) czy sprzedaż paliw (+0,3%) zostały zrównoważone przez spadki m.in. w meblach (-0,9%), odzieży (-0,7%) i sprzedaży samochodów (-0,2%). - Jednocześnie rynek pracy pozytywnie zaskoczył. W styczniu 2026 r. w sektorze pozarolniczym przybyło 130 tys. miejsc pracy, znacznie powyżej oczekiwań (70 tys.) i po słabym, zrewidowanym w dół grudniu (+48 tys.). Najwięcej etatów powstało w ochronie zdrowia (+82 tys.), pomocy społecznej (+42 tys.) oraz budownictwie (+33 tys.). Stopa bezrobocia spadła do 4,3% z 4,4%, a szersza miara U-6 obniżyła się do 8,0% z 8,4%. Wzrosła również aktywność zawodowa (62,5%).

- Sprzedaż domów na rynku wtórnym spadła w styczniu o 8,4% m/m do 3,91 mln w ujęciu rocznym – to najsilniejszy spadek od niemal czterech lat i najniższy poziom od września 2024 r. Częściowo tłumaczono go trudnymi warunkami pogodowymi, jednak mimo poprawy dostępności mieszkań (niższe stopy i szybszy wzrost płac niż cen domów) podaż pozostaje ograniczona.

- Inflacja CPI spowolniła w styczniu do 2,4% r/r z 2,7% w dwóch poprzednich miesiącach, poniżej oczekiwań (2,5%) i do najniższego poziomu od maja. Miesięczny wzrost cen wyniósł 0,2% (wobec 0,3% w grudniu). Spadły ceny energii (-0,1% r/r), w tym wyraźnie paliw, a presja cenowa osłabła również w kategoriach takich jak żywność i czynsze. Inflacja bazowa obniżyła się do 2,5% r/r (najniżej od marca 2021 r.), choć w ujęciu miesięcznym przyspieszyła nieznacznie do 0,3%.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Wskaźnik zaufania konsumentów Sentix w strefie euro | Poniedziałek | Luty | 0,0 | -1,8 | 4,2 |

Roczne PKB r/r w strefie euro | Piątek | IV kwartał | 1,3% | 1,3% | 1,3% |

- Indeks Sentix dla strefy euro wzrósł trzeci miesiąc z rzędu, osiągając poziom +4,2 pkt, co oznacza silny, sześciopunktowy wzrost względem poprzedniego odczytu. Poprawa objęła zarówno ocenę bieżącej sytuacji, jak i oczekiwania na kolejne miesiące. W badaniu zwraca uwagę wysoki poziom optymizmu wobec gospodarki Niemiec – mimo toczących się dyskusji o potencjalnych niedoborach gazu. W ujęciu globalnym motorem poprawy koniunktury pozostaje Azja, a pozytywne sygnały płyną również z Europy Wschodniej i Ameryki Łacińskiej. Relatywnie słabiej oceniana jest obecnie gospodarka amerykańska.

- Jednocześnie wzrost gospodarczy w strefie euro w IV kwartale 2025 r. wyniósł 1,3% r/r, co oznacza najwolniejsze tempo od roku, ale jedynie nieznacznie niższe niż w III kwartale (1,4% r/r) i zgodne z wcześniejszym szacunkiem. W całym 2025 r. PKB strefy euro wzrósł o 1,5%, potwierdzając scenariusz umiarkowanego, lecz stabilnego wzrostu.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia | Wartość opublikowana |

Roczne PKB r/r | Czwartek | IV kwartał | 3,9% | 3,8% | 4,0% |

Wskaźnik CPI r/r | Piątek | Styczeń | 2,0% | 2,4% | 2,2% |

Wskaźnik CPI m/m | Piątek | Styczeń | 0,5% | 0,0% | 0,6% |

- PKB w IV kwartale 2025 r. wzrósł o 4,0% r/r, przyspieszając z 3,8% w III kwartale i nieznacznie przewyższając oczekiwania rynkowe (3,9%). Było to najszybsze tempo wzrostu od III kwartału 2022 r. W ujęciu kwartalnym (po odsezonowaniu) gospodarka zwiększyła się o 1,0%, wobec 0,9%

w poprzednim kwartale. Dane te potwierdzają solidne momentum krajowej aktywności, mimo utrzymujących się napięć geopolitycznych oraz niepewności związanej z polityką handlową USA. - Na tle silnego wzrostu gospodarczego inflacja kontynuuje trend spadkowy. W styczniu 2026 r. wskaźnik CPI obniżył się do 2,2% r/r z 2,4% w grudniu, osiągając najniższy poziom od blisko dwóch lat. Odczyt był nieco wyższy od oczekiwań (2,0%), jednak wpisuje się w proces dezinflacji, w dużej mierze wspierany przez efekt wysokiej bazy z poprzedniego roku. W ujęciu miesięcznym ceny wzrosły o 0,6%, po braku zmian w grudniu.

Rynki akcji

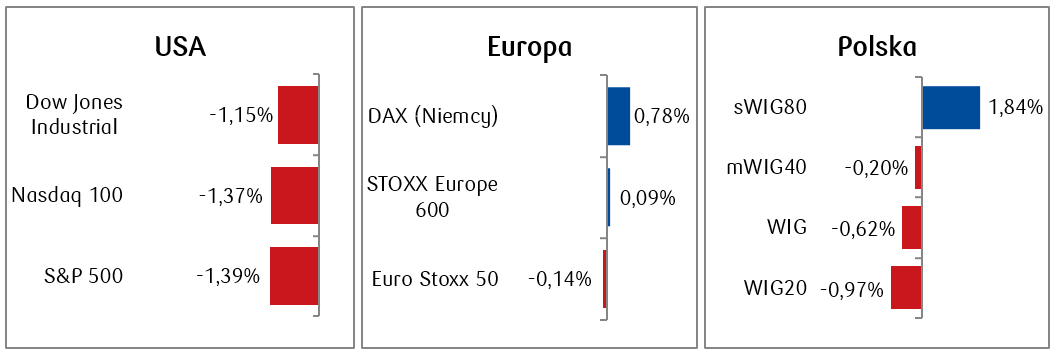

- Główne indeksy giełdowe w Stanach Zjednoczonych zakończyły tydzień spadkami. Najgorzej poradził sobie technologiczny indeks Nasdaq 100, tracąc 1,37%, podczas gdy indeksy S&P 500 i Dow Jones Industrial Average spadły odpowiednio o 1,39% i 1,15%. Spadki były m.in. odzwierciedleniem obaw o potencjalny negatywny wpływ sztucznej inteligencji na spółki z niektórych branż.

- Ceny złota i srebra wzrosły, a wyceny surowców energetycznych zamknęły tydzień na minusach.

- Ogólnoeuropejski indeks STOXX Europe 600 osiągnął nowy historyczny szczyt w ciągu tygodnia, ale zakończył tydzień bez większych zmian w porównaniu do wcześniejszego tygodnia. Rynki europejskie charakteryzowały się dużą zmiennością oraz podobnie jak rynki w USA obawami o wpływ sztucznej inteligencji na gospodarkę.

- Na polskim rynku akcji obserwowaliśmy korektę, z indeksem polskich blue chipów WIG20 tracącym ok. 1%, a szerokim indeksem WIG ok. 0,6%. Pod największą presją znajdowały się banki i spółki energetyczne, a odpornością wykazywały się m.in. spółki z sektora budowlanego.

Tygodniowe zmiany wybranych indeksów akcji:

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 13.02.2026 r.

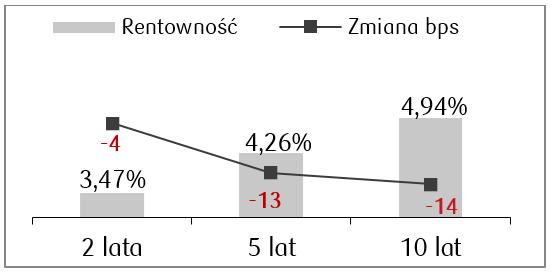

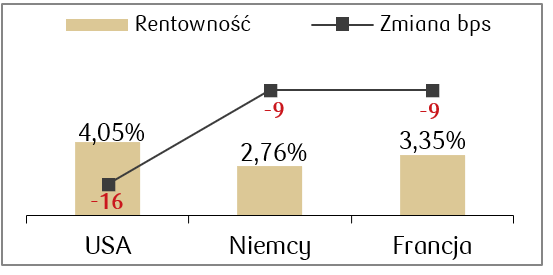

Rynki obligacji

- Rentowności amerykańskiego długu obligacji skarbowych spadły w ujęciu tygodniowym. Rentowność obligacji 2-letnich spadła o ok. 8 punktów bazowych, a 30-letnich o 16 punktów bazowych. Rentowność 10-letnich Treasuries osiągnęła nowy, najniższy poziom od początku roku i wynosi obecnie 4,05%.

- Spadały także rentowności europejskich obligacji skarbowych. Rentowność niemieckiego Bunda pozostała w okolicach 2,76%, a francuskie dziesięciolatki zakończyły tydzień z rentownością na poziomie 3,35%.

- Rentowność polskich 10-letnich obligacji skarbowych spadła w minionym tygodniu poniżej 5% do około 4,94%, co oznaczało tygodniowy spadek o ok. 14 pb. Stawki kontraktów FRA wyceniają obecnie obniżki stopy referencyjnej NBP o 50 pb. w perspektywie roku.

Rentowności polskich obligacji skarbowych i zmiana tygodniowa w punktach bazowych.

Rentowności 10-letnich obligacji skarbowych w wybranych krajach i zmiana tygodniowa.

Źródło: Opracowanie własne PKO TFI na podstawie danych serwisu Bloomberg. Stan na koniec dnia 13.02.2026 r.

Najważniejsze wydarzenia obecnego tygodnia:

Stany Zjednoczone

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Wskaźnik Empire w przemyśle | Wtorek | Luty | 6,2 | 7,7 |

Zamowienia na dobra trwałe | Środa | Grudzień | -2,0% | 5,3% |

Produkcja przemysłowa m/m | Środa | Styczeń | 0,4% | 0,4% |

Dochody osobiste | Piątek | Grudzień | 0,3% | 0,3% |

Wydatki osobiste | Piątek | Grudzień | 0,4% | 0,5% |

Indeks cen PCE r/r | Piątek | Grudzień | 2,8% | 2,8% |

Wskaźnik PMI w przemyśle | Piątek | Luty | 52,3 | 52,4 |

Wskaźnik PMI łączny | Piątek | Luty | 52,9 | 53,0 |

- W nadchodzącym, krótszym tygodniu ze względu na poniedziałkowe święto w USA, najważniejsze odczyty makroekonomiczne z USA to styczniowe wskaźniki PMI. Pojawią się także dane dotyczące dochodów i wydatków amerykańskich konsumentów.

- Kalendarz przewiduje także m.in. wskaźnik produkcji przemysłowej w styczniu, jak i zestaw wskaźników cen PCE.

Europa

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Indeks oczekiwań ZEW dla strefy euro | Wtorek | Luty | - | 40,8 |

Indeks oczekiwań ZEW dla Niemiec | Wtorek | Luty | 65,1 | 59,6 |

Wskaźnik zaufania konsumentow w strefie euro | Czwartek | Luty | -11,9 | -12,4 |

Inflacja producencka (PPI) r/r w Niemczech | Piątek | Styczeń | -2,1% | -2,5% |

PMI dla przemysłu w Niemczech | Piątek | Luty | 49,5 | 49,1 |

PMI dla przemysłu w strefie euro | Piątek | Luty | 50,0 | 49,5 |

- Kalendarz makroekonomiczny w Europie w nadchodzącym tygodniu przewiduje m.in. odczyty wskaźników ZEW. Wskaźnik ten dotyczący Niemiec ma zgodnie z konsensusem ulec poprawie względem odczytu styczniowego.

- Poza tym poznamy również dane PMI, które także zgodnie z przewidywaniami rynku wzrosną w porównaniu do stycznia.

Polska

Wskaźnik | Dzień publikacji | Badany okres | Wartość oczekiwana | Wartość poprzednia |

Dynamika płac | Czwartek | Styczeń | 7,1% | 8,6% |

Wzrost zatrudnienia r/r | Czwartek | Styczeń | -0,7% | -0,7% |

Produkcja przemysłowa r/r | Czwartek | Styczeń | 1,7% | 7,3% |

Inflacja producencka (PPI) r/r | Czwartek | Styczeń | -2,3% | -2,5% |

- Główne dane z polskiej gospodarki pojawią się w drugiej połowie tygodnia i będą dotyczyć płac, zatrudnienia, produkcji przemysłowej i cen producentów.

- Rynek oczekuje dalszego spowolnienia dynamiki płac oraz utrzymania ujemnej dynamiki zatrudnienia. Styczniowa dynamika wzrostu produkcji przemysłowej ma być niższa niż grudniowa, natomiast inflacja producencka ma pozostać ujemna, sygnalizując utrzymującą się deflację producentów.

Zespół PKO TFI,

16.02.2026 r. 16:00